生命保険を利用した相続税対策【注意点と具体的方法】

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

前回は、生命保険金を活用した相続税対策の仕組みとメリットについて説明しました。

生命保険を非課税枠を上手く活用すれば相続税を節税できますが、方法を違えると余計な税金を払うことになってしまいます。

本コラムでは、注意点や具体的な方法について解説していきます。

保険料負担者・受取人等の設定で税金が変わる

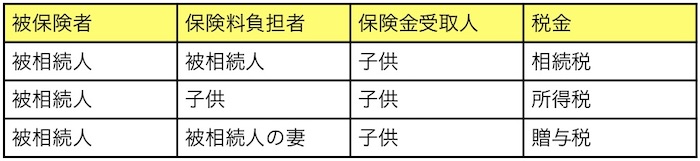

生命保険を節税に有効活用するには、被保険者、保険料負担者、受取人の設定によって課税される税金が変わってくることに留意しましょう。

上記表の様に、保険料負担者が被相続人以外だった場合、かかる税金は相続税ではなくなります。この場合、非課税枠も使用できなくなります。

また、法定相続人以外を受取人に設定した場合や、受取人が法定相続人でも相続放棄をした場合には非課税枠が適用されません。

生命保険で相続税の節税対策をする方法

(1)一時払い終身保険をかける

一時払い終身保険は契約時に保険料を一括で支払うことで一生涯の死亡保障が得られる保険です。契約者が亡くなると保険料と同額の保険金を受け取れます。

この方法は単純明快で、相続財産を減らすことと非課税枠を活用して、相続税を減額できます。

例えば、妻と子供を持つ被相続人が生前に1,500万円の保険料を負担し、受取人を子供に設定していたとします。

被相続人が亡くなると、子供には1,500万円が支払われますが、500万円×3人=1,500万円の非課税枠を利用して生命保険に課税される相続税を0円とできます。

また、相続税の課税対象資産も保険料を負担した1,500万円分下がることになり、節税となります。

(2)解約戻し金を活用する

支払った保険料が積み立てられる貯蓄型の場合、保障を受ける前に解約しても、積み立てた保険料が返ってくる仕組みになっています。この時払い戻されるお金を「解約戻し金」と言います。

もし被相続人が貯蓄型の保険を子供にかけていて(被保険者は息子で契約者および受取人は被相続人)死亡した場合、生命保険の相続税評価額は解約返戻金の額によって変わります。

よって、解約返戻金が低額の状態で相続が発生すると、その分相続税を安く抑えることができます。

生命保険には初期の解約返戻金が低額であり、後々解約返戻金が上がるものがあります。

上記表の様に、支払いが10年目になって戻し金が100%になる様な保険を契約していて9年目に被相続人が亡くなった場合、解約返戻金の金額は0円ですので相続税は課税されません。

(相続人として、生命保険を引き継いだ子供は満額の解約戻し金を得るために、1年分の保険料を負担する必要があります。)

(3)保険金を一時所得で受け取る

保険料の負担者と保険金の受取人が同一の場合、一時所得となり所得税が課税されますが、これを利用した節税対策もあります。

一時所得の税金計算は

一時所得の課税所得金額×税率=一時所得に対する所得税

なので、

生命保険金にかかる所得税は

で算出されます。

生命保険の非課税枠が使用できませんが、保険金が非課税額を超えて高額の場合や法定相続人が少なく非課税枠が低額の場合には、この方法を取ることも良いでしょう。

まとめ

生命保険は相続対策として様々な活用法があります。また、節税だけではなく、親族間の相続トラブルを防ぐことにも繋がりますので、状況に合わせて上手く活用すると良いでしょう。

詳しく知りたい場合は相続専門の税理士へのご相談がオススメです。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

1960年東京生まれ 早稲田大学商学部卒業

1989年税理士登録

相続手続きについての執筆活動もしているエキスパート。

複数の事務所勤務を経験後、1995年厚木市に税理士事務所開業。2015年法人設立、代表就任。

税務や会計にとどまらず、3C(カウンセリング、コーチング、コンサルティング)のスキルを使って、お客様が幸せに成功するお手伝いをしています。

■著書

「儲かる社長がやっている30のこと」(幻冬舎)

■執筆協力

「相続のお金と手続きこれだけ知っていれば安心です」(あさ出版)

「事業の引き継ぎ方と資産の残し方ポイント46」(あさ出版)

その他多数。