厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

ここ数年、多くのメディア媒体で「ビットコイン」や「仮想通貨」という言葉を耳にする機会が増えました。

一昔前までは「一部のIT好きな人たちがやっている怪しいもの」というイメージを持たれていた方も多いかもしれません。しかし今では、大手企業が参入したり、資産運用の一部として保有したりと、私たちの生活の中に浸透してきています。

そんなデジタル時代の新資産である仮想通貨ですが、まだまだその仕組みを知らない方も多くいらっしゃいます。そのため、「相続財産に含まれていた場合の扱いがわからない」といった方も多いのです。

「うちは普通の家庭だから関係ない話」と思われるかもしれませんが、実はご家族がこっそり資産運用で始めていた…というケースもあるのです。

いざという時に慌てないために、仮想通貨の相続について知っておくことは大切です。本コラムでは分かりやすく解説していきますので、是非参考にしてください。

そもそも「仮想通貨(暗号資産)」とは何か

ざっくり言うと、「インターネットの中だけで取引されるお金」のことです。千円札や硬貨と言った現金のように手で触れることはできませんが、データとして確かに存在する資産です。

代表的なものに、「ビットコイン」や「イーサリアム」があります。今では随分と浸透したので名前を聞いたことがある方も多いのではないでしょうか。

これらは「ブロックチェーン」という仕組みで運用されています。みんなで取引記録を監視し合う特殊な技術が使われており、安全性や透明性が保たれているため、銀行を通さずに個人同士でのやり取りが可能です。

最近では投資目的だけでなく、海外への送金や、ネットショッピングの支払いなど、日常生活での使い道も少しずつ広がっています。

ちなみに、法律上は現在では「暗号資産」という名称になっていますが、中身は昔から言われている「仮想通貨」と同じものです。

仮想通貨も「立派な財産」です

ここが一番のポイントですが、仮想通貨は現金や不動産と同じ資産のため、相続税の対象になります。

では、その相続時の価値はいくらで計算されるのでしょうか。原則として、所有者が亡くなった日の「市場価格(時価)」で評価します。

具体的には、

- 所有者が利用していた取引所の価格

- 主要なマーケット価格(複数取引所の平均など)

を基準に、死亡日の終値や平均値を採用します。

ここが怖い!「スマホやPCの中」に取り残されるリスク

銀行預金なら「通帳」や「カード」があるので、ご家族が見つけるのは比較的簡単です。しかし、仮想通貨には形がありません。

もし、亡くなられた方が誰にも言わずに仮想通貨を持っていたら……ご家族はその存在に気づけないままになってしまいます。

さらに怖いのが、「パスワード」や「秘密鍵」の問題です。仮想通貨はセキュリティが非常に高いため、専用のパスワード(鍵)が分からないと、相続人であっても中身を取り出すことがほぼ不可能です。

「パスワードが分からないから引き出せない。でも、データ上は資産があるから相続税だけはかかる」なんていうケースも起こり得ます。

トラブルを防ぐために今できること

もしご自身が仮想通貨をお持ちだったり、これから始めようと思っている場合は、ぜひ以下の対策をしておいてください。

(1)取引所やパスワードの情報をリスト化する

「どこの会社(取引所)を使っているか」「ID・パスワード」「ウォレット情報」などをリスト化し、保管しておきましょう。これがあるだけで、遺族の負担はかなり減ります。

(2)海外の取引所には注意が必要

日本の取引所なら、戸籍謄本などを提出すれば相続手続きができますが、海外の取引所だと英語でのやり取りが必要になり、手続きが困難になります。

ご家族のためにも、資産状況を整理した上で、手続き方法もまとめておくと安心です。

(3)遺言書で指定しておく

「誰に」「どのコインを」渡すかを遺言書にはっきり書いておくと、さらにスムーズです。

価格変動(値動き)に注意

仮想通貨は、1日で価値が大きく変わることがあります。前述したように相続における評価は「亡くなった日の価格」で決まりますが、納税するために仮想通貨を売る(現金化する)時、「相場が暴落していた」という事態になるケースもあります。

損失が出るどころか、現金化できないことで相続税の納税ができなくなることもあります。納税資金の確保については、早めの検討が必要です。

まとめ

仮想通貨は、目に見えない資産だからこそ、持ち主がいなくなると「なかったこと」になりやすい資産です。しかし、価値がある以上、それは大切なご家族に残すべき財産であり、同時に納税の義務が生じるものでもあります。

仮想通貨が財産に含まれる場合は、所有者もその家族も、後の相続で困らないように対策方法を把握しておきましょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続では、役所での手続き、分割協議、申告・納税など、やるべきことがたくさんあります。また、手続きに伴って「費用」も発生します。

戸籍謄本の取得費、税理士や司法書士への報酬など、これらの諸費用は一体誰が払うべきなのか。とりあえず建て替えたものの、他の相続人がきちんと払ってくれるのか不安を抱える方も多いでしょう。

今回は、相続手続きで生じた費用について、法的に誰が負担すべきなのか、そして実務上どのように精算するのがスムーズなのか解説していきます。

相続手続きにかかる費用とは

(1)戸籍取得費や交通費などの実費

相続手続きを進めるには、故人の出生から死亡までの連続した戸籍謄本や、相続人全員の戸籍謄本、不動産の固定資産評価証明書など、いくつかの書類が必要です。また、役所や金融機関を回るための交通費、書類の郵送費もかかります。

(2)専門家への報酬(税理士・司法書士)

相続の手続きを専門家に依頼する場合もあるでしょう。費用は依頼する専門家の種類や手続き内容によって変わります。

- 税理士報酬…相続税の申告が必要な場合の書類作成、税額計算など

- 弁護士…遺産分割交渉や調停、相続放棄の手続きなど

- 司法書士…不動産、株式の名義変更等

手続き費用の負担者は決まってない

前述した相続手続きにかかる費用については、誰が払うかは決まっていません。

そのため、相続人同士で話し合って負担者を決めることができます。かかった費用を相続人全員で等分しても良いですし、特定の財産にかかる費用(不動産の名義変更費用など)はその財産を相続する人が払っても構いません。

また、故人が残した財産から費用を払っても良いです。

メリット:費用をすぐに工面できる。

注意点:費用負担の割合やタイミングについて、相続人間で事前の合意を取っておくこと

メリット:相続人同士の公平性が保たれやすい、個々の持ち出しが不要 注意点:必要な資金を引き出すために、相続人全員の同意や手続きが必要

葬儀費用の扱い

相続発生直後に最も大きな出費となるのが「葬儀費用」。葬儀費用を誰が負担すべきかについても、法律での明確な規定がありません。

過去の裁判例では、「葬儀を主宰した者(=通常は喪主)」が負担すべきという考え方が有力ですが、実務上は、喪主が建て替えておいて、後に「遺産から支払う」ことがほとんどです。

遺産から支払うと税務上の観点からも、メリットがあります。これは相続税を計算する際、葬儀費用は「債務控除」として、遺産総額から差し引くことができるからです。

遺産額が減れば、結果として相続税を安く抑えることができます。

なお、遺産から払う場合は、分割協議で揉めないように、他の相続人の合意をとっておくべきです。

また、葬儀に関連するすべての費用が遺産から引けるわけではないので、その点も注意が必要です。

- 控除できるもの:通夜・告別式の費用、火葬料、埋葬料、お布施、読経料など

- 控除できないもの:香典返し、墓地・墓石の購入費用など

トラブルを防ぐ「精算」の進め方

(1)最初に相続財産から払うか、相続人が払うかを決めておく

費用を最終的に相続財産から払うか、相続人が払うかは大きな分かれ目となります。

そのため、どちらにするかを最初に決め、相続人全ての合意を取っておきましょう。

(2)領収書を完璧に保存する

費用は代表者が立て替え払いをするケースが多いと思いますが、必ず「誰に、何のために、いくら払ったか」がわかる領収書や明細書を保管すること。

領収書が出ないものは、日時と金額、支払い先をメモに残します。

(3)遺産分割協議で「清算条項」を入れる

遺産分割協議の際に最終的な清算条項を話し合います。

まとめ

相続では多くの事務的な手続きがあるため、費用もかかってきます。費用負担については、「家族だからわかってくれるはず」と甘えず、事前にその方法について合意を取っておきましょう。合意を得た後は、何にお金を使ったか、わかるようにしておきます。

領収書に不透明さが少しでもあると、トラブルの元となります。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続税対策等、家族の将来を考えて「生前贈与」を検討される方は非常に多いです。しかし、後々になって税務署からその贈与を「否認される」ケースが後を絶ちません。

否認されれば、その贈与はなかったことになります。控除されていた部分はもちろん、滞納分も含めて、多くの税金を追加で払うことになります。

贈与が否認されるケースで多いのが「名義預金」です。

今回は、なぜ「名義預金」がダメなのか、その仕組み等について解説します。

名義預金とは

名義預金とは、「口座の名義と実質的な持ち主が異なる」預金を指します。

例えば、祖父が孫のために、孫名義の通帳を作って内緒でお金を貯めているケース。これは形式上は孫の預金に見えますが、元々は祖父が稼いだもので、管理も祖父がしているため、「実質的には祖父の財産」とみなされます。

そのため、祖父が亡くなると、上記のお金は孫のものではなく、祖父の相続財産として扱われ、相続税課税の対象となります。

もう一つの例を出しますと、専業主婦の妻が、夫の給料の余りを自分名義の口座で「へそくり」として貯めているというケース。これは口座の名義が妻で、管理も妻がしているというケースですが、名義人本人が口座を管理していても、お金の出どころが本人でなければ、実質的には夫の財産と判断されます。

よって、この場合も夫が亡くなると、口座のお金は夫の相続財産となり、相続税が課税されます。

名義預金のメリットなし

名義預金については、はっきり言ってメリットがありません。

「相続後の口座凍結から回避できるため、遺族の生活資金や納税資金となる」という意見も「ありますが、前もって生前贈与でお金を移動させておけば済む話ですし、他にも生命保険の活用や、凍結口座の仮払い制度等、取れる手段は他にもあります。

むしろ、名義預金は税務上のリスクの方が高いため、基本的には避けるべきなのです。

なぜ、名義預金は税務署から目をつけられるのか

税務署は「お金の出どころ(原資)」と「管理実態」を重視します。名義預金と判断されると、それは「贈与」ではなく「亡くなった方の遺産」として扱われ、相続税の課税対象となってしまいます。

名義預金は、特に申告漏れが起こりやすいケースとして、税務署も目を光らせています。

「家族名義の口座にお金を移しただけなのに、そんなに簡単に税務署にバレないのでは?」と疑問に思う方も多いでしょう。しかし、税務署は強力な調査能力と権限によって、名義預金を見抜くのです。

まず、国税庁は「KSK(国税総合管理)システム」という巨大なデータベースで、国民の過去の収入や不動産売買の履歴を管理しています。「この年収なら、これくらいの遺産が残っているはずだ」という予測に対し、申告された遺産が少なすぎる場合、「差額はどこか」「家族の口座に移していないか」と当たりをつけて調査を行います。

そして、税務調査官には、亡くなった本人だけでなく、家族の預金口座も過去10年分(場合によってはそれ以上)調査する権限がありますから、「専業主婦なのに多額の預金がある」「未成年の孫に定期的な大口入金がある」といった事実はすぐに把握されます。

正しい生前贈与の方法とは

せっかくの想いを無駄にせず、名義預金とみなされないためには、「正しい生前贈与」の方法を知る必要があります。

贈与はあくまで「双方の契約」であるので、「贈与の成立を客観的に証明できるかどうか」が重要になってきます。

(1)贈与契約書を作成する

贈与書・受贈者の間で、「あげます」「もらいます」というお互いの意思を書面に残します。たとえ親子間等、近しい間柄であっても、贈与の度に契約書を作るのが確実です。

契約書があれば第三者への客観的な証拠となるからです。

(2)お金の振り込みは銀行振込で

現金の手渡しは記録が残りません。通帳にお金の流れが記録される銀行振込を利用し、誰から誰へのお金かを明確にします。

(3)通帳・印鑑は「もらった人」が管理する

名義預金を避けるには、これが最も重要です。受贈者が、自分の通帳と印鑑を自分で保管し、いつでも自由に使える状態にしておく必要があります。

「孫が使い込むと困るから」と祖父が通帳を預かっている状態では、贈与とは認められません。

(4)もらった人が自由に使用する

実際にその口座から生活費を引き出したり、買い物をしたりといった実績を作ることも、管理実態の証明になります。

生前贈与の注意点(生前贈与加算)

正しい手順で贈与を行っていても、注意しなければならないのが「生前贈与加算(持ち戻し)」**のルールです。

これは、相続が発生した時点からさかのぼって一定期間内に行われた贈与は、「なかったもの」として相続財産に足し戻して税金を計算するというルールです。これまでは亡くなる前「3年以内」の贈与が対象でしたが、段階的に「7年以内」へと期間が延長されます。

従って、亡くなる直前に慌てて預金を移しても、相続税対策としての効果は薄くなってしまうのです。この点からも、生前贈与はできるだけ早く、計画的に始めることが重要です。

まとめ

「名義預金」は、税務調査で最も指摘されやすい項目の一つです。安易に名義だけを変えても、税務署の調査能力の前では通用しないことがほとんどであり、結果として追徴課税などで高い代償を払うことになりかねません。

なので、相続税対策として、生前贈与を活用する場合、必ず正しい方法で行うこと。

「うちは名義預金になっていないだろうか?」 「これから孫に贈与したいが、どうすれば確実か?」等々、少しでも不安がある場合は、自己判断で進めずに、ぜひ専門家にご相談ください。

あなたの財産とご家族への想いを、確実な形で守るお手伝いをさせていただきます。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

ご家族が亡くなられた後の相続手続きで、最初にすることが「相続人の確定」です。法的な相続人を正確に把握しないと、相続税の計算や遺産分割協議に進めないからです。

しかし、相続人が誰かが分かっても「連絡が取れない」場合もあります。長年音信不通になっている、海外に住んでいる等々、理由は様々ですが、その相続人の不在を無視して手続きを進めることもできません。

相続人に連絡が取れないと困る理由

最も大きな問題は「遺産分割協議」ができないことです。遺産分割協議書は、相続人全員の押印をもって成立します。

連絡が取れない相続人の印がなければ、その遺産分割協議書は無効となってしまいます。

遺産分割協議書がなければ、預貯金の解約・払戻しもできません。(仮払い制度を使えば、少額を引き出すことは可能)

また、不動産を売却したり、特定の相続人名義に変更もできませんし、その他、株式や投資信託の売却・名義変更も不可能です。

申告期限は待ってくれない

遺産分割協議が止まっていても、相続税の申告・納付期限(相続開始を知ってから10ヶ月以内)は自動的にやってきます。

遺産分割が終わっていないと、「配偶者の税額軽減」や「小規模宅地等の特例」といった税額を大きく減らせる控除制度が、原則として利用できません。

その結果、本来より多くの相続税を一時的に納付しなければなりません。

連絡が取れない場合の対処

(1)所在調査・意思の確認

まず、「連絡が取れない」といっても、所在が不明なのか、あるいは単に連絡を拒否されているだけなのかを調べます。

①戸籍から現住所を特定する

最初に、役場にて戸籍の附票を取得します。法定相続人確定には、被相続人(故人)の出生から死亡までのすべての戸籍謄本を辿っていきますが、この過程で判明した相続人の現在の住民登録上の住所を知るために、戸籍の附票を請求します。

戸籍の附票には、今までの住所が記録されています。

②内容証明郵便を送る

住所がわかったら、手紙を送りましょう。できれば、内容証明郵便などの確実な方法で、遺産分割協議を促す書面を送付します。

この書面には、被相続人様の死亡の事実、ご自身が相続人様であること、そして遺産分割協議の必要性とその期限などを具体的に記載します。

内容証明郵便は、「いつ」「どのような内容」の書面を「誰に」送付したかを郵便局が公的に証明してくれるため、「連絡を試みた」という証拠として残ります。

該当者が住民票の住所に居住されていない場合や、受取を拒否された場合は、次のフェーズに移行しましょう。

(2)所在不明に対する法的手続き

戸籍の附票を辿っても現住所が確認できない、あるいは住民票上の住所に住んでいないことが確実であるなど、行方がわからない場合、家庭裁判所に不在者財産管理人の選任を申し立てます。

不在者財産管理人とは行方不明の相続人の財産を管理する人です。裁判所より選任された管理人は、不在者に代わって遺産分割協議に参加し、その持分を確保しつつ、協議を成立させる役割を担います。

(3)相続人が生死不明の場合

行方不明の期間が長く、生死さえも不明である場合、家庭裁判所に失踪宣告の申立てを検討します。

失踪宣告が認められると、その相続人は法律上、死亡したものとして扱われます。

そのため、失踪宣告が認められると同時に複数の相続が発生していることになりますので、手続きに注意しましょう。

(4)連絡拒否に対する手続き

「所在は知っているが、書面や電話に一切応じない」「協議への参加を拒否している」というケースの場合、家庭裁判所に遺産分割調停を申し立てます。調停では、裁判所の調停委員が間に入り、話し合いの仲介をしてくれます。

裁判所からの呼出しには応じざるを得ないことも多く、話し合いのテーブルに着くきっかけとなります。

調停でも合意に至らない場合は、遺産分割審判に移行し、裁判官が強制力のある分割方法を決定します。これにより、長期間停滞していた遺産分割手続きに終止符が打たれることになります。

相続税申告を期限内に完了するには

連絡が取れない相続人がいるからといって期限が延長されることはありません。

どうしても遺産分割が終わらない時は「未分割のまま申告する」ことになります。

具体的には「法律で定められた法定相続分」で全員が財産を取得したものと仮定して、相続税の総額と各人の納税額を計算します。

相続税の申告書は、本来は相続人全員の署名・押印が望ましいですが、連絡が取れないなど事情がある場合は、連絡が取れる相続人だけでも申告書を提出することができます(別々に提出しても構いません)。

なお、相続税には「連帯納付義務」があります。これは、万が一、連絡が取れない相続人が自分の分の相続税を納付しなかった場合、税務署は他の相続人に対して、その未納分の支払いを請求できるという制度です。

そのため、実務上は、連絡が取れる相続人が、連絡の取れない方の分も一時的に立て替えて納付するケースが見られます。

まとめ

連絡の取れない相続人がいる場合の対処について解説いたしました。不在の状況によって取るべき手段は異なります。

申告期限は基本的には延長できないので、もし期限内に遺産分割が完了しない場合は、前述した方法で申告をしてください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

ご家族が亡くなって、その財産の中に「自宅」が含まれているケースは多いです。自宅と聞くと、戸建てをイメージするかもしれませんが、マンションも非常に多いものです。

マンションの相続は、戸建ての相続とは少し勝手が違います。特に2024年(令和6年)から新しいルールが始まり、少し複雑になりました。

今回は、マンションを相続した時に「まず何をすべきか」「評価方法はどうするのか」、そして「新しいルールで何が変わったのか」をご説明します。

マンションを相続したら必ず税金がかかるのか

相続財産にマンションがあるからといって、必ず相続税がかかるわけではありません。

「え、そうなの?」と驚かれるかもしれませんが、相続税には「基礎控除(きそこうじょ)」という非常に大きな非課税枠が設定されているからです。

相続税の基礎控除額=3,000万円+(600万円×法定相続人の人数)

上記で計算した金額を、遺産の総額が「超えなかった」場合は、相続税の申告をしなくて良いのです。(もちろん、納税も不要です。)

例えば、法定相続人が配偶者の奥様と子供2人(合計3人)の場合、基礎控除額は「3,000万円+(600万円×3人)=4,800万円」となります。

旦那様が遺した財産の総額(マンションの他に、預貯金、株、借金なども全部合わせて)が4,800万円以下であれば、相続税はかかりませんので、税務署に申告書を出す必要はありません。

相続税の申告は、まず「相続人は何人なのか、相続財産が全部でいくらになるのか」の把握がスタートラインです。

マンションの相続税評価方法とは

預貯金は口座にあるお金がそのまま評価額になりますが、不動産はそうではありません。

また、自動車や骨董品であれば相続開始時点の「時価(市場価格)」で計算しますが、不動産は税法で決められた特別な方法で「評価額」を算出します。

マンションも不動産ですから、このルールに従います。

マンションの評価は、大きく分けて「建物部分(居室部分)」と「土地部分(マンションが建っている敷地全体の一部)」の2つで構成されています。

(1)建物部分(居室部分)の評価

建物部分の評価は、比較的シンプルです。原則として、「固定資産税評価額」という金額をそのまま使うからです。

固定資産税評価額は、毎年春ごろに市区町村から送られてくる「固定資産税の課税明細書」に記載されていますから、相続が起きた年の「固定資産税評価額」を確認しましょう。

課税明細書が見当たらないという場合は、そのマンションがある市区町村の役所(都税事務所など)で「固定資産評価証明書」や「名寄帳(なよせちょう)」を取得しましょう。

(2)土地部分(敷地)の評価

マンションの土地は、入居者全員で「共有」しており、相続される部分はその土地全体の「一部」です。この割合を「敷地権割合」と言います。

マンションの土地評価は敷地権割合を含めて計算します。

まずは、マンションの敷地「全体」の評価額を出しますが、これは戸建ての土地と同じ「路線価方式・倍率方式」で計算します。

路線価が設定されている地域:「路線価」を使って計算(路線価方式)

それ以外の地域:「固定資産税評価額」に国が定める「倍率」を掛けて計算(倍率方式)

「路線価」や「倍率」は、国税庁のホームページで誰でも調べることができます。

前述の方法で求めた評価額に「敷地権割合」を掛け算します。

土地部分の評価額=敷地全体の評価額×敷地権割合

敷地権割合は、マンションの売買契約書や登記簿(登記事項証明書)に必ず記載されています。

戸建てと違って、土地全体の評価額を全戸数で分け合う形になるため、一戸あたりの土地の評価額は低くなる傾向があります。

令和6年(2024年)からの新ルール「区分所有補正」とは?

令和6年(2024年)1月1日以降に相続や贈与で取得したマンションについては、「区分所有補正」という新しいルールが適用されることになりました。

なぜルールが変わったのかというと、いわゆる「タワマン節税」への対策です。

これまでの計算方法でもわかる通り、同じマンションの「2階の部屋」と「50階の部屋」でも、床面積が同じなら、相続税評価額はほとんど変わりませんでした。

しかし、実際の市場価格(売買される価格)は、どうでしょうか?当然、眺望の良い高層階の部屋のほうが、低層階の部屋よりもずっと高く売れますよね。

この「実際の市場価格」と「相続税の評価額」の間に、大きな「ズレ」がありました。このズレを利用して、高額なタワーマンションの高層階を現金で購入し、相続税評価額を(市場価格に比べて)極端に低く抑える、という節税対策が広く行われていたのです。

そのため国税庁は、このズレを是正するために新しいルールを導入しました。それが「区分所有補正」です。

「区分所有補正」で何が変わる?

簡単に言えば、「市場価格が高いと見込まれる部屋ほど、相続税評価額も引き上げる」という補正(上乗せ)が入るようになりました。

具体的な計算式は以下のようになります。

マンションの相続税評価額=(従来の建物評価額×区分所有補正率)+(従来の土地評価額×区分所有補正率)

つまり、建物と土地、両方に新しい補正率が掛け算されます。

この「区分所有補正率」は、以下の4つの要素で決まります。

- 建物の築年数

- 建物の総階数

- その部屋の所在階(何階にあるか)

- 敷地持分(土地の持ち分)の割合

非常に複雑な計算になりますが、ざっくり言えば「築年数が新しく、総階数が高く、その部屋が上層階にあるほど、補正率が高く(=評価額がアップ)なる」ということです。

この改正によって、特に都市部のタワーマンション高層階などは、従来の評価額よりも大幅に相続税評価額が上がることになりました。もちろん、タワーマンションでなくても、この補正は全国の分譲マンションに適用されます。

具体的な補正率の計算は国税庁のホームページで計算用の明細書(Excelシート)が配布されています。

かなり専門的なので、計算が分からない方は専門の税理士へ相談してください。

まとめ

マンションの評価は、この新しい「区分所有補正」の登場で、一般の方がご自身で計算するのも非常に難しくなりました。

そもそも、不動産の評価は専門知識が必須です。もしマンションを相続することになったら、できるだけ早く、相続に強い税理士などの専門家に相談し、ミスのない申告準備を進めることを強くおすすめします。

相続税の申告と納税の期限は、「相続の開始があったことを知った日の翌日から10か月以内」と決まっています。「10か月もあるなら余裕」と思うかもしれませんが、この期間内に、他の相続手続きと並行しながら、作業を完了しなければなりません。

期限内に確実に申告するためにも是非、税理士を頼ってください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

「相次相続控除」は、10年以内に2回以上の相続(相次ぐ相続)があった場合に、2回目の相続(今回の相続)で納める相続税から、一定の金額を差し引くことができる制度です。

短期間での連続した相続から、ご遺族の税負担を軽減する制度です。

前回は制度の仕組みを説明いたしましたので、今回は計算方法や注意点について述べていきます。

計算で重要な要素

相次相続控除では、どれくらいの金額が控除されるのでしょうか。ここでは仕組みと考え方を簡単にご紹介します。

控除額を決める要素は、大きく分けて3つあります。

※今回も第一次相続でお父様が亡くなり、お母様が財産を相続。第二次相続でお母様が亡くなり、お子さんが財産を相続というパターンで解説します。

- ①お母様が「1回目(お父様)の相続で支払った相続税額」

これが全ての計算のベースとなります。やはり、ここがゼロだと控除額もゼロです。(そもそも控除適用されません。)

②1回目の相続から2回目の相続までの「経過年数」

相次相続控除は、2回の相続が近ければ近いほど、控除額が大きくなります。

具体的には、1年経過ごとに10%ずつ、控除できる割合が減っていきます。

③お母様が引き継いだ財産と、今回あなたが引き継ぐ財産の割合

「お母様がお父様から引き継いだ財産額」と、「今回あなたがお母様から引き継ぐ財産額」のバランスも考慮されます。

簡単に言えば、「お母様がたくさん相続税を払っていても、今回あなたが相続する財産が少なければ、控除額もそれに応じて少なくなる」という調整が入ります。

相次相続控除の計算方法

控除額の実際の計算式は以下の通りです。

各相続人の相次相続控除額=A×{C/(B-A)}×(D/C)×{(10-E)/10}

※C>(B-A)の場合、C/(B-A)を1として計算する。

- A:第二次相続の被相続人が第一次相続で課税された相続税の金額

※相続時精算課税等の贈与税額控除後の金額で、延滞税などの加算税額は含みません。 - B:第二次相続の被相続人が第一次相続で引き継いだ純資産の価額

※「取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額」で計算。 - C:第二次相続で財産を取得した相続人全ての純資産価額合計

※遺贈・相続税課税対象の贈与も含みます。 - D:第二次相続でのその相続人の純資産価額

- E:前の相続から今回の相続までの年数

※1年未満は切り捨てとなります。

既に述べましたが、1次相続と2次相続までの年数が短いと控除額が上がります。

これは、制度の目的が短期間での税負担軽減だからです。

相次相続控除の注意点

(1)「申告」しなければ適用されない

相次相続控除は、自動的に適用されるものではありません。2次相続での相続税申告の際に、「相次相続控除を適用します」という意思表示と、控除額の計算明細書を「相続税申告書」に添付して提出する必要があります。

ただし、後の更正の請求の際に申請しても問題ありません。

(2)1回目の「相続税申告書の控え」が必須

税務署に適用要件の証明のために、第一次相続の際の「相続税申告書の控え」が必要になります。よって、前回の相続関連の書類を、捨てずに保管しておきましょう。

(3)遺産が未分割状態でも適用できる

相次相続控除は遺産分割協議が完了していなくても適用できます。

適用する場合は、法定相続分に従って一時的に2次相続の相続税を算出します。

(4)特例の適用は各相続人で選択する

控除の適用は2次相続の相続人が自由に選択できます。つまり、控除は個々人の権利であり、各相続人が控除額を振り分けるといったことはできません。

他の相続人が適用しなかったからといって、その控除分を別の相続人が代わりにもらうことは不可能です。

数次相続との違い

相次相続と数次相続の二つは「立て続けに相続が起きる」点で似ていますが、「前の相続手続きが終わっていたかどうか」で異なります。

- 相次相続→手続きが「完了した後」に次の相続が発生

- 数次相続→手続きの「途中」で次の相続が発生

相次相続とは一次相続の手続き(遺産分割や相続税の申告・納税)が全て完了してから、10年以内に次の相続が起きた場合を指します。

家族で遺産分割を終え、お母様が相続税も納めてお父様の相続の手続きがすべて完了。

その3年後に、お母様が亡くなる(二次相続)。

この状態が「相次相続」であり、「相次相続控除」が使える可能性があります。

数次相続とは一次相続の手続き(遺産分割協議)が終わらないうちに、相続人の誰かが亡くなってしまい、二次相続が始まってしまう状態です。

例えば、お父様が亡くなる一次相続で遺産の分け方を家族(母・長男)で話し合っている最中に、お母様が亡くなる(二次相続)と、お父様の遺産分割協議は、長男が1人で決めることになります。

数次相続であっても2次相続で亡くなった人(例:お母様)が、1次相続で相続税を(計算上)課税されていれば、相次相続控除が適用できます。

まとめ

相次いでご家族を亡くされるという大変な状況の中で、税金の手続きを進めるのは精神的にも大きなご負担かと思います。

相次相続控除は、そのようなご遺族の負担を少しでも軽くするために作られた、正当な権利です。

ただし、適用できるかどうかの判断(特にお母様が税金を払ったか)や、実際の控除額の計算は、相続財産の内容が複雑になるほど難易度が上がります。

「うちは使えるのだろうか?」「いくら安くなるのだろう?」と思われたら、お一人で悩まず、相続専門の税理士にご相談ください。ご家庭の状況に合わせた最適な申告をサポートいたします。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

「3年前に父が亡くなって、ようやく落ち着いたと思ったら、今度は母が…。立て続けに不幸があって、気持ちの整理もつかないのに、また相続税の心配をしないといけないなんて…」

ご両親のご年齢が近い場合、短い期間で両名ともお亡くなりになるケースは珍しくありません。ご家族を相次いで亡くされるお気持ち、お察しいたします。そして、連続で相続手続きと相続税の納付をしなければならないので、かなりの負担となるでしょう。

ですが、安心してください。

日本の相続税法には、このようなケースにおいて「ご遺族の負担を軽減するための控除制度」が用意されています。

今回は、この控除制度について解説していきます。知っているといないとでは、納税額に大きな差が出るので、是非覚えておいてください。

「相次相続控除」とは?

「相次相続控除」とは、10年以内に2回以上の相続が起きた場合に、2回目の相続で納める相続税から、一定額を差し引ける制度です。

この制度が設けられたのはご遺族(法定相続人)の負担を減らすためです。

例えば、最初の相続(第一次相続)でお父様が亡くなり、お母様が財産を相続。→この時、お母様は相続税を納めました。

その3年後、お母様が亡くなり、2回目の相続(第二次相続)でお子さんが財産を相続。→この時は、お子さんが相続税を納めます。

この場合、お子さんが相続する財産には、「3年前にお父様からお母様へ引き継がれた財産」が含まれています。それは、相続税の対象になっていたはずです。

つまり、「短い間に同じ財産に2回も税金がかかる」わけです。それは酷だということで、「1回目の相続で課税された相続税の一部を、2回目の相続税から引いてあげましょう」というのがこの制度の趣旨です。

なお、この制度は「財産を減額する(課税価格の控除)」のではなく、「税額を直接差し引く(税額控除)」なので、節税効果が非常に大きいのです。

相次相続控除を使える「4つの条件」

(1)今回の相続(第二次相続)の相続人であること

これは当然ですが、控除を使えるのは財産を受け取る相続人であることが大前提です。

なお、遺言書によって財産を遺贈された人(受遺者)は、相続人ではないため、相次相続控除は適用できません。

(2)前の相続から「10年以内」に起きていること

1回目の相続開始日(お亡くなりになった日)から、2回目の相続開始日までの期間が10年以内である必要があります。1日でも過ぎてしまうと、適用対象外となります。

相続税の申告期限(相続開始の翌日から10ヶ月以内)ではないので、ご注意ください。

(3)前の相続で、今回の被相続人が財産を取得していること

最初の相続(第一次相続)でお父様が亡くなり、お母様が財産を相続。その後、お母様が亡くなり、2回目の相続(第二次相続)でお子さんが財産を相続。

前述のこの例で考えると、お父様が亡くなった時に、お母様が、実際に何らかの財産(預貯金、不動産など)を相続している必要があります。

(4)前の相続で、今回の被相続人に「相続税が課税され、納税をした」

ここが最も重要なポイントです。もし、一次相続で財産を取得していても、相続税を納めていなければ、二次相続で相次相続控除を適用できません。

通常の相続ではお父様が亡くなった時、お母様は「配偶者の税額軽減(配偶者控除)」という特例を使っている可能性が高いです。これは、配偶者が相続した財産のうち「1億6千万円」または「法定相続分」のどちらか多い金額まで、相続税がかからないという制度です。

この特例を使うと、申告は必要ですが、実際に払う相続税は0円となるケースが多いです。そうなれば、残念ながら「相次相続控除」は使えません。

相次相続控除は、あくまで「1回目の相続で払った税金を、2回目で少し取り戻す」という制度です。そのため、1回目に払った税金がゼロなら、取り戻せる額もゼロ、というわけです。

相次相続控除はこのように「納税の有無」が重要であり、「申告の有無」は関係ないのです。

相次相続控除が使える他のパターン

相次相続控除が使えるパターンは、今回例を挙げた「父→母→子」のケース以外にもいくつかあります。

ポイントは2回目の相続が「10年以内」に起きること、「1回目で財産を取得し、相続税を納めた人」が被相続人であることです。

(1)パターン1:子が親より先に亡くなる(子→親→別の子)

ご長寿の家族で、お子様が先に亡くなるケースです。

- 一次相続:子(長男)が死亡。独身で子もいない場合などは親である父が財産を相続し、相続税を納税する。

二次相続(10年以内):父が死亡。母や別の子(長女)が財産を相続する。

控除を受けられる人:母や長女

お父様が一次相続で払った税金の一部を、二次相続の税金から引けます。

(2)パターン2:兄弟姉妹間での相続

お子様がいないご夫婦や、独身の兄弟姉妹間で発生するケースです。

- 一次相続:兄が死亡。両親は他界、子もいない場合は弟が財産を相続し、相続税を納税する。

二次相続(10年以内):弟が死亡。弟の妻や、甥・姪が財産を相続する。

控除を受けられる人:弟の妻や甥・姪

弟さんが一次相続で払った税金の一部を、ご自身が払う二次相続の税金から引けます。

(3)パターン3:祖父(母)からの相続が続く

世代をまたいだ相続が短期間で続くケースです。

- 一次相続:祖父が死亡。祖母は既に他界しているので、息子である父親が財産を相続し、相続税を納税する。

二次相続(10年以内):父親が死亡。母親と子供が財産を相続する。

控除を受けられる人:母親と子供

お祖父様が一次相続で払った税金の一部を、ご自身が払う二次相続の税金から引けます。

まとめ

相次相続控除について仕組みを簡単に解説いたしました。相次相続控除はご遺族の負担を少しでも軽くするために作られた制度ですので、要件に該当する場合は、積極的に活用しましょう。

次回は、控除の計算方法や他の注意点について述べていきます。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

ご家族が亡くなられた後、遺産相続の手続きを進める上で初期に行うべきことが「相続人の確定」です。

誰が法的な相続人となるのかを正確に把握しなければ、遺産分割協議や相続税申告に進むことができません。

複雑そうに思える相続人調査ですが、手順を追って進めればご自身でもできるでしょう。

「相続人」の確定は最初の重要ステップ

ご家族が亡くなられ、遺産相続の手続きを進めようとするとき、多くの方が故人の口座の手続き口座解約や不動産の名義変更といった手続きを思い浮かべるかもしれません。

しかし、その前に必ずクリアしなければならない、最も重要で、すべての手続きの土台となるステップとして「法的な相続人を確定させる」作業があります。

「相続人は家族だけなんだから、分かりきっている」と思われるかもしれません。しかし、いざ蓋を開けてみれば、「会ったことのない隠し子が出てくる」といったケースはあります。

もし、相続人を確定させていないと、後々、遺産分割協議のやり直しが生じる等、相続手続きが停滞するリスクがあります。

相続人を確定させる方法は「戸籍の収集と解読」

相続人を確定させる方法は、被相続人の「出生から死亡までの一連の戸籍」をすべて集め、内容を正確に読み解くことです。ご自身の記憶や家族間の認識ではなく、戸籍という公的な書類だけが、法的な相続人を証明してくれるのです。

戸籍の収集と解読のプロセスは、下記の3つのステップに分かれます。

(1)死亡時の戸籍を取得する

まずは、亡くなられた方の「死亡の記載がある戸籍(法律上は『除籍謄本』)」を、最後の本籍地があった市区町村役場で取得します。ここが、過去へと遡る旅の出発点となります。

(2)遡る作業

取得した戸籍には、「いつ、どこの戸籍から移ってきたか」という履歴が書かれています。その情報を頼りに、一つ前の本籍地の役所へ、さらにその前の役所へと、まるで巻物を遡るように戸籍の請求を繰り返します。

結婚や転籍、法改正による戸籍の作り替え(改製)などを経て、最終的に亡くなられた方の「出生」の記載がある戸籍(通常はご両親の戸籍)にたどり着くまで、この作業を続けます。

(3)相続人の洗い出し

集めたすべての戸籍謄本を時系列に並べ、内容を丁寧に読み解きます。そこから、配偶者の有無、すべてのお子さん(養子や認知した子を含む)、ご両親、ご兄弟姉妹といった、民法で定められた「法定相続人」の範囲に当たる方を一人残らずリストアップしていくのです。

これが、相続人確定のための、プロセスです。

被相続人の出生まで遡らないと一部の相続人の存在を見落とす

なぜ戸籍を「死亡時から出生時まで」切れ目なく遡らなければならないのか。それは、ご家族が把握していない「隠れた相続人」の存在を明らかにするためです。

例えば、離婚歴のある故人だと、前の配偶者との間にお子さんがいる可能性があります。そのお子さんも、現在の家族のお子さんと全く同じ権利を持つ法定相続人です。

また、婚姻関係にない女性との間に生まれたお子さんを認知している場合、そのお子さんも法定相続人となります。認知の事実は、戸籍に記載されています。

もし、これらの法定相続人の誰か一人でも見落としたまま遺産分割協議を進めてしまうと、その協議は法的に無効となり、すべての手続きが一からやり直しになってしまいます。時間も労力も無駄になり、新たなトラブルの原因ともなりかねません。

戸籍取得に便利な広域交付制度

戸籍謄本は、本籍地の市区町村役場で取得します。本籍地が遠方の場合は、郵送で請求もできますが、2024年に始まった便利な「広域交付制度」も利用できます。

広域交付制度は本籍地以外の最寄りの市区町村役場窓口で、まとめて戸籍謄本等を請求できる制度です。複数の役所に郵送請求する手間が省け、一括で取得できるため非常に便利ですが、請求できる人は本人、配偶者、直系尊属(父母、祖父母)、直系卑属(子、孫)のみです。

つまり、相続開始時に被相続人の戸籍を取り寄せる場合は配偶者・父母・祖父母・子ども・孫が窓口に行かなければなりません。兄弟姉妹は請求できません。

請求には顔写真付きの本人確認書類(運転免許証、マイナンバーカードなど)が必須であり、代理人や郵送での請求はできません。

相続の専門家に依頼してもOK

相続人調査は時間と手間がかかる作業です。また、相続関係が複雑な場合や、ご自身での調査に不安がある場合は、専門家に依頼することを検討しましょう。

戸籍集めとなると、司法書士や行政書士の仕事かなと思われる方もいらっしゃるかもしれませんが、「相続税の申告」が関わる相続においては税理士でも戸籍収集を代行できます。

弁護士や司法書士、税理士を含む法律で定められた8つの専門家(八士業)は、「職務上請求」という特別な権限を持っていて、それぞれの専門業務を遂行するために不可欠な場合に限り、依頼者の委任状がなくても戸籍謄本などを請求できるからです。

専門家の中でも、特に相続財産が一定額を超え、「相続税の申告」が必要になる可能性がある場合には、最初から税理士に依頼することが非常に合理的です。

税理士に依頼すれば、相続人を確定させた後、相続財産の調査・評価、遺産分割のアドバイス、相続税の申告書の作成・提出まで、ワンストップで対応できます。

まとめ

「相続人の確定」は、最初の重要ステップです。ですが、戸籍の収集と解読には時間も手間もかかります。

もし、時間がない、手間をかけたくないといった場合には、この最初のステップを専門家に任せましょう。

専門家に依頼すれば、その後のすべての手続きもスムーズに進められます。手続きが滞りなく進めば、安心と安全の二つを得られるでしょう。

相続に関する不安や疑問は、一人で抱え込まずに、まずは専門家にご相談ください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

「相続税」と聞くと、「うちは資産家じゃないから関係ない」と思う方も多いかもしれません。確かに国税庁のデータによれば日本国内で相続税が課税されるのはおよそ10件に1件です。

しかし、裏を返せば10%の確率で相続税がかかるのです。相続税がかかるかどうかは計算してみなければ分かりませんが、相続税計算は、いざやってみると戸惑うポイントが多いのです。

ご自身がどれくらいの相続税を支払う可能性があるのか、あらかじめ知っておくことは、円満な相続と安心に繋がります。

最近では相続税を簡単に試算するサイトも多くありますが、計算の仕組みと流れを把握しておかないと、細かい計算はできません。

このコラムでは、相続税額の計算方法について、5つのステップに分けて具体例を交えながら、できるだけ分かりやすく解説していきます。

ステップ1:誰が相続人で、財産はいくらあるのかを把握する

相続税計算の第一歩は、「誰が相続人なのか(法定相続人の確定)」と「相続財産の総額はいくらか」を正確に把握することから始まります。

(1)法定相続人の確定

民法では故人(被相続人)の財産を相続できる方について、「範囲と順位」が定められています。

第1順位:子(子が既に亡くなっている場合は孫)

第2順位:父母(父母が既に亡くなっている場合は祖父母)

第3順位:兄弟姉妹(兄弟姉妹が既に亡くなっている場合は甥・姪)

順位の高い人が一人でもいる場合、下の順位の人は相続人になれません。例えば、子がいる場合は、父母は相続人になれません。

なお、第1順位の子供に子供がいる(被相続人にとって孫)場合、もし子供が相続開始前にすでに亡くなっていたり、相続権を失っていると、その子供が代わりに法定相続人となります。これを代襲相続といいます。

(2)相続財産の確定と評価

被相続人が遺した財産を調査し、全てリストアップします。全ての財産は、個別に相続税評価額を算出します。

相続税対象の財産には、預貯金、不動産、有価証券(株式・投資信託など)、自動車等がありますが、これらのプラスの財産だけでなく、借入金や未払金などのマイナスの財産もリストアップしておかなければなりません。

マイナスの財産は相続財産の総額から差し引くことができますし、相続放棄を検討する上でも重要になります。

ステップ2:課税対象となる遺産の総額(課税遺産総額)を計算する

全ての財産評価額が分かったら、次に課税対象となる金額を計算します。

まず、プラスの財産の合計額から、非課税となる財産(墓地や仏壇など)、先ほどのマイナスの財産(債務など)、葬式費用を差し引きます。これで「課税価格」が算出されます。

次に、この課税価格の合計額から「基礎控除額」を差し引きます。この基礎控除額を引いた後の金額が、最終的に相続税の計算の基となる「課税遺産総額」です。

基礎控除額の計算式は非常に重要なので、ぜひ覚えておきましょう。

もし、課税価格の合計額が基礎控除額よりも少ない場合、相続税はかからず、原則として申告も不要です。

ステップ3:相続税の総額を計算する

課税遺産総額が算出できたら、いよいよ相続税額の計算です。ここで注意したいのは、「課税遺産総額に直接税率をかけるわけではない」という点です。

まず、課税遺産総額を、法律で定められた相続割合(法定相続分)で各相続人が取得したと仮定して分けます。

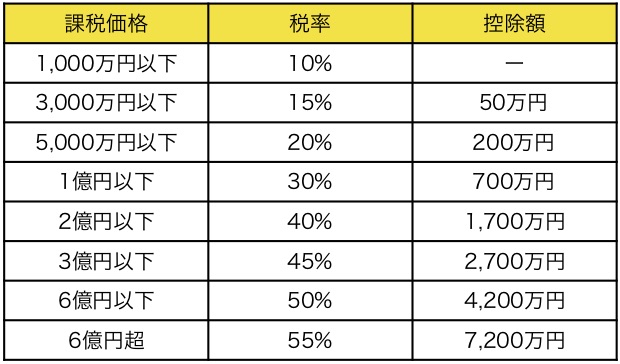

次に法定相続分で分けた各人の金額に、下の速算表に応じた税率を掛けて、控除額を差し引き、各相続人ごとの「仮の相続税額」を計算します。

最後に、全員の「仮の相続税額」を合計します。これが「相続税の総額」となります。

ステップ4:各人が実際に納める税額を計算する

ステップ3で計算した「相続税の総額」を、今度は実際に財産を取得した割合に応じて、各相続人に割り振ります。これにより、各人が実際に納めるべき相続税額が算出されます。

例えば、相続税の総額が1,000万円で、配偶者が60%、長男が40%の割合で財産を相続した場合、それぞれの納付税額は配偶者が600万円、長男が400万円となります。

ステップ5:税額控除を適用して最終的な納税額を決める

最後に、各人の納付税額から、適用できる税額控除を差し引きます。代表的な税額控除には以下のようなものがあります。

- 配偶者の税額軽減…配偶者が相続した財産額が、1億6,000万円か配偶者の法定相続分相当額のいずれか多い金額までであれば、配偶者に相続税はかかりません。

- 未成年者控除:相続人が未成年者の場合に適用されます。

- 障害者控除:相続人が障害者の場合に適用されます。

これらの控除を適用した後の金額が、最終的に税務署に納める相続税額となります。

計算シミュレーション

ここで、簡単なモデルケースで一連の流れを確認してみましょう。

- 計算モデル

被相続人:父

相続人:母、長男、長女(計3名)

相続財産:1億円(債務・葬式費用等控除後)

実際の取得割合:母 1/2、長男 1/4、長女 1/4

基礎控除額:3,000万円+(600万円×3人)=4,800万円

課税遺産総額:1億円-4,800万円=5,200万円

相続税の総額の計算

法定相続分:母 1/2(2,600万円)、長男 1/4(1,300万円)、長女 1/4(1,300万円)

母:2,600万円×15%-50万円=340万円

長男:1,300万円×15%-50万円=145万円

長女:1,300万円×15%-50万円=145万円

相続税の総額:340万円+145万円+145万円=630万円

実際の取得割合も法定相続分と同じなので、相続税の総額を按分します。

母:630万円×1/2=315万円

長男:630万円×1/4=157.5万円

長女:630万円×1/4=157.5万円

母は配偶者の税額軽減を適用できるため、納税額は 0円 となります。

長男と長女はそれぞれ157.5万円を納税します。

まとめ

相続税の計算は、一見複雑に見えますが、以下の5つのステップで全体の流れを掴むことができます。

- ステップ1:誰が、何を相続するかを把握する

ステップ2:課税対象額(課税遺産総額)を計算する

ステップ3:相続税の総額を計算する

ステップ4:各人が実際に納める税額を計算する

ステップ5:税額控除を適用する

大きなポイントとして相続財産の課税価格が基礎控除額以下なら相続税はかかりません。基礎控除を超えたとしても、特例制度を適用して相続税をなくすこともできます。

ただし、特例を適用するためには申告が必要になるので注意です。

もし、相続税の計算や申告で不安な点があれば、専門家である税理士にご相談ください。税理士であれば皆様の状況に合わせて最適な節税アドバイスも可能です。弊所でも初回相談無料なので、どうぞお気軽にお問い合わせください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続 の手続支援をしている、税理士・相続手続相談士の小川正人です。

相続 の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続は、どのご家庭でも必ず起きる出来事です。大切な人を失った悲しみの中で、手続きを進めなければならないのは遺族にとっても負担となりますが、そもそも相続では、遺産分割協議や相続税申告、不動産等の名義変更など、やるべきことが数多くあります。

そのため精神的な部分だけでなく、様々な部分でも負担がかかります。

ただし、相続の前に準備をしておくことで、それらの負担を軽くできます。

遺産分割の準備

まず大切なのは「遺産分割で相続人同士が揉めないようにしておくこと」です。

遺産分割での争いが発生すると遺族の関係に深い溝を残すことになります。さらに長期化してしまうと精神的な負担も益々大きくなります。

そのため、事前の工夫が欠かせません。

(1)遺言書を作成しておく

遺産分割において最も良い対策は、生前に「遺言書」を残しておくことです。

遺言書があることで、誰にどの財産を取得させるかが明確になるため、相続人同士での話し合いが不要、あっても最小限で済みます。従って、相続人同士で言い争うことはなくなります。

特に、不動産のように分けにくい財産がある場合には、遺言書によって方向性を示しておくことが重要です。

ただし、遺言には「不公平が生じない」遺産分割内容を記しましょう。特定の相続人を極端に優遇する内容だと、争いの火種になってしまいます。

(2)財産を整理しておく

生前に財産を整理しておき、リスト化して相続人が把握できるようにしておくことも役立ちます。預金口座、不動産、株式、保険、借入金など、すべてを一覧にしておけば、遺族が探し回る手間を省けるでしょう。

(3)分けやすい財産にしておく

遺産では特に不動産が分割しづらいものです。相続人同士で公平に分けるのが難しいので、可能であれば一部を現金化したりしておくと、相続人の負担を減らせます。

相続税対策

相続税は遺産総額によっては相続人にとって大きな負担となる可能性があります。

そのため、生前に相続税の節税対策をしておくと良いでしょう。

(1)生前贈与の活用

相続税対策で代表的な方法が生前贈与です。年間110万円までの贈与であれば贈与税がかからない(暦年贈与)ため、長期間にわたって少しずつ財産を移転すれば、相続での課税対象が減るので、相続人の負担を抑えられます。

また、住宅取得等資金の贈与に関する非課税制度等、特例要件を満たすことで大きな金額を非課税にする制度もあるので、活用を検討しましょう。

(2)墓地・仏具の生前購入

墓地・仏具などを生前に購入しておけば、相続税を節税することができます。

被相続人所有の財産は相続税の課税対象になりますが、墓地・仏具といった祭祀に関わるものは非課税であり相続税は課されません。

お墓を建てることを予定している場合などは生前に購入した方が、その代金分の相続税を節税できることになります。

(3)生命保険の非課税枠を利用する

生命保険には「500万円×法定相続人の数」まで非課税となる特例があります。これを利用すれば、相続税の負担を軽減できます。

また、遺族がすぐに使える現金を確保する手段にもなります。

納税資金や生活費の確保に役立つため、実務的にも大変有効な方法です。

手続き負担の軽減

相続では、数多くの事務手続きも大きな負担になります。口座の解約、名義変更、役所への届出など、やるべきことは多岐にわたります。これらをスムーズに進めるための準備も欠かせません。

(1)財産目録の用意

既に遺産分割の項目でも述べましたが、財産の所在や契約関係を一覧化したリストを残しておくと、遺族が手続きを進めやすくなります。

特に、ネット銀行やネット証券などオンラインサービスを利用している場合は、IDやパスワードの管理方法を含めて記録しておくと安心です。

(2)専門家に依頼する

相続税申告や不動産の名義変更などは専門知識が必要です。相続専門の税理士等に依頼することで、相続人自身の負担を軽くでき、ミスやトラブルを防ぐことにもつながります。

専門家に支払う報酬は発生しますが、それ以上の安心を得られるケースが多いでしょう。

まとめ

- 遺産分割の準備(遺言書・財産整理・一部の財産を現金化等)

- 相続税対策(生前贈与・特例の活用・生命保険等)

- 手続き負担の軽減(財産目録の準備・専門家相談)

相続で遺族の負担を減らすためには、今回述べた項目を意識することが大切です。

相続は「亡くなった後のことだから関係ない」と考えがちですが、準備をしておけば遺族が大きな負担を抱えることもありません。

大切な家族のために、早めに準備を始めておくことこそ、最良の思いやりといえるでしょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)