こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

この記事では「遺言書」について解説いたします。

遺言書とは、被相続人が自身の財産について死後の分割内容・方法における意思を記入した書類です。

相続手続きにおいては遺産の分割・方法・遺言の執行者等を記すものとして、とても重要なものです。

遺言書の作成を検討されている方は是非参考にしてください。

遺言書の大別

遺言書は大別すると「普通方式」と「特別方式」に分かれます。

特別方式の遺言は事故や災害などで身に危険が迫っているときに利用できる形式の遺言で、使われることは非常に稀です。

普通方式遺言は特別な条件下ではなく通常の状況で使われる形式です。

よって一般的な遺言書といえば、普通方式の方に当てはまります。

普通方式遺言は「自筆証書遺言」・「公正証書遺言」・「秘密証書遺言」の3種類に分かれ、どれにするかは作成者が選択することができます。

それぞれのメリットとデメリットについては下記で紹介していきますので、参考にしてください。

自筆証書遺言

名前の通り、自筆で遺言書を作成する形式です。

特別な手続きが不要なことが特徴です。

(1)メリット

- 費用がかからないこと

- 証人が不要

- 作成手順が簡単

- 内容を誰にも知られたくない場合に向いている

上記の理由で多くの方がこの方法で遺言書を作られます。

紙とペンを使って遺言本文と日付を記入、署名・押印をすることで、その遺言書としての効力が認められます。

(2)デメリット

- 内容が非常にあいまいでわかりづらい場合には無効

- 作成年月日の未記入、署名・押印忘れも無効

- その他、規定から外れた作成を行うと無効

簡単に作成できるといっても、上記の様に規定に沿わないと無効になってしまうことが、自筆証書遺言の注意すべき点です。

また、第3者の確認をしないまま作成されることも多いので、「書き間違いをすること」や「紛失すること(相続手続きで発見されないこと)」も非常に多いのです。

内容不備の確認や遺言書の保管に不安がある場合はできるだけ避けた方が良いでしょう。

公正証書遺言

公正証書遺言は遺言者から直接公証人が遺言内容を聞き取り、公証人が書面に書き起こす方法となります。

自筆証書遺言と同じくらい人気の高い作成方法です。

(1)メリット

- 内容不備が起こらない

- 遺言書は公証役場に保管されるため、紛失・偽造を回避できる

公正証書遺言では自筆証書遺言で懸念される内容不備や紛失の問題をクリアすることが可能です。

また、遺言書の作成は基本的に公証役場で行いますが、病気で入院していたり、体が不自由で役場まで行けない場合には病院や自宅への出張もしてくれます。

(この場合、出張費がかかります。)

(2)デメリット

- 原案の打ち合わせ等で作成の時間がかかる

- 相続財産に応じて費用がかかる

- 2人以上の証人を用意する必要がある

自筆証書遺言と比較するとやや手間がかかってしまいます。

尚、相続財産に応じてかかる作成の手数料は以下となります。

100万円まで…5,000円

100万円を超え200万円まで…7,000円

200万円を超え500万円まで…11,000円

500万円を超え1,000万円まで…17,000円

1,000万円を超え3,000万円まで…23,000円

秘密証書遺言

秘密証書遺言とは本人が作成し、署名、押印、封印後にそれが秘密証書遺言であることを公証人と2人以上の証人に証明してもらう作成方法です。

(1)メリット

- 誰にも遺言の内容を知られない

- 遺言の存在だけを認識させられる

- PCでの作成・他の人の代筆が可能

(2)デメリット

- 遺言内容が作成者本人しかわからないので内容不備が起こりやすい

- 証人を用意する手間がある

- 11,000円の手数料が必要

- 手続きが済んだ後は自分で遺言書を保管するので、紛失・盗難のリスクがある

PCでの作成・代筆がOKな分、作成自体は容易ですが、内容不備や保管上の不安があるのも否めません。

確実や安全を求めるのであれば公正証書遺言の方をオススメいたします。

遺言書が無効にならないために

作成した遺言書が無効とならないよう、遺言書はしっかり規定に沿って作成しましょう。

特に自筆証書遺言や秘密証書遺言を選択される場合はご注意ください。

自信のない方は確実性や安全性の高い公正証書遺言を選択するか、専門家による自筆証書遺言作成支援のサービスを利用すると良いでしょう。

当事務所でも遺言書作成の支援サービスを行っておりますので、是非ご相談ください。

まとめ

遺言書は大切な遺産を家族に分割するための有効な書類ですので、作成される場合は無効にならないように規定に沿ってきちんと作成しなければなりません。

それぞれの特性から自分に合うものを選択して、後の相続手続きにお役立てください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

法定後見制度と共に、成年後見制度の一つの形態である、任意後見制度に関する関心が高まっています。法定後見制度のように、利用者の就業や公的資格などに対する制限もなく、何よりも自分の希望する人を選べることが、その大きな理由の一つと思われます。

注目されているこの任意後見制度について解説します。

任意後見制度の概要

任意後見制度は、将来、自分の判断能力が十分でなくなった場合に備え、本人自らがあらかじめ契約によって後見人を選任しておく制度です。

任意後見人には、法定後見人のような契約の取消権や同意権はありませんが、自分が希望する後見人と、自分が必要と考える内容を契約できる点において、法定後見制度とは大きく異なります。

契約事項の例

契約事項に制約はありませんが、一般的には以下のような事例が多いようです。

1.自宅の購入、売却、増改築、修繕など

2.預貯金など金融機関との取引や、保険契約、保険金の受け取りなど

3.年金などの定期収入や、公共料金など定期支出の管理

4.登録済みの権利証や実印、銀行印、預金通帳などの保管、使用

5.税金の申告や納付、その他の行政機関への申請など

6.介護保険の申請や、介護・福祉サービスの利用契約など

7.医療機関への入院や介護施設への入所の契約など

8.遺産分割や相続の承認、放棄、贈与など

9.生活必需品の購入や、生活費の送金など

任意後見の要件

法定後見人同様、選任に必要な法律上の制限はなく、法人を含め、誰でもなることができます。

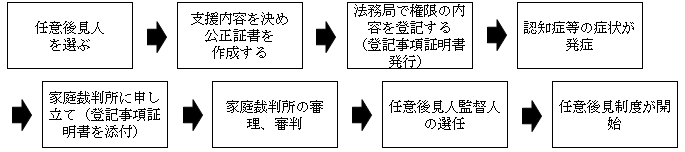

複数の任意後見人と契約してもかまいませんが、契約書に公的な信用力と強制力を持たせるため、契約は公正証書で行い、法務局で登記します。

なお、本人が元気なうちは、見守り契約に基づき本人の状況を注視し続け、本人の判断能力が不十分になったら家庭裁判所へ申し立て、家庭裁判所が任意後見人を監督する任意後見監督人を選任して、初めて後見契約が発効することになります。

任意後見制度を適用するための手続き

<任意後見契約の締結に当たって必要な書類>

・本人に必要な書類

戸籍謄本、住民票、運転免許証等身分を証明できる物

・任意後見受任者に必要な書類

住民票(法人の場合は登記簿謄本)、運転免許証等身分を証明できる物

・その他必要な書類

任意後見契約の内容によっては、診断書や財産目録、不動産の登記簿謄本などが必要な場合もあります。あらかじめ公証人に確認しておきましょう。

<任意後見監督人選任の申立てに必要な書類>

申立ては、本人、配偶者、4親等内の親族、任意後見受任者のいずれかが行います。

・申立書類

申立書、申立事情説明書(任意後見)、本人の財産目録とその資料

本人の収支状況報告書とその資料、任意後見受任者事情説明書、親族関係図

・本人についての書類

戸籍謄本、住民票(世帯全部)、後見登記事項証明書(任意後見)、診断書(成年後見用)

後見登記されていないことの証明書、任意後見契約公正証書の写し、

・任意後見受任者についての書類

念のため、家庭裁判所に確認しておきましょう。

まとめ

任意後見制度は、法定後見制度とは異なり、自分の希望する人を後見人に選べる他、依頼する内容を細かく契約に盛り込めます。

しかも、利用者に就業や公的資格などに対する制限はありません。反面、家族を選ぶと相続問題で揉めることも無いとは言えず、知人だと万一不仲になると大変です。専門職に依頼する場合は報酬が必要なこともあります。

上手に使えば理想的な制度の一つと言えますが、家族はもちろん、受任者とも、何度も話し合って相互に信頼関係を深める必要があるでしょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

知的障害がある子供を持つ両親は、自分たちが亡くなった後の子供の将来が、とても気掛かりなことと思います。あるいは、自らが認知症になり、判断能力が不十分になった場合の、財産管理を不安に思う人もいるでしょう。

このような方たちを、支援し保護するために創設された制度が、成年後見制度です。成年後見制度のうち、法定後見制度の概要について解説します。

成年後見制度の概要

知的障害や認知症などが原因で、判断能力が不十分になった場合、悪徳商法や詐欺などの被害にあってしまう危険性が高まります。また、預貯金や株式などの金融資産や、不動産の管理などにも支障が生じてきます。

このような状況に陥った場合、契約行為を代行したり、本人に代わって財産を管理してくれる制度が成年後見制度です。

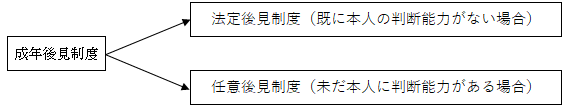

成年後見制度には、内容により法定後見制度と、任意後見制度の二つの制度があります。

この記事では、上記二つの制度のうち、法定後見制度について簡単に解説します。

法定後見制度とは

法定後見制度は、対象者が知的障害や認知症などが原因で、判断能力が不十分になった時に, 本人、配偶者、4親等内の親族、検察官、市区町村の長などが、家庭裁判所に申し立て、家庭裁判所が本人の権利を守る擁護者として、法定後見人を選任する制度です。

なお、本人の判断能力の程度により、「後見」、「保佐」、「補助」の三つに区分され、判断能力の程度は、家庭裁判所が判断します。

| 後見 支援する人 =成年後見人 支援される人=被後見人 | 常に判断能力がない状態 すべての法律行為を代理、取り消し権も有り |

| 保佐 支援する人 =保佐人 支援される人=被保佐人 | 判断能力が著しく不十分な状態 特定の法律行為について代理、同意や取り消し権も有り |

| 補助 支援する人 =補助人 支援される人=被補助人 | 判断能力が不十分な状態 対象者が選択した法律行為について代理、同意や取り消し権も有り |

法律行為の例

民法13条第1項に定められている、以下のような行為を指します。

1.貸金の返済を受ける

2.預貯金の払い戻し

3.借金や借金等の保証人

4.不動産等の売買

5.民事訴訟で原告となる訴訟行為

6.贈与、和解や合意

7.相続の承認、放棄、遺産分割

8.自宅の新築、改築、増築、大修繕

後見人に選任される人

法定後見人、保佐人、補助人に選任されるための、法律上の制限はありません。法人を含め、誰でもなることができ、複数の後見人を立てることもできますが、通常は、親族以外では弁護士や司法書士、福祉関係の専門家などが選任されることが多いようです。

また、独自に市民後見人を養成している自治体もあります。

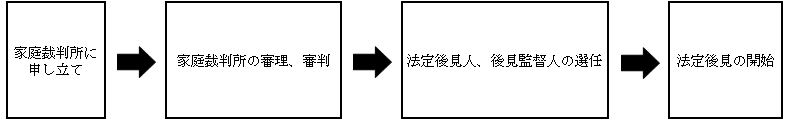

法定後見制度を適用するための手続き

一般的には、審判の申し立てから法定後見の開始まで、4ヶ月程度かかります。なお、後見監督人とは、成年後見人が責務に応じた責任を果たしているか、監督する任にある者です。

<必要となる書類>

戸籍謄本、登記事項証明書(成年後見人の権限等を登記した証明書)、診断書、等

まとめ

認知症患者は、今後さら増加すると予想されます。また、子供に知的障害がある場合は、自分たちが亡くなった後の子供の将来のための一助としても、法定後見制度について理解を深めておくと良いでしょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

遺言書に対する関心が高まっています。

自分の財産の行方や、争族が起きることへの不安等が、その一因と思われます。果たして遺言書は残しておいた方が良いのでしょうか?

残しておくとしたら、どんなケースに有効なのでしょうか?

遺言書を残しておいた方が良いと思われるケースについて考察します。

子供に障害がある場合

子供に障害がある場合は、その子供の将来が、とても不安なことと思います。

ご両親が健在な間は、何かと面倒も見られます。しかし、ご両親に万一のことがあったら、障害の程度にもよるでしょうが、その子供はいったいどうやって暮らして行けば良いのでしょう。

他に健康な子供がおられる場合、遺言書がなければ、障害のある子供も健康な子供も、法律上は同じ相続分になってしまいます。それではあまりに不憫です。

遺言を残すことによって、障害のある子供に、より多くの財産を残すことができます。また、成年後見人を遺言で指定しておくことも可能です。

特定の相続人に財産を多く残したい場合

事情があって入籍していない内縁の妻には、例え何年一緒に暮らしていても、法律上は相続権がありません。なお、親身に自分の身の回りの世話をしてくれている、子供の妻も同様です。

約40年ぶりに相続に関する民法が改正され、特別寄与料として金銭の⽀払いを相続人に請求できるようになるとはいえ、財産を受け取るためには、相続人の合意を得るか、裁判所へ請求しなければならず、心理的な負担は大きいでしょう。しかも、必ずしも認められる保証はなく、認められたとしても、納得できる金額をもらえるとは限りません。

こうした人々に本当に報いたいのであれば、やはり遺言書を残しておくべきでしょう。遺言書を残してさえおけば、内縁の妻にも、世話になった子供の妻にも、あるいは甥や姪でも、友人など親族関係にない人にでも、相応の財産を引き継ぐことができます。

子供も両親もいない夫婦の場合

夫婦の一方が亡くなった場合、子供も両親もおらず、亡くなった方の兄弟姉妹がいる場合は、法律上、残された配偶者が3/4、亡くなった方の兄弟姉妹が1/4を引き継ぐことになります。

夫婦で築いてきた財産を、そのままでは、亡くなった方の兄弟姉妹にも配分しなければなりませんが、遺言書を残しておけば、すべての財産を配偶者に相続させることができます。

兄弟姉妹には、遺留分減殺請求権はありません。

相続人がいない場合

相続人がいない場合は、遺産は国のものになってしまいます。

遺言書を残しておくことで、生前お世話になった方や、例えば介護が必要になった際に世話をしてもらうことなどを前提に、知人や友人に遺産を遺贈することも可能になります。

所在不明の推定相続人がいる場合

連絡が取れない相続人がいると、遺産分割協議ができず、相続手続きを進めることができません。この場合でも、遺言書を残しておけば、その内容に不備がない限り、原則として遺産分割協議は必要ありません。

ただし、すべての遺産の分割について書かれていなかったり、包括遺贈、または遺産の分割割合そのものが定められていなかったりすると、遺産分割協議が必要になりますので注意しましょう。

まとめ

遺言書を残しておいた方が、残された遺族や関係者が、スムーズに相続の手続きを進められると思われるケースについて考察してみました。

しかし、遺言書は形式さえ整えれば良いというものではありません。大切なのは、その遺言書でスムーズに相続の手続きができるのか、遺族や関係者に、わだかまりを残さないかと言う点です。

この本質を忘れないようにしましょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続に関する不安は高まる一方です。自分の相続財産が課税対象になるのかどうか、不安を覚える方も多いのではないでしょうか? 相続税の計算方法のあらましについて解説します。

相続税の計算方法…相続税は、以下の流れで計算します。

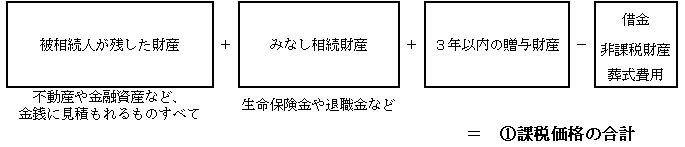

(1)課税価格の合計額の計算

各相続人が相続や遺贈によって取得した、相続財産やみなし相続財産から、非課税財産を差し引き、債務等を控除し、課税価格の合計額を算出します。

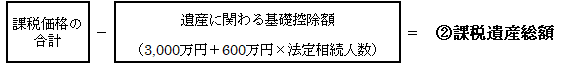

(2)課税遺産総額の計算

課税価格の合計額から、法定相続人数に応じた遺産にかかる基礎控除額を控除して、課税遺産総額を算出します。

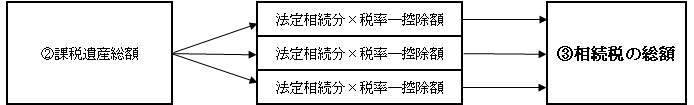

(3)相続税の総額の計算

②で算出した課税遺産総額を、相続税法上の法定相続人が、法定相続分通りに分割したと仮定して、各相続人の仮の相続税額を計算し、その合計額を算出します。

各相続人の仮の相続税額の計算式

![]()

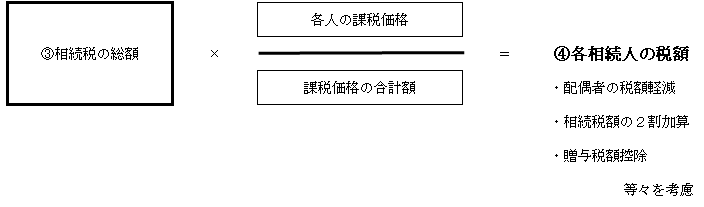

(4)各相続人の算出税額の計算 → 納付税額の計算

③で算出した相続税の総額を、各相続人が実際に取得した課税価格の割合に応じて按分し、それぞれの事情を考慮して、最終的な納税額を確定します。

相続税は、金額が高いほど税率が上がる累進性がありますので、このように課税遺産総額にではなく、各相続人の仮の法定相続額に、それぞれの相続額に応じた税率を掛けた税額を合計して相続税総額を算出し、さらにそれを各相続人の実際の相続割合に応じて按分することにより、結果として低い税率が適用されることが多く、相続税総額も小さくなることが多いのです。

参考・・・相続税率と控除額

| 課税対象額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

まとめ

原則として、相続財産の課税価格が、基礎控除額以下であれば、相続税の申告は不要です。

ただし、小規模宅地等の相続税の課税価格の特例や、配偶者の税額軽減特例などを適用することで、課税価格の合計額が基礎控除額以下になる場合には、相続税の申告が必要になります。

ご自身は相続税の対象なのか、対象とすればいくらになるのか、心配な方も多いと思います。計算方法について、正しい考え方を理解しましょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続税は、相続の開始があったことを知った日の翌日から、原則として10ヶ月以内に現金で一括納付しなければなりません。

とは言っても、相続財産の大半が不動産だった場合など、期日までに納付することが困難な場合もあるでしょう。

そうした場合、何年かに分けて納付することができる延納制度や、それでもさらに納付できない時に、相続した財産で納付できる物納制度について解説します。

延納制度の概要

延納とは、相続税を期限内に現金で一括納付することが困難な場合に、一括納付が困難な金額を限度として、相続税の一部、または、全部を年払いで分割納付する制度のことです。

延納が認められるには、以下の要件を満たすことが必要です。

・金銭で一括して納税できない理由があること

・相続税額が10万円を超えること

・延納税額、及び、利子税の額に相当する担保を提供すること(注)

・相続税の申告期限までに、延納申請書に担保提供関係書類を添付して提出し、税務署長の許可を得ること

(注)延納税額が100万円未満で、かつ、延納機関が3年以内の場合、担保は不要

なお、延納の担保として提供できる財産の種類は以下のものに限られ、税務署長が確実と認める保証人の保証を要しますが、必ずしも相続や遺贈により取得した財産である必要はありません。

また、税務署長が適当でないと認めるときには、その変更を求められます。

延納の途中で、現金一括納付、または、一部の納付をすることもできます。

・国債、及び、地方債

・社債、その他の有価証券で、税務署長が確実と認めるもの

・土地

・建物、立木、登記される船舶などで、保険に附したもの

・鉄道財団、工場財団など

利子税

延納する場合は、延納期間に応じた所定の利子税が課せられます。

延納が認められる期間は、取得した課税相続財産のうちに占める財産の種類に応じて、5年、10年、15年、20年と定められており、利子税の割合についても、財産の種類に応じて決められています。

なお、納付の際は、延納によって納付する元金均等払いの納税額に、利子税額を加算し、毎年1回納付します。

延滞税

何らかの事情により、納付期限までに納付しなかった場合は、延滞税が課されます。

金額は、納付期限から納付した日までの日数に、本税の年14.6%(納付期限から2ヶ月以内は年7.3%)を乗じた金額です。

延納でも納付が困難な場合は物納も

延納でも納付が困難になった場合は、下記要件を満たすことで、延納を物納に切り替えることも可能です。

・申告期限から10年以内であること

・資力の変化等により、延納による納付が困難になった場合

・延納税額から、納付期限の到来した額を控除した残額を限度

なお、物納に充てることができる財産は、生前贈与加算の対象となるものを含んだ、被相続人から引き継いだ日本国内にある財産に限られ、納税義務者が自ら所有していた財産を充てることはできません。

また、物納財産の収納価額は、相続税評価額であることに注意が必要です。

例えば「小規模宅地等の特例」の適用を受けた宅地の場合は、市場価額ではなく、特例適用後の減額された価額で収納されることになります。

まとめ

相続税は、相続の開始があったことを知った日の翌日から10ヶ月以内に、原則として現金で一括して納付しなければなりません。

何らかの事情により、期限内での一括納付が難しい場合は、何年かに分けて納付する延納制度があり、それでも納付できない時は、相続した財産で納付する物納制度も用意されています。

しかし、延納、物納制度を利用するには、一定の条件を満たしていなければならず、場合によっては、銀行から借り入れ、現金を準備する方が良い場合もあります。

制度を利用するための条件を良く理解し、に応じて専門家に相談するなど、総合的に判断すべきでしょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続財産の課税価格の合計額が、基礎控除額以下であれば、原則として相続税の申告をする必要はありません。

ただし、各種特例の適用を受ける場合は、課税遺産総額の多寡に関わらず、申告しなければなりません。

このように、相続税が発生しなくても申告が必要な代表例、並びに、申告を怠った時、あるいは申告額が相違した場合の、ペナルティについて解説します。

代表例1:配偶者の税額軽減

配偶者の税額軽減とは、配偶者については、被相続人の財産形成への内助の功や、今後の生活の保障等を考慮して、配偶者が実際に取得した遺産総額が1億6,000万円までか、それを超えても法定相続分までであれば、相続税はかからないという特例です。

尚、配偶者の法定相続分は以下の通りです。

| 相続人の状況 | 配偶者の相続割合 |

| 配偶者のみ | 配偶者が全部 |

| 配偶者と子 | 配偶者が1/2 |

| 配偶者と直系尊属 | 配偶者が2/3 |

| 配偶者と兄弟姉妹 | 配偶者が3/4 |

代表例2:小規模宅地等の特例

小規模宅地等の特例とは、相続や遺贈により取得した一定の宅地等について、被相続人の居住用や事業用の宅地等であった場合に、一定面積まで、通常の評価額から一定割合を減額できる制度のことです。

尚、小規模宅地等の課税価格の特例の、対象面積と減額割合は以下の通りです。

| 区分 | 対象面積 | 減額割合 |

| 特定居住用宅地等 | 330㎡ | 80% |

| 特定事業用宅地等 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

これらの特例を利用した場合は、たとえ相続税額が0であっても、相続税の申告が必要であり、申告を怠った場合は、ペナルティが課されますので注意しましょう。

相続税の申告漏れ時のペナルティ

相続税の申告は、被相続人が亡くなったことを知った日の翌日から、10ヶ月以内に申告しなければなりません。故意か過失かを問わず、申告漏れなどがあった場合は、以下のいずれかの処分が下されます。

A,過少申告加算税

納付した税金が過少である旨の指摘を受け、修正申告を提出した場合などに加算されます。なお、自主的に修正申告書を提出した場合には加算されません。

(追徴課税の内容)

原則、納付税額の10%、ただし、期限内申告額か50万円のうち、多い方の金額を超える部分については15%

B,無申告加算税

税金の申告期限を過ぎてから、申告書を提出した場合に加算されます。

(追徴課税の内容)

納付税額のうち50万円までは15%、50万円を超える部分については20%、なお、自主的に申告した場合は5%

C,重加算税

税額の計算の基になる事実を隠蔽し、又は、故意に少なく見積もり申告書を提出した場合、あるいは、提出しなかった場合に加算されます。

(追徴課税の内容)

申告書を提出した場合は35%、申告書を提出しなかった場合は40%

D,延滞税

納めるべき税額を、納付期限までに全額納めなかった場合に加算されます。

(追徴課税の内容)

原則として、納付期限から納付した月までの日数に対して年14.6%、ただし、納付期限の翌日から2ヶ月以内は年7.3%

まとめ

相続は、配偶者や血族関係者がいれば誰にでも発生し、100人いれば100通りの事情があります。また、2015年1月の税制改革により、相続税の課税対象者が増加している一方、相続税の申告漏れを防ごうと、税務署は税制面で様々な手立てを講じています。

また、相続税の計算は複雑で、申告に漏れや不備があった場合は、たとえ過失であっても追徴課税が課されることがあります。

こうした事態を防ぐためには、相続問題に精通した専門家から、適切なアドバイを受けることを検討する必要もあるでしょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続税の申告手続きは、どのようにすれば良いのでしょう?という質問がよくあります。

今回のコラムではいつまでに、誰が、どこに、どのように申告・納付すれば良いのかについて解説します。

いつまでに申告するのか

被相続人が亡くなったことを知った日の翌日から、10ヶ月以内に申告しなければなりません。納税期限も同様です。

例えば、被相続人の死亡日が2月10日の場合は、その年の12月10日が申告期限になります。

万が一、この申告期限までに遺産分割協議が終了していない場合は、一旦、各相続人がそれぞれ法定相続分で相続したものと仮定して、相続税を計算、申告、納税します。

その後、遺産分割が確定した段階で、既に支払った相続税額と、実際の相続税額の差額について、過少だった場合は修正申告を、過剰だった場合は更正の請求を行い、相続税額の調整を行います。

誰が申告するのか

相続税の申告を行わなければならない人は、相続や遺贈により財産を取得した人で、相続税の対象となる課税遺産総額が、下記の基礎控除額を上回る場合です。

基礎控除額=3,000万円+600万円×法定相続人の人数

*各種非課税財産や特例の利用分は考慮しておりません

課税遺産総額が上記基礎控除額以下であれば、原則として相続税を申告する必要はありませんが、配偶者の税額軽減や、小規模宅地等の特例の適用を受ける場合は、課税遺産総額の多寡に関わらず、申告しなければなりません。

なお、相続人が複数いる場合は、別々に申告する必要はなく、1通の申告書に相続人全員が署名・捺印して申告してもかまいません。

どこに申告するのか

相続税申告書の提出先は、被相続人が亡くなった時に居住していた住所地の税務署です。相続人それぞれの住所地の税務署ではありませんので注意しましょう。

どのように申告・納付するのか

相続税は、申告期限までに現金で一括納付することが原則です。

税務署だけではなく、銀行などの金融機関の窓口でも納付できます。なお、申告期限までに申告はしても、実際の納付が期限に遅れた場合は、延滞税がかかる場合があります。

また、万一現金で一括納付することができない場合は、払えない部分だけ何年かに分けて納付するという延納が認められており、さらに延納でも払えない部分については、相続などで取得した財産そのもので納付する、いわゆる物納も認められています。

延納できる期間は、原則として5年以内ですが、相続財産の中で、不動産の割合が大きい場合などは、最長20年まで認められています。

さらに、延納での支払いが困難になった場合で、申告期限から10年以内であれば、物納への変更が可能です。ただし、物納の収納価額は、相続税評価額であることに注意しましょう。

また、この延納や物納を希望する場合は、相続税の申告期限までに、税務署に申告書を提出して許可を得なければなりません。

まとめ

課税遺産総額が相続税の対象となる場合は、相続開始があったことを知った日の翌日から10ヶ月以内に、相続や遺贈により財産を取得した人が、被相続人が亡くなった時に居住していた住所地の税務署に、申告書を提出して納付しなければなりません。

万一現金で一括納付することができない場合は、延納、物納という特別な納付方法もありますが、それぞれ利子税がかかり、さらに物納の収納価額は、相続税評価額であることを覚えておきましょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続が発生したら、いったいどのような手続きが必要になるのでしょう? 主な手続きの概要とタイムスケジュールについて解説します。

相続発生後に必要な主な手続きとタイムスケジュール

相続発生後に必要な主な手続きの一覧と、タイムスケジュールは以下の通りです。

| タイムスケジュール | 仏事関連等 | 法律関連等 | 税制関連等 |

| 5日以内 | 通夜・葬儀 | 健康保険・厚生年金等の資格喪失届 | |

| 1,7日以内 | 初7日法要 | 死亡届 | |

| 14日以内 | 世帯主変更届、国民健康保険、国民年金、介護保険、等の資格喪失届遺言書の確認 | ||

| 3ヶ月以内 | 納骨・香典返し | 状況により相続の放棄・相続の限定承認の申請 | |

| 4ヶ月以内 | 遺産や債務の評価 | 準確定申告 | |

| 10ヶ月以内 | 遺産分割協議書の作成遺産の名義変更手続き | 相続税の申告・納付、または、延納・物納の申請 | |

| 3年以内 | 生命保険金の請求(時効) |

主な法律関連、税制関連事項の概要

1、死亡届の提出

被相続人の死亡日、または、死亡したことを知った日から7日以内に、死亡地、被相続人の本籍地、または住所地のいずれかの市区町村役場に、医師の死亡診断書を添付して、死亡届を提出しなければなりません。

この死亡届の手続き終了後、火(埋)葬許可証が発行されます。

葬儀社が代行してくれることも多いのですが、死亡届書は市町村役場か病院で入手でき、火(埋)葬許可証は、5年間保管しなければなりません。

2、相続人の確定

原則として、被相続人の生まれた時から亡くなるまでの、すべての戸籍を取得する必要があります。

本籍地のあったすべての役所から、古い戸籍もすべて取得しないと相続人を確定できず、銀行口座も凍結されたままで、預金を引き出すこともできません。

3、遺言書の確認・検認

遺言書には、公正証書遺言、自筆証書遺言、秘密証書遺言の3種類があります。

なお、公正証書遺言のように、公証人役場に保管されている遺言書以外は、遺言書が見つかった場合、相続人立ち合いのもと、家庭裁判所で開封をして検認を受けなければなりません。

4、相続財産の調査・確認

相続財産には、預金や株式等の有価証券、不動産のようなプラスの財産だけではなく、ローンや未払金といった債務も該当します。

遺産目録を作成して整理、把握しましょう。

5、相続放棄・限定承認の申請

相続財産の内、預金等のプラスの財産より借金等の債務が多い場合には、相続放棄の手続きをすることで、プラスの財産も受け取れない反面、債務も引き受ける必要がなくなります。

また、限定承認の手続きをすれば、受け継いだプラスの財産の範囲分だけ、債務を支払うだけで済みます。

なお、相続放棄は各相続人単独でも可能ですが、限定承認は相続人全員で手続きしなければなりません。

この相続放棄、限定承認の手続き共に、相続の開始があったことを知った日から3ヶ月以内に、家庭裁判所に申請書を提出する必要があり、何もしなかった場合は単純承認したことになります。

正規の手続きを経ないで遺産の一部を流用すると、相続の放棄や限定承認は認められませんので注意しましょう。

6、準確定申告

相続があったことを知った日から4ヶ月以内に、被相続人の亡くなった年の1月1日から亡くなった日までの所得を申告しなければなりません。これを準確定申告と言います。

通常の確定申告の用紙に、各相続人の氏名、住所、故人との続柄等を記入した別表を添付して、故人の住所地の税務署に提出します。

7、遺産分割協議書の作成

遺言書が無い場合は、相続人全員で協議し、遺産分割協議書を作成します。

遺言書があった場合でも、相続人全員が同意すれば、遺言書と異なる内容で分割してもかまいません。

なお、相続人の中に未成年者がいる場合は、特別代理人の選任を家庭裁判所に申し立てなければなりません。

8、相続財産の名義変更

遺産分割協議がまとまると、相続財産の名義を変更します。

一番複雑なのは不動産ですが、2019年6月現在、相続した不動産の名義変更は義務ではありません。

9、相続税の申告と納付

相続税が発生する場合は、相続開始を知った日の翌日から10ヶ月以内に申告しなければなりません。納付期限も同様です。

また、納税が遅れた場合は、別途延滞税が発生することに注意しましょう。

まとめ

相続はいつ訪れるかはわかりません。後悔しないよう、そのあらましを理解し、今からしっかりと準備しておくことをお勧めします。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

民法では、相続人となる筈であった者でも、一定の重大な事情がある時は、相続権がなくなってしまう場合の規定があります。

この一定の重大な事情の内容によっては、たとえ法定相続人の子であったとしても、同様に代襲相続人になれない場合があります。

この、本来の相続人が相続権を喪失していた場合、その子が代襲相続人になれるケース、なれないケースについて理解しておきましょう。

代襲相続できるケース・・・相続欠格、相続廃除

相続人になるべき者(以降「推定相続人」と記載します)が、故意に、財産を残す人(以降「被相続人」と記載します)、または、他の先順位や同順位の相続人を殺害したり、殺害しようとしたり、詐欺や脅迫によって遺言を書かせた場合などは、被相続人の申し立ての有無に関わらず、家庭裁判所の指示によって相続権を喪失します。これを相続欠格といいます。

また、推定相続人が、被相続人を虐待したり、重大な侮辱を加えたり、著しい非行があった場合に、被相続人が家庭裁判所に申し立てることによって、その相続権を喪失させることができます。これを相続廃除といいます。ただし、被相続人は、推定相続人の廃除の取り消しを、いつでも家庭裁判所に請求することもできます。

なお、被相続人が、遺言によって推定相続人を廃除する意思を表示した時には、遺言執行者は、その遺言が効力を生じた後、遅滞なく、その推定相続人の廃除を、家庭裁判所に請求しなければなりません。

この場合、その推定相続人の廃除は、被相続人の死亡の時に遡ってその効力を生じます。

この欠格、または廃除が家庭裁判所に認められると、推定相続人自身の相続権は喪失しますが、その原因はあくまで推定相続人固有のものに過ぎず、その子までは制裁措置が及びません。

その為、もしこの状況で相続が開始されると、推定相続人の生死に関わりなく、その子が代襲相続することになります。

この点が、推定相続人が亡くなっていることにより発生する、通常の代襲相続との大きな相違点です。

代襲相続できないケース・・・相続放棄

預貯金などのプラスの財産も、借金などのマイナスの財産も、一切引き継がない方法を相続放棄といいます。

相続を放棄する場合は、相続の開始を知った日から3か月以内に、家庭裁判所に申述する必要があり、相続開始前に相続放棄することはできません。

相続放棄を行うと、民法上、その相続に関して最初から相続人ではなかったとみなされます。

つまり、そもそも相続そのものがなかったと同じことになる訳ですから、当然、代襲相続も発生しないことになります。

以下に、本来の相続人が相続権を喪失していた場合、その子が代襲相続人になれるケースとなれないケースについてまとめます。

| 推定相続人の相続権喪失理由 | 代襲相続の可否 | 要件 |

| 相続欠格 | 可 | 家庭裁判所の指示 |

| 相続廃除 | 可 | 被相続人の申し立て、遺言 |

| 相続放棄 | 否 | 相続人が家庭裁判所に申述 |

まとめ

先祖が築き上げた財産は、相続によって、さらに次の世代へと受け継がれていきます。

また、たとえ本来の相続人が亡くなっていたり、欠格や廃除により相続権を喪失していたりしても、代襲相続の制度によって財産は引き継がれますが、引き継がれる財産には、相続人の人数や金額によっては相続税が課されます。

相続税の仕組みは複雑であり、なおかつ相続が発生したことを知った日の翌日から、10ヶ月以内に納めなければならないという時間的制約もあります。

必ず相続税が課されるわけではありませんが、遺産分割対策、納税資金対策、節税対策の如何によって、大きく結果が異なることは間違いありません。

相続は年齢に関わらず、いつ訪れるかはわかりません。

さらに、人によってそれぞれ必要な対策は異なります。

相続案件の実績が豊富な税理士などの専門家に相談するなど、事前にしっかり準備しておくことの重要さを、しっかり認識しておく必要があるでしょう。

相続の手続きでお困りのことがございましたら、

相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)