みなし相続財産について【注意すべき点】

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

今回のコラムでは前回に引き続き「みなし相続財産」について解説いたします。

本来は被相続人固有の財産ではないものの、被相続人の死亡により相続人のものとなる財産は税法上でみなし相続財産とされ、相続財産と同じ様に扱われます。

相続財産と同じ扱いになるので、当然ながら課税対象にもなります。

ただし、みなし相続財産は単に課税対象になるだけでなく、他にも注意すべき点があります。それらを本コラムで解説いたしますので参考にしてください。

みなし相続財産は相続放棄をしても課税される

通常の相続財産であれば相続放棄をした場合に受け取りができなくなります。

しかし、死亡保険金や死亡退職金等のみなし相続財産は相続放棄をしても取得できます。

要するに相続放棄をしても、課税対象となってしまうのです。

(この場合に得た退職金や保険金は遺贈による取得とされます。)

そればかりか、相続放棄により相続人としての権利を失っているため、控除制度の非課税枠を活用することもできません。

場合によっては多額の相続税を支払う可能性もあるので、十分に注意が必要です。

原則的に遺産分割の対象にはならない

みなし相続財産はあくまで税法上で相続財産と同じとされるものであって、民法上では相続財産とはなりません。

つまり、死亡保険金等で得たお金は受け取った人の固有財産のため、相続手続きにおける遺産分割の対象とはならないのです。

遺産分割に支障をきたす恐れがある

みなし相続財産が遺産分割の対象ではないことが、分割協議での争いを生む原因になることもあります。

例えば、長男に不動産を渡して次男には同等の現金を遺したいと被相続人が計画して、現金の代わりに次男を受取人にした多額の生命保険をかけていたとします。

被相続人が死亡すると、死亡保険金が次男に支払われますが、ここで取得したお金は民法上では相続財産には当たりません。

要するに次男は「遺産額に差があるので、長男が受け継いだ不動産を分割するように主張する」こともできてしまうわけです。実質は同額の財産を受け取っているにも関わらずこのようなケースもあることに注意が必要です。

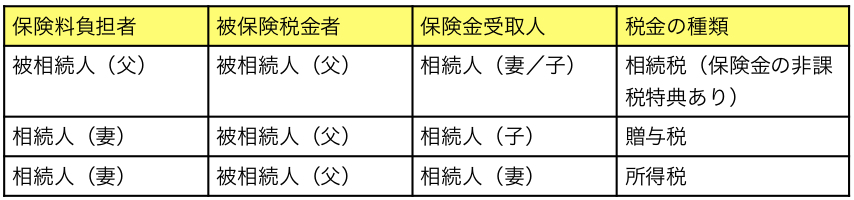

死亡保険金は保険料負担者によって税金の種類が異なる

被相続人が保険料を払い、受取人を相続人にしていた場合はみなし相続財産として課税されるものの、一定の非課税枠を使用することができます。

ただし、保険料を別の方が負担していた場合には税金の種類が変わり、非課税枠を利用することができなくなってしまいます。

父親が亡くなり、妻と子が相続人の場合を例とすると、保険料負担者の違いによって下記のように税金の種類が変わってきます。

まとめ

みなし相続財産において注意すべき点を解説いたしました。

みなし相続財産を活用して、節税につなげたい場合は専門知識を持った相続専門の税理士に相談するのがベストです。

メリットやデメリットをしっかり把握した上で活用可能な上、遺族間でのトラブルを起こすリスクも減らすことができるのでおすすめです。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

1960年東京生まれ 早稲田大学商学部卒業

1989年税理士登録

相続手続きについての執筆活動もしているエキスパート。

複数の事務所勤務を経験後、1995年厚木市に税理士事務所開業。2015年法人設立、代表就任。

税務や会計にとどまらず、3C(カウンセリング、コーチング、コンサルティング)のスキルを使って、お客様が幸せに成功するお手伝いをしています。

■著書

「儲かる社長がやっている30のこと」(幻冬舎)

■執筆協力

「相続のお金と手続きこれだけ知っていれば安心です」(あさ出版)

「事業の引き継ぎ方と資産の残し方ポイント46」(あさ出版)

その他多数。