あなたは相続税を申告しなければならないのか 適切な判断基準とは

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続が発生すると、被相続人の遺産は相続人に引き継がれます。

その遺産取得の過程で相続税が発生しますが、この相続税は誰にでもかかるわけではありません。むしろ、年間に起こる相続において実は相続税が生じないケースの方が多いのです。

しかし、相続税の申告と納税が必要かどうかは、税務署はいちいち通知してくれません。期限までに「ご自身で判断して」手続きをする必要があります。

では、その判断はどうやってやれば良いのでしょうか。本コラムでまとめてみました。

遺産総額が基礎控除を超えているか

相続税発生の大前提は、遺産総額が基礎控除額を超えているかいないかです。

「基礎控除」とは、ある金額までは相続税が課税されないボーダーラインです。被相続人の遺産総額がこのラインを超えた時に、超過分に適応した税率が課税されるのです。

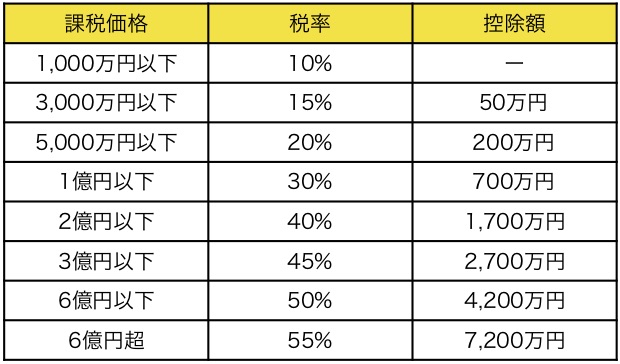

上表が相続税の税率表です。

ご覧のとおり、遺産が高いほど税率が高くなる累進課税制度が採用されています。

もし、遺産総額が基礎控除額以下であるならば、相続税は生じず、申告も納付も不要となります。

基礎控除の金額は一定ではなく、法定相続人の数によって変動します。計算式で表すと以下になります。

「3,000万円+法定相続人の数×600万円」

法定相続人とは民法で定められた相続人です。

故人の遺族の中で配偶者は必ず法定相続人となり、他の子供や両親については、故人との関係性によって順位付がされています。

死亡や相続放棄などで上の順位の相続人がいない場合は下の順位の人が法定相続人となります。

ただし、代襲相続が起きる場合には順位は変わりません。

被相続人の子供に子供=故人の孫がいて、子供が被相続人より先に死亡していても、孫が代襲相続すれば、次の順位の(被相続人の)両親は法定相続人にならないということです。

第2順位…(被相続人の)両親

第3順位…(被相続人の)兄弟姉妹

相続に参加していなければ相続税の申告は不要

相続税の申告義務者は相続に参加して遺産を受け取った方です。

よって、相続放棄などで法定相続人にならなかった方は相続税の申告は不要になります。

逆に法定相続人でない人でも、遺言書などで被相続人から遺産を受けとった場合は相続税の申告が必要になります。

受遺者以外にも以下のようなケースで遺産を受け取る場合もあります。

- 法定相続人がおらず、特別縁故者として遺産をもらった

- 法定相続人でない親族で特別寄与者として相続人から遺産をもらった

このようなケースでも相続税申告が義務となります。

相続税の申告期限は、「相続開始を知った日の翌日から10ヶ月以内」なので、忘れずに手続きをしましょう。

なお、相続人や受遺者が複数いる場合、各人が個別で税務署に申告をしても構いませんが、相続人の代表者が一括で申告しても良いです。

ただし、相続税申告をまとめて行う場合は、相続人たちが協力し合わないと、手続きがスムーズに進みません。

相続税が0円だから申告も不要とはならない

相続税には特定要件をクリアすれば、税額控除となる特例がいくつかあります。

「配偶者控除」や「小規模宅地等の特例」がそれに該当し、遺産額によっては相続税額を無税にすることも可能です。

ただし、これらの特例の要件として、「相続税の申告書を提出すること」とされています。

つまり、相続税が0円になったからといって、申告が不要になるわけではありません。相続税申告書を提出しなければ、特例も適用できないので注意しましょう。

気をつけたいケース

今まで述べた基準で相続税の申告義務があるかどうかの判断がある程度つくことでしょう。

しかし、例外的に間違えやすいケースもあります。

(1)死亡退職金や保険金を受け取った

相続に参加していなければ相続税の申告は不要と説明しましたが、これには例外があります。

遺産を相続していなくても、死亡退職金や保険金を受け取っていれば相続税の申告をしなければならない可能性があるからです。

死亡退職金や保険金は、民法では被相続人の財産ではなく受取人固有の財産とされています。

よって、相続放棄をしていても、受け取れるのです。

しかし、税法上ではその仕組みが相続財産と同じである点から、「みなし相続財産」として相続税課税の対象となっています。

前述したように相続税には基礎控除があり、遺産額の合計が基礎控除の範囲内であれば、税金はかかりません。しかし、みなし相続財産が含まれることで合計額が基礎控除の範囲を超えてしまう可能性があるのです。

なお、死亡退職金や保険金には「500万円×法定相続人の数」の非課税枠があります。この範囲分には相続税はかかりません。

しかし、相続人以外や相続放棄者が受取人の場合は、この枠を適用できないので注意しましょう。

(2)家族名義の預金がある

名義が家族のものであっても、被相続人自身が管理しており、名義人が自由にできないお金を名義預金といいますが、この名義預金は、被相続人の遺産として相続税の課税対象になります。

よって、名義預金を含めた遺産総額が基礎控除額を超えれば相続税の申告義務が生じます。

まとめ

相続税の申告と納税は期限までにご自身で手続きをする必要があります。

税務署は教えてくれません。(相続税を申告するよう促す書類が送られてくる場合はありますが。)

申告及び納付をしないままでいると、期限後に延滞税や加算税といった追徴が行われます。

判断に迷う場合は税理士に相談してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

1960年東京生まれ 早稲田大学商学部卒業

1989年税理士登録

相続手続きについての執筆活動もしているエキスパート。

複数の事務所勤務を経験後、1995年厚木市に税理士事務所開業。2015年法人設立、代表就任。

税務や会計にとどまらず、3C(カウンセリング、コーチング、コンサルティング)のスキルを使って、お客様が幸せに成功するお手伝いをしています。

■著書

「儲かる社長がやっている30のこと」(幻冬舎)

■執筆協力

「相続のお金と手続きこれだけ知っていれば安心です」(あさ出版)

「事業の引き継ぎ方と資産の残し方ポイント46」(あさ出版)

その他多数。