こんにちは。

厚木市で 相続手続き 支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続人が一人だけの場合は、その方が手続きを行えば良いですが、相続人が複数人いる場合は、相続人同士が協力し合って手続きを進めていく必要があります。

しかし、他の相続人が遠方に住んでいてレスポンスが遅い、仲が悪くて非協力的な場合は、手続きもスムーズに進みません。

相続手続きの中には期限が決まっているものもあるので、先延ばしにはしない方が良いでしょう。

できれば、取り掛かれるものは早めに手をつけたいところです。

実は、相続手続きには相続人一人で行えるものもあります。

そのため、動ける方が他の相続人に代わってそれらの手続きを進めたほうが良いと言えます。

相続人が単独で行えるのは、以下の手続きです。

- 遺言書の有無の確認

- 相続財産の調査

- 相続放棄の手続き

一人でできる相続手続き1:遺言書の確認

遺言書の確認は他の相続人の同意を得る必要はありません。

遺言書はその形式によって、探し方も異なるので注意しましょう。

(1)公正証書遺言・秘密証書遺言の場合

公正証書遺言・秘密証書遺言の場合、作成に役場を通しているので、全国の公証役場の「遺言検索システム」で照会ができるようになっています。

遺言検索システムは、基本的に相続人であれば利用できます。

ただし、遺言者(被相続人)との関係を第三者に証明する書類が必須となります。

- 遺言者の死亡書類(除籍謄本等)

- 利用者と遺言者の繋がりが確認できる戸籍謄本等

- 相続人本人(システム利用者)の顔写真付き本人確認資料+認印

代理人でもシステムを使えますが、その場合は上記の書類に加えて相続人からの実印で押印した委任状等が追加で必要となります。

なお、公正証書遺言は原本が役場に保管されますが、秘密証書遺言においては、原本は遺言者の管理となっています。

そのため、システムによって遺言書の有無は確認できますが、原本は遺言者の自宅などから探し出さなければなりません。

原本が見つからない場合は、その遺言書は効力を持ちません。

これは自分で管理を行う自筆証書遺言にも言えることです。

(2)法務局の保管制度を利用している場合

自筆証書遺言には、法務局で原本を保管してくれる制度があります。

そのため、遺言者がその制度を利用していることがわかっている場合、法務局に出向けば良いのです。

相続人が遺言書を閲覧できるのは相続開始後で、全国の遺言書保管所にてモニターで閲覧可能です。

ただし、原本の閲覧は遺言書が保管されている遺言書保管所のみとなります。

閲覧請求には以下の書類が必要です。

- 遺言者の死亡書類(除籍謄本など)

- 相続人(利用者)の住民票の写し

- 相続人(利用者)と遺言者の繋がりが確認できる戸籍謄本

- 相続人(利用者)の顔写真付き本人確認資料

相続人の一人が遺言書の閲覧をした場合、遺言書保管所の方から他の相続人に遺言書を保管している旨を連絡してくれるので便利です。

なお、遺言者が保管制度を利用しているかどうか分からなくても、証明書の請求をすれば遺言書が保管されているかが分かります。

証明書の請求は全国の遺言書保管所でできます。

一人でできる相続手続き2:相続財産の調査

相続財産の調査は、相続人として財産の引き継ぎ方法を選択する上でも、相続税を申告する上でも重要なものです。できる限り、早めにしておくのが良いでしょう。

相続財産の調査と言えば、銀行に被相続人名義の口座があるかどうかや、所有している不動産を確認することがメインとなりますが、これらは相続人単独で行うことができます。

相続財産調査をするにあたり、最低限必要となるのは以下の書類です。

- 遺言者の死亡書類(戸籍・除籍謄本など)

- 利用者と遺言者の繋がりが確認できる戸籍謄本

- 利用者の顔写真付きの身分証明書(運転免許証やマイナンバーカードなど)

なお、相続財産の調査については過去のコラムでも説明しておりますので、是非参考にしてください。

一人でできる相続手続き3:相続放棄の手続き

相続放棄は相続権を手放し、財産の取得をしないことです。

遺産は全てのケースでプラスの財産が多いわけではありません。

被相続人が生前に抱えていた借金が多い場合は、そのまま財産を引き継いでしまうと相続人が返済に苦しむことになります。

そのようなケースにおいては、相続放棄はとても有効な手段です。

相続放棄については、各相続人が判断するので、単独での手続きが可能です。

以下の書類を用意し、家庭裁判所に申し立てを行います。

- 相続放棄申述書

- 被相続人の住民票除票または戸籍附票

- 申し立て人の戸籍謄本

ただし、相続放棄ができるのは、相続開始を知ってからから3ヶ月以内の「熟慮期間内」となります。

「財産調査が進んでいない」といった、相応の理由がある場合には、期間延長の申請も可能ですが、期限を過ぎないように注意しましょう。

まとめ

相続人が単独で行える手続きについて解説いたしました。

相続手続きには期限付きのものもありますから、できることから早めに取りかかった方が良いでしょう。

ただし、故人の葬儀や法要だけでも大変なのに、相続手続きもするとなると相当な負担です。

- 戸籍集め

- 銀行への手続き

- 市役所での手続き

等々、やるべきことはたくさんあります。

たくさんの手続きを時間のない中で行うには非常に大変です。

放置してしまうと、大きなペナルティが発生するので、忙しい方や、不安な方は、相続専門の税理士に手続きを代行してもらうことを検討してください。

相続のプロが手続きを代行するので、ご自身の負担はありませんし、問題も起こりません。

相続税の申告までスムーズに終えることができるので、お勧めです。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で 相続 手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

被相続人の家が借り地の上に建っていた場合、相続ではどのように扱えば良いのかご存じでしょうか。

借地とは、土地の上に建物を建設するために土地を借りることです。

借り物のため、土地所有の場合と分けて考えますが、借り地の場合でも、相続では相続財産の対象となります。

よって、借地も通常の土地と同じように相続税評価を行わなければなりません。

金額の算出には、国税庁がホームページ上で公表している「借地権割合」をベースに計算します。

本コラムでは、借地上の建物を相続した場合を想定して、借り地の扱いを詳しく解説していきます。

実際、家が建っている土地が借地であるといったケースは多いので、是非参考にしてもらえればと思います。

借地権について

(1)借地権とは

土地を借りているというのは、「借地権」を持っていることになります。借地権とは建物を所有する目的で、土地の所有者に地代を支払い、その土地を借りる権利です。

土地を占有する権利には、借地権の他に所有権がありますが、借地権は自分自身で土地を保有する所有権とは異なります。

| 土地の借地権者 | 土地の所有権者 | |

| 売買 | 不可 | 可 |

| 賃貸 | 地主の承諾次第で可 | 可 |

| 管理 | 可 | 可 |

| 利用 | 可 | 可 |

借り物の土地なので、土地の利用や管理はできますが、当然ながら売ることはできません。しかし、地主の承諾次第では土地の賃貸は可能です。

なお、借地権は建物所有が前提です。そのため、駐車場として利用している場合、借地権は生じません。借地権を有していないと、解約が容易に行われてしまいます。

(2)借地権割合とは

借地として借りている土地の権利は、土地所有者の地主が持つ底地と借りている方が持つ借地権のある借地に分かれます。借地権割合とは、土地の権利のうち借地が何割を占めるかを表す数字です。

数字は地域特性や借地事情によって変わりますが、一般に都心の周辺や繁華街は借地権割合が高くなる傾向にあります。

借地権も相続可能

借り地の場合、建物のみが相続財産だと思いがちですが、借地権も被相続人固有の相続財産として相続可能です。借地権は目に見える資産ではないものの、法律上の権利として相続財産の一種に扱われます。

被相続人固有の財産なので、相続にあたっては地主からの許可も不要です。

しかし、相続財産なので、相続税の課税対象でもあります。

評価方法

借地権の評価額は、「土地の自用地評価額×借地権割合」にて計算します。

自用地評価額とは借地権がついてない前提の土地評価額で、それに借地権割合を掛ければ、借地権の評価額が算出できます。

借地権割合は不動産の路線価同様、国税庁のホームページから調べることができます。

上記の国税庁のページから該当する土地の住所を検索すると、道路沿いに図形と数字・アルファベットが書かれた地図が表示されます。借地権割合はアルファベットに変換されています。

遺贈の場合は注意

法定相続人への相続は問題ありませんが、相続人以外の方へ借地権を遺贈する場合は、地主の承諾と譲渡承諾料が必要です。

譲渡承諾料は借地権価格の10%程度が相場です。あくまで金額は目安なので、各パターンに応じて最終的な金額を決定します。

地主の承諾が得られない場合、家庭裁判所に借地権譲渡の承諾に代わる許可を求める申立てをすることも可能です。

土地の相続税評価が不明な場合は税理士に相談

借地権の相続税評価は前述したように、路線価と借地権割合を調べれば簡単に分かります。

ただし、土地評価は「奥行きがあるか」「間口が狭いか」「角地か」といった要素によっても金額が変わります。

つまり、専門知識のない方が評価計算をしてしまうと、金額を過剰に見積もって相続税を多く支払ったり、逆に少なく見積りすぎて税務調査に入られるリスクが出てきます。

土地や建物など、不動産の相続税評価は難しい分野です。よって、可能であれば不動産の相続税評価は経験と知識が豊富な税理士に相談した方が良いでしょう。

適正な評価額を算出するのはもちろん、様々な節税方法を提案したり、相続税申告を代行することも可能ですので、検討してみてください。

まとめ

借地権も相続財産となるので、建物と一緒に遺族(相続人)が引継ぎます。しかし、相続財産である以上、相続税もかかってきます。

もし、借地権の評価額が高額である場合、想定外に高い相続税が課されてしまうこともあります。よって、高額の借地権の相続が予定にある場合、できる限り相続開始前に、納税の対策を行っておくことが重要です。

相続の手続きでお困りのことがございましたら、 相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で 相続手続き 支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続が開始されてしばらくすると、役所から相続人宛に「相続人代表者指定届」が送付されるケースがあります。

役所からの書類なので少し驚かれるかもしれませんが、相続人代表者指定届とは被相続人に関する税金関係の書類を受け取る相続人の代表を指定する書類です。

相続人代表者指定届とは

相続人代表者指定届は、故人の財産の中に不動産等がある場合、役所から送付されます。なぜならば、書類の目的が固定資産税等の納税を知らせることだからです。

不動産には一年ごとに固定資産税がかかってきますが、所有者が亡くなられると、その固定資産税は不動産を受け継ぐ方に支払い義務が移ります。

しかし、遺産分割協議が完了しておらず、新しい所有者も決まっていない場合、不動産は相続人全員の共有状態となるため、相続人全員に支払義務があります。

この状態では、役所側は誰に税金関係の書類を送って良いかわかりません。全員に書類を送付するとなると、事務処理の手間もかかってしまいます。

そのため、相続人代表者指定届を送付して代表者を指定してもらうのです。代表者が決まれば、今後は代表者の住所に書類を送れば済むので、事務処理上の手間が大いに省けます。

送付される人は誰か

相続人代表者指定届がどの相続人に送付されるのかははっきりわかっていません。

役所によって異なります。ただ、該当の相続不動産に居住している相続人に送付される傾向にあります。

それ以外だと、不動産のある市町村に住んでいる相続人に送られるケースが多いようです。

無視しても罰則などはない

相続人代表者指定届を放っておいても、罰則はありません。書類を受け取ったからといって、その相続人が固定資産税を払わねばならないわけではなく、単に納税通知書などの書類を受け取る代表者を決めるだけの書類だからです。

ただし、相続人側で代表者を指定しておいた方がメリットもあります。税金関連書類が全て、代表者の元に送付されるので、税金の支払い漏れの可能性が少なくなるからです。

よって、できれば内容を記入した上で、郵送か役所へ持参しましょう。

なお、届け出をしていない場合は、役所側で納税通知書の送付先を決めることになります。もし、管理ができない方に書類が届いてしまうと、税金漏れが起こるリスクが出てきます。

代表者の支払い義務について

不動産もそうですが、遺産分割協議が完了していない状態の財産は「相続人全員で共同所有している」ものです。

そのため、代表者になったからといって固定資産税を全て負担するようなことはありません。新しい所有者が決まるまで、固定資産税は相続人全員で支払います。

記入方法

相続人代表者指定届のひな形は市町村ごとに少々異なります。詳しい記入方法は不動産を管轄する市町村に確認しましょう。

大半は相続人代表者と被相続人の氏名と住所・電話番号等を記載します。記載内容はそこまで難しいものではないので、押印も大抵の場合、代表者個人のもののみで良いです。

※細かい部分は市町村によって異なるので、事前に管轄の市町村に確認した方が安全です。

相続放棄を考えている場合

相続放棄とは、相続人としての権利を手放すことです。よって、相続放棄をした方は代表者にはなれません。

よって、相続放棄を検討している方は、代表者にならないようにしましょう。なお、相続不動産にかかる固定資産税や都市計画税を払ってしまうと、遺産を処理したことになり、相続放棄できなくなってしまいます。

相続放棄が成立した後でも、支払いをすれば相続放棄が無効になってしまうので注意してください。

まとめ

相続人代表者指定届は、相続不動産にかかる固定資産税の納税通知書の受取人を指定するためのものです。代表者になっても、一人で税金の負担をするわけではないので安心してください。

書類を提出しなくても罰則はないですが、支払い漏れのリスクを減らすためにも提出しておいた方が良いと言えます。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

生前贈与とは個人から個人へ財産を無償で渡すことであり、贈与者が生きている間に行われます。

生前贈与を行えば贈与税が課税されますが、一定の金額以内(年間110万円以内)であれば、無税となります。また、後に相続税の課税対象である自身の財産を減らすことにもなるので、相続税対策として活用できます。

難しい要件もなく扱いやすい生前贈与ですが、「相続発生から遡って3年以内の贈与は相続財産に加算される」というルールもあるので、注意が必要です。

生前贈与加算というルール

相続税は、被相続人の死亡時に所有していた財産の総額に課されます。そのため、冒頭でも述べたように、生前にある程度の財産を推定相続人に渡しておけば、課税対象となる財産が少なくなるので、相続税を減らせます。

しかし、被相続人が亡くなる直前に渡された財産は贈与とみなされません。これを「生前贈与加算」と言います。

具体的には贈与から3年以内に贈与者が亡くなった場合に、贈与がなかったものとされます。贈与は無効となるので、受け取った財産は相続で得た物となり、相続税課税の対象になります。

このルールは、被相続人が亡くなる直前に相続税対策を目的とした過剰な贈与を制限する役割があります。

国としても、亡くなる直前の駆け込みによる生前贈与を無制限に認めると、税収が少なくなってしまうので、こういった取り決めを設けているわけです。

加算日の起算点は被相続人の死亡日からなので、死亡日が2022年1年1日なら、2019年1月1日が起算点です。その間の贈与については生前贈与加算の適用となってしまいます。

相続税の加算額

相続開始の3年前までに行われた贈与は全て相続財産に含まれて相続税が計算されます。

ただし、贈与税を支払っている場合、支払った分は控除されます。

例えば300万円の生前贈与を行った後に生前贈与加算にカウントされ、その際の相続税が100万円だったとすると、下記のようになります。

贈与税:(300万円-110万円)×0.10=19万円※

相続税:100-19万円=81万

※贈与税は一般贈与でも特例贈与でも19万円となります。

加算対象にならない例外

生前贈与加算は全てのケースに適用されるわけではありません。

- 推定相続人以外への贈与

- 特例の贈与制度の利用

以上の二点に該当する場合は、加算対象外です。詳しく解説いたします。

(1)推定相続人以外への贈与

推定相続人とは、相続開始時に相続人となる予定のある人です。具体的には被相続人の配偶者や子供、子供がいない場合は配偶者と親等、法定相続人の順位に従って相続権がある人です。

生前贈与加算は推定相続人以外への贈与については、対象としていないので、例えば被相続人の子供の配偶者、被相続人の友人への贈与は、加算の対象外となります。

ただし、孫への贈与は注意が必要です。孫が代襲相続人であったり、被相続人の養子になっている等、推定相続人として該当するからです。

また、遺言書によって財産を遺贈する場合、受遺者は相続人と同様の扱いとなるので、これらの方への贈与があった場合は加算対象となります。

(2)特例の贈与制度の利用

生前贈与の中には特定要件を満たすことで利用できる特例があります。

非課税額や資金用途は各制度によって異なりますが、生前贈与加算の対象になりません。

- 生前贈与の配偶者控除…夫婦の間で居住用住宅などを贈与した場合に2,000万円まで非課税

- 住宅取得資金の贈与…親や祖父母から、その子または孫に、居住用住宅の購入資金贈与があった場合に最大3,000万円まで非課税

- 教育資金の一括贈与…親や祖父母から、30歳未満の子または孫に、教育資金一括贈与した場合に1,500万円まで非課税

- 結婚・子育て資金の一括贈与…親または祖父母から成年~49歳の子または孫に、結婚や子育てに充てるためのお金を一括で贈与した場合、1,000万円(結婚は300万円)まで非課税

ただし、生前贈与加算の対象とはならないものの、各制度のルールによって資金の一部が相続税対象となるケースもあるので、活用の際にはしっかりとルールを把握してください。

まとめ

使い勝手の良い生前贈与ですが、生前贈与加算というデメリットもあるため、万能とは言えません。節税を行うにはこれらの注意点も考慮した上で、対策をしましょう。

万全を期すなら、相続税専門の税理士に相談をしてください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

一般的な相続といえば、故人の配偶者や、お子さんが遺産を受け取る形が想定されます。要するに、故人にとって近しい方が相続人となるケースが多いと言えます。

ただし、相続のケースにも色々とあるので、介護をしてくれた子供の奥さんや、孫などにも相続財産を渡される場合もあります。

法定相続人には最低限の財産を保障する「遺留分」というルールはあるものの、基本的に財産を誰に渡すかは被相続人が自由に決めることができます。そのため、法定相続人ではない方に遺産を相続させても構いません。

ただし、相続税には「特定の方が遺産を取得した場合、相続税が2割加算される」というルールもあります。

2割加算は非常に重く、相続税が500万円だった場合、2割加算によって600万円となってしまいます。場合によっては、遺産を受け取る方が重い税負担に苦しむ可能性も出てきます。

相続税の2割加算とは

相続税額の2割加算とは、配偶者や被相続人の子供・親等、関係の近しい方以外が相続財産を取得する場合、従来の相続税より2割分多く支払うという制度です。

つまり、被相続人との関係の近さによって、対象者は分かれます。

同制度の加算対象者と非対象者を詳しく分けると以下の通りとなります。

・孫やひ孫

・兄弟姉妹

・甥や姪

・子供の配偶者

・内縁の妻や夫

・遺言で財産をもらう人(受遺者)

・配偶者

・子供

・両親

・養子(孫を養子にした場合を除く)

・子供が亡くなっている場合の代襲相続人(=被相続人の孫)

・親が亡くなっている場合の代襲相続人(=被相続人の祖父母)

注意したいのは、被相続人の兄弟姉妹も対象者になります。兄弟姉妹は法定相続人の順位が、第1順位のお子さん、第2順位のご両親に次いで3位となっていますが、財産を受けとれば相続税は2割増しとなるのです。

相続税の計算方法

相続税の計算は以下の手順で行われます。

②①の金銭評価額をもとに、相続税の総額を計算し、基礎控除を差し引く

③②を各相続人の相続分に応じて按分、相続税率を掛け合わせる

2割加算は③の部分で行います。

相続税の2割加算は、相続人全員ではなく、あくまで対象者にだけかかります。

どうして2割も加算されるのか

2割加算制度の目的は、「相続税額の負担の調整」が大きいでしょう。

一般的に相続財産を取得すれば相続税の支払いが生じます。被相続人の子供が財産を受け取っても、その子供が亡くなって孫が財産を相続しても同じです。つまり、相続が起こるたびに相続税はかかるのです。

しかし、最初の相続で孫に財産を渡すとなると、相続税が本来であれば二世代分かかるはずなのに、一世代分だけでよくなります(世代飛ばしと言われます)。これでは、税金が公平に負担されているとは言えないですよね。

そのため、被相続人の孫など、本来は法定相続人ではない方が財産を受け取る場合に限り、「税金を多く負担する」ことによって公平にしているのです。

また、被相続人の配偶者や一親等の血族以外の「近しくない方」が対象になっているのは、被相続人が亡くなっても、その方の生活に大きな影響はないからです。

また、偶発的に遺産を受け取ったとも言えるので、遺産を2割増しにしたとしても問題ないと考えられているのでしょう。(仮に遺産を受け取ったせいで大きな負担となるのであれば、受け取らないという選択もできます。)

代襲相続人の場合、2割加算の対象外

前述したように、被相続人のお孫さんは2割加算となります。しかし、代襲相続人であるなら、加算対象とはなりません。

代襲相続とは、元々推定相続人の方が亡くなったり、何らかの形で相続権を失った時に、その人の子供が代わりに相続する制度です。

お孫さんにとっては、親が先に亡くなっている等の特別な事情があるため、相続税を2割も加算してしまうと、今後の生活への影響が大きいと考えられるからでしょう。

なお、代襲相続は相続欠格や相続廃除で相続資格を失った場合にも認められます。

まとめ

遺言書をのこしておけば、本来相続人ではない孫などにも遺産を渡すことが可能です。

ただし、その場合は2割加算の対象になることも覚えておきましょう。

加算対象に該当すると、多くの税金を負担することになります。財産に現金や預貯金の割合が多ければ良いですが、仮にほとんど現金がなく、不動産が多い場合などは、相続税を期限内に支払えなくなる怖れもあります。

くれぐれも注意しましょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

自身が亡くなった時、財産分割やその方法などについて、指定できる遺言書は相続において重要なものです。遺産の行き先だけでなく、婚外子の認知や、後見人の指定など様々な効力を持ちます。

遺言書は相続人同士のトラブルを回避するためにも、できる限り作成をしておいた方が良いものですが、どの種類を選択するかも重要になってきます。

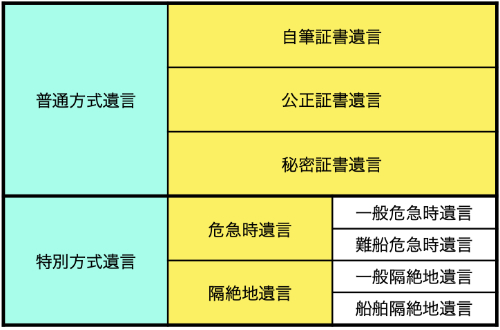

通常の遺言書は、「自筆証書遺言」・「公正証書遺言」・「秘密証書遺言」の3種類がありますが、それぞれメリット・デメリットがあるからです。またこれ以外にも、特殊な状況下で作成できるものもあるので、選択肢の一つとして覚えておいた方が良いでしょう。(かなり、限定的ではありますが。)

遺言書の種類

遺言書は一つではなく、いくつかの種類があります。

各種類には作成のルールが決まっているので、方式に従わなければ、無効となってしまいます。

上表の通り、遺言書はまず大きく「普通方式」と「特別方式」の二つに分かれます。

普通方式遺言とは平常時に作成される遺言書で、冒頭で述べた自筆証書遺言・秘密証書遺言・公正証書遺言の三つに分かれます。

特別方式遺言とは、遺言者が平常時ではない状況で作成が可能となる遺言書です。

平常時ではない状況とは、病気や大怪我で死が迫っている、行動が制限された状態にある等、特殊な状況下にある(普通方式遺言が作成不可である)場合に作成が認められます。

状況が限定的であるため、普通方式と比較すると作成される機会はそんなにありません。

なお、特殊な状況を脱し、普通方式での遺言ができる状態になってから6ヶ月が経過した場合は、特別方式で作成した遺言は無効になります。

普通方式遺言

(1)自筆証書遺言

自筆証書遺言は遺言者本人が自ら書いて完成させます。

- 手軽に作成可能

- 作成費用がかからない

- 証人も不要

等々、手順が簡単な遺言書です。お手軽なため、作成頻度も高いです。

ただし、その反面以下のデメリットもあります。

- 証人を必要としないため、内容不備が起きやすい

- 紛失のリスクがある

- 発見されないリスクがある

遺言者自身が作成しなければならないので、作成不備が起こりやすく保管の面にも不安があります。

不備となった場合は、遺言書が無効になってしまいます。

なお、2020年7月より法務局で自筆証書遺言の保管制度が開始されています。

少し手間はかかりますが、法務局が原本の保管をしてくれるので、紛失のリスクはなくなります。

また、相続発生後の検認手続きも不要になるというメリットも付いてくるので、保管が心配な場合は、同制度を利用した方が良いでしょう。

(2)公正証書遺言

公正証書遺言とは、公証役場で作成される遺言書です。

公証役場とは、公正証書の作成、私文書の認証、確定日付の付与等を行う役場であり、法務局が管轄しています。

全国約300箇所に設置されています。

遺言書の作成方法は、公証役場の公証人が遺言者から遺言内容を聞き取り、代理で書面に書き起こします。

公証人が作成するため、作成不備は起きません。また、原本も公証役場に保管されるので、紛失や偽造のリスクは無くなります。

また、状況によっては公証人が病院や自宅へ出張してくれるため、高齢や入院中の方でも利用しやすくなっています。

メリットをまとめると以下の通りです。

- 公証人が作成するので不備が起きにくい

- 紛失や、偽造されるリスクがなく、遺族にも発見されやすい

- 検認不要

- 病院や自宅へ出張してくれる

ただし、以下のデメリットがあることも覚えておきましょう。

- 原案の打ち合わせ等で作成の手間がかかること

- 作成費用がかかること

- 二人以上の証人が必要

公正証書遺言には自筆証書遺言ほどのお手軽さはありません。

しかし、作成や保管の面で優れているのが特徴です。

(3)秘密証書遺言

遺言内容を秘密にしたい場合に利用されます。

本人が遺言書を作成した後、公証人と二人以上の立ち合いで完成します。

遺言書を作成した記録は公証役場に残りますが、遺言書自体の管理は遺言者が行います。

遺言書内容は作成者本人の秘密にできますが、内容不備になるリスクや紛失のリスクがあります。

また証人を用意しなければならない等、手間もかかります。

実務上はほとんど利用されていません。

特別方式遺言とは

特別方式遺言とは事情により普通方式が作成不可な際に認められる遺言書です。

よって、後に普通方式が作成可能になった場合は、効力が失われます。

(具体的には平常時に戻ってから6ヶ月後に無効となります。)

特別方式遺言はあくまで緊急時の特別措置です。

(1)危急時遺言

遺言者に死の危険が迫っている際に作成可能なものです。

状況によって「一般危急時遺言」と「難船危急時遺言」に作成方法が分かれます。

一般危急時遺言は以下の特徴があります。

- 病気や怪我等で死の危険が迫っている場合に作成できる

- 利害関係のない三人の証人による立会いで作成する

- 証人による代筆も可能

- 証人の署名と押印が必要

- 作成した後は、20日以内に家庭裁判所で確認手続きをする

利害関係のない証人とは、相続とは関係ない人=推定相続人に該当しない人です。

難船危急時遺言には以下の特徴があります。

- 船や飛行機の搭乗中に危機が迫った場合に作成可

- 利害関係のない証人二人の立会いで作成

- 代筆も可能

- 証人の署名と押印が必要

- 家庭裁判所で確認手続きをする(日数の決まりなし)

状況が局所的であることや、船や飛行機に搭乗している中で証人を二人も集めるのはハードルが高いため、作成される頻度は低いです。

(2)隔絶地遺言

交通が遮断されていたり、陸地から遠く離れている場所にいる場合に作成可能です。

危急時遺言と違って、死の危険が迫っている状況では無いので代筆は認められていません。

「一般隔絶地遺言」と「船舶隔絶地遺言」の二種類があります。

一般隔絶地遺言の特徴は以下です。

- 刑務所に服役していたり、伝染病で隔離されている人が作成可能

- 地震や台風等の被災者も対象

- 警察官一名と証人一名の立会で作成される

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

船舶隔絶地遺言の特徴は以下の通りです。

- マグロ漁船等航海中の船で仕事をしていて、長期間陸地にいない場合に作成できる

- 船長や事務員一名と証人二名以上の立会で作成

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

遺言書の選択で考慮するべき事項

(1)検認の有無

遺言書の検認とは、相続人に遺言書の存在と記載内容を知らせること、内容を明らかにして偽造や変造を防ぐ手続きです。遺言書の内容とは、形、加除訂正の状態、日付、署名等です。

相続開始後に、遺言書が見つかった場合は、この検認手続きが必要になります。

検認前に遺言書を遺族が開封してしまうと無効にはなりませんが、開封した方が偽造や変造を疑われるリスクが出てしまいます。また、5万円以下の過料も科される可能性もあるので要注意です。

普通方式遺言の中で自筆証書遺言と秘密証書遺言は検認が必要です。

公正証書遺言については原本が公証役場内に保管されており、作成も公証人が行うため、書類不備や偽造・改ざんの恐れがなく、検認が不要となっています。また、自筆証書遺言でも法務局の保管制度を利用した場合は検認が不要となります。

検認が不要となれば、遺族の相続手続きによる負担が減ることとなるので、検認の有無は考慮にいれて良いでしょう。

(2)保管方法

遺言の保管方法については、法律に定めがありません。遺言者判断で、自由に遺言書を保管できます。(遺言執行者に預けておくことも可能です。)

ただし、相続が起きたときにその遺言書が遺族によって直ちに発見され、遺言執行者によって速やかに遺言内容が実現されるようにしておかなければなりません。発見が遅れれば、相続手続きもスムーズに行かなくなるからです。

相続の起きた時期から大分遅れて遺言書が見つかった場合、相続人の間で面倒な手続きが生じることもあります。(遺産分割が済んでしまった状態で発見されれば、分割をやり直すことになります。)

(3)作成不備となるリスク

遺言書は各様式のルールに従って作成しなければなりません。従っていない場合は、形式上の不備により遺言自体が無効となってしまう可能性があります。

特に、自分自身で作成する自筆証書遺言と秘密証書遺言は作成不備が起きやすいのです。

例えば、自筆証書遺言では以下のような不備がよくあります。

- 日付、氏名、押印のいずれか一つが欠けている

- パソコンで作成されている

- 修正や変更の方法に誤りがある

これらの不備はお一人で作成されている場合、どうしても気付きにくくなります。その意味でも、証人が遺言の中身を確認しない秘密証書遺言も不備になる可能性が高いのです。

せっかく作成した遺言書が無効となってしまう事態は避けたいところ。

よって、作成不備のリスクがない公正証書遺言、もしくは自筆証書遺言の場合は保管制度を利用しましょう。保管制度では、担当官が形式不備をチェックしてくれます。

まとめ

遺言書には多くの種類があります。大体の場合は普通方式の3つの形式から遺言作成方法を選択することになりますが、メリットとデメリットを把握した上で、最適な形式を選びましょう。

作成が不安であったり、どの形式を選んで良いかわからない場合は、専門家に相談してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続財産の総額次第では 相続税 が発生します。

相続税を支払う方法には、「分割された相続財産から支払う」方法や、「相続人自身の所有財産から支払う」といった方法があります。

ただし、以下のような状況では、相続税が支払えなくなる可能性もあります。

- 相続財産に不動産の割合が多く、相続税を支払うだけの現金がない

- 相続人に資力がない

相続税が課税される財産は現金だけでなく、土地や建物といった不動産、自動車などの動産も該当します。

特に不動産は早急な換金が難しいため、相続財産の中に占める割合が大きいと「高額の相続税が生じるにも関わらず相続税を支払えない」という事態を招きやすいでしょう。

しかし、悲観することはありません。

相続税を支払えない状況に陥っても、救済措置となる制度が用意されているからです。

このコラムでは相続税が支払えなくなった場合の対処法をいくつかご紹介いたします。

相続税を支払わないことで起こるリスク

(1)延滞税が課せられる

相続税を期限内に支払わないと、「延滞税」というペナルティーが発生します。

税金には法定納期限というものがあります。各税法で本来納付すべき期限までに税金を支払っていない場合には、日数に応じて利息に相当する延滞税が課せられます。

相続税の法定納期限は相続税の法定申告期限と同じく「相続開始を知った日(死亡日)の翌日から10ヶ月」です。

この期限を過ぎれば、1日ごとに延滞税が加算されていくことになります。

なお、延滞税の税率は納期限の翌日から2ヶ月を経過する日までと2か月を経過した日以降で以下のように変わります。

納付期限の翌日から2ヶ月間の延滞で課せられる利息…2.5%

納付期限の翌日から2ヶ月を経過した日以降の延滞で課せられる利息…8.8%

※令和3年1月1日~令和3年12月31日中に適用される割合。

2ヶ月を超えれば、より高い税金を支払うことになります。

(2)加算税が課せられる

期限までに申告も行っていなかった場合や、申告内容が少額だった場合は、延滞税に加えて加算税も負担しなければなりません。

無申告加算税…正当な理由なく、期限までに申告・納税を行わなかった場合に課税されます。本来の税額の50万円までは15%、50万円を超える部分に20%が課税されますが、税務署の指摘前に、自主的に申告と納付を行うと5%に税率が軽減されます。

過少申告加算税…申告書に記載された納税額が過少であった場合に課税されます。追加税額の10%が課税されますが、この金額が期限内申告税額と50万円のどちらか多い方の金額を超える部分については、15%が課税されます。税務調査を受ける前に自主的に申告をした場合は、50万円までは5%、50万円を超える部分に10%の課税となります。

なお、故意に申告しなかったり財産を隠しているなどの悪質なケースでは、さらに高額な重加算税がかけられる可能性もあります。

(3)財産の差し押さえも

相続税を支払わずに、滞納し続けていると、国税庁に財産を差し押さえられる怖れがあります。

差し押さえられるのは不動産が多いですが、自動車や骨董品などの動産の場合もあります。

さらに税務当局が納税が不可能と判断した場合には、他の相続人に税金が負担させられることになります。

同じ被相続人から相続した遺産の相続税については、「連帯納付義務」といって相続人全員で納付義務が生じるからです。

したがって、相続税が支払えなくなると、他の相続人にも迷惑をかけることになります。

相続税が支払えない場合の対策①延納

相続税を現金一括で期日までに払えない場合、最長で20年の期間にわたり分割で払うことができる「延納」という制度があります。

同制度は申告期限内に申請をする必要があり、申請が認められれば、延納制度を利用できます。

ただし、相続人自身に相続税を支払える資力があると判断された場合、利用はできません。

延納制度の利用には以下の条件をすべて満たします。

- 相続税額が10万円を超えている

- 現金一括納付が困難である正当な理由があり、困難とする範囲内の金額である

- 申告期限までに「延納申請書」及び「担保提供関係書類」を提出する

- 延納税額、および利子税額に相当する担保を提供する (ただし、延納税額が 100 万円以下で、延納期間が 3年以下の場合はその必要はない)

担保として認められるものは以下の通りです。

- 国債、地方債

- 社債、その他有価証券で税務署長が確実と認めるもの

- 土地、建物

- 税務署長が確実と認める保証人の保証

延納制度の利点は相続税を少しずつ納付できる為、支払い負担が軽減される点です。

また、相続税の支払いのために、ほかの財産を売却しなくて良いことも大きなメリットといえます。

しかし、延納をしている期間は、利息としての利子税がプラスされるので、結果的に本来支払うべき相続税よりも高い金額を納付しなければなりません。

また、制度利用には担保の提供が求められますが、担保として認められるかどうかのハードルも高く、そこが難関といえます。

相続税が支払えない場合の対策②物納

延納制度で支払い困難となった場合は、「物納」という選択もあります。

物納制度とは、相続税を相続財産の不動産や株などで納める方法です。

物納が認められるのは相続人が元来所有していた財産ではなく、相続財産に限ります。

物納の利用には、以下の条件全てを満たす必要があります。

- 延納による金銭納付が困難であること

- 物納に充てる財産を申請すること

- 申告期限(10ヶ月以内)までに「物納申請書」を提出すること

物納が利用できるのは、現金納付や延納制度でも納付困難な場合のみです。

審査が厳格な為、利用する条件は非常に厳しいものと言えます。

物納のメリットは、納税資金を用意できなくても、不動産や株など相続財産そのものを納めることができるという点です。

デメリットとしては、物納に充てられる財産の種類や優先順位は決まっており、ご自身の都合で選ぶことができません。

なお、買い手がつかないような不動産だと、物納が認められません。

また、物納する財産は、相続税を計算する評価額ベースで価値が決まるので、市場価値より安い評価にされてしまいます。

相続税が支払えない場合の対策③不動産等の現金化

相続財産に現金や預貯金がなくとも、資産価値が高いものがある場合は、ご自身で売却して現金化し、そのお金で相続税を支払うという方法もあります。

不動産については自身で売却する方が、物納を行うよりも断然お得です。

しかし、すぐに売れない場合は、期限までに納付金を準備できなくなる可能性があったり、想定よりも安くなってしまい、金額が確保できない場合もあります。

不動産を売却する為には、登記の手続きなどに要する時間などを含め、申告期限内に売却が完了できるかどうか慎重に判断する必要があります。

なお、売却して利益が生じると、譲渡所得税がかかることもデメリットです。

相続税が支払えない場合の対策④金融機関から借り入れ

金融機関のローン等を利用して相続税を支払う方法もあります。

資金の借り入れがうまくいけば、期限までに相続税の支払いができますし、手放したくない不動産や財産を売らずに済みます。

ただし、お金の借り入れをする為、利息がかかってしまいます。

条件次第ではかなり高利になる場合もあるので、注意しましょう。

まとめ

相続税が支払えない場合の対策をいくつかご説明いたしましたが、いかがだったでしょうか。

今回ご紹介した対処法の他にも、有効な方法がありますが、それは相続専門の税理士に相談することです。

税理士の役目はいかに税金を抑えるかです。

そのため、相続開始前や開始時に相続税に強い税理士に依頼しておけば、本来の税額よりも大幅に減額できる可能性もあるのです。

また、相続税に強い税理士の場合、ここで述べてきた対処法にも詳しいため、各相続の状況に合わせて最良の選択をアドバイスすることができるでしょう。

どの方法がベストであるかは、ご自身のおかれている状況によって変わります。

対応に迷われている場合は、早急にご相談されることをお勧めいたします。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

遺言書は故人の意思を相続に反映するための書類であり、強い効力を持っています。

遺産分割の割合の指定の他、法定相続人以外の方に相続財産を渡す遺贈、戸籍上親子関係ではない子供の認知など、いくつかの事項に対して指定が可能です。

具体的には法的な効力がある項目は、大きく分けて以下の三つになります。

- 身分に関すること…子供の認知や未成年者の後見人・後見監督人の指定

- 財産処分に関すること…遺贈、財産の寄付、信託の設定

- 相続に関する項目…相続分の決定、遺産分割の方法の指定、相続人の廃除など

逆に言えば、上記以外の事項は指定できません。

効力の及ばない範囲のことを遺言書に書いてもその部分は無効となります。

このページでは遺言書に指定できる事項について詳しくご紹介いたします。是非、ご自身やご家族の遺言書作成に役立ててください。

遺言書の効力発生時期

遺言書の効力が生じるのは、原則として遺言者が亡くなった時です。

ただし、例外として、遺言に停止条件が書かれていた場合は、その条件が遺言者の死亡後に成就された時から遺言の効力が発生します。

遺言書に条件を定めて、その条件が成就した際に財産を渡すことを「停止条件付遺贈」といいます。

例えば遺言書に「孫が結婚すれば財産を渡す」と書けば、お孫さんは婚姻をした時に遺贈を受けられるようになります。

遺言書で指定可能な事項

(1)相続財産の配分指定

各相続人の財産取得分は、遺言者が自由に決めて構いません。

民法では「法定相続分」と言って相続人の順位や組み合わせによって、割合が決まっていますが、これと異なる配分率を指定できます。子供に多く財産を取得させるようなことでも大丈夫です。

しかし、遺留分を侵害するような配分はできません。

遺留分とは、法定相続人が最低限の財産を取得できる権利です。例えば、配偶者に1円も渡さないような配分指定をしても、無効となります。

強い効力を持つ遺言書であっても、遺留分は相続人の権利として保障されます。

(2)遺産分割方法と分割禁止の指定

遺産分割方法には以下の三つがあります。

- 現物分割…個々の遺産をそのまま分割すること。例えば「自宅は妻に、預金は子供に」といった分け方が該当します。遺産をそのまま残せるというメリットがある反面、公平に分けるのが難しいデメリットがあります。

- 代償分割…特定の相続人が、特定の財産を相続する代わりに、他の相続人に金銭などを支払う方法。例としては「妻が自宅を取得して子供には500万円支払う」という分け方です。支払う側に資力がないと成立しません。

- 換価分割…財産を売却してお金に代えた上で、その金銭を分ける方法です。公平性がありますが、現物を処分する手間がかかってしまいます。

上記の遺産分割の方法を指定したり、遺言執行者に財産分割を任せることもできます。

なお、遺産分割自体を禁止することもできます。期間は相続開始から五年以下です。

(3)遺贈の決定

遺贈とは法定相続人以外の方に相続財産を渡すことです。

例えば、被相続人の友人や介護をしてくれた子供の妻などに財産を渡しても構いません。

ただし、遺贈によって遺留分を侵害しないように注意が必要です。

相続でのトラブルに発展しないよう、生前のうちから説明を行うなどしておきましょう。

(4)子供の認知

戸籍上で婚姻関係のない方との間にできた子供の認知を遺言書で行うことができます。

認知を行えば、その子供は法定相続人となり、相続に参加することができます。

なお、遺言書によって子どもの認知が行われれば、遺言執行者は就任から10日以内に認知の届け出を行う義務があります。

(5)相続廃除等に関する事項

相続廃除とは、特定の推定相続人が被相続人に対して虐待や重大な侮辱を行なっていた場合に、相続人資格を剥奪できる制度です。

廃除は遺言執行者が家庭裁判所に「推定相続人廃除審判申立て」を行い、これが受理されれば確定となります。

廃除が成立すれば、該当者は相続関係から除外され、財産を受け取れません。

(6)後見人・後見監督人の指定

未成年者が相続手続きを行うには、代理人を立てる必要があります。

そのため、遺言書で後見人を指定し、該当相続人の手続きを任せることができます。

(7)遺言執行者の指定

遺言内容をスムーズに実行するために、遺言執行者を指名し、手続きを委託することができます。

(8)相続人相互の担保責任の指定

取得財産が他人のものであったり、欠陥があった場合、他の相続人は担保責任を負います。

遺言者は、この担保責任の負担者の指定や負担の割合を決めることができます。

遺言書の効力が及ばないこと

(1)遺留分の侵害

先述したように、民法では、相続人の最低限の権利を保証しています。

これを「遺留分」と言い、遺言によっても侵害することができないことになっています。

例えば、法定相続人以外の方にすべての財産を遺贈したいと思っても、遺言者の配偶者・子供・父母には最低限の遺産を受け取ることができる権利があるので、その通りにはなりません。

もし、遺留分を侵害する内容が記載されていると、その部分は無効になる上、相続人同士の争いを生んでしまうので十分に配慮するべきです。

(2)養子縁組など子供の認知以外に関すること

子供の認知以外の身分行為に関しての記載をしても無効です。

例えば、養子縁組に関することや配偶者との婚姻関係の解消等をを記載しても、効力を持ちません。

(3)付言事項

付言事項とは、法的効力を持たない事柄について遺言書で付言する事項です。

例えば

- 相続分指定の理由

- 葬儀内容の指定

- 医療への臓器提供

などがあります。

付言事項は遺言書としては効力がなく、法的な拘束力もないので従う必要はありません。

しかし、故人の思いとしては相続人に伝わるので、付言事項の内容をできるだけ実行しようとする動きが生まれるでしょう。

付言事項を書くかどうかは遺言者の自由ですが、自身の思いを残された家族に明確に伝えられるので、利用価値のあるものと言えるでしょう。

遺言と異なる遺産分割はできるのか

遺言書がある場合、原則として相続ではその内容に従うこととなります。

ただし、相続人全員の合意(遺贈が指定されている場合は受遺者の合意も必要)があれば、遺言書で記載された内容と異なる遺産分割をしても構いません。

遺言の利害関係人全員が遺言内容と異なる遺産分割を希望するのであれば、これを認めることで利害関係人の利益となるからです。

遺産分割協議が既に完了しており、後から遺言書が見つかった場合でも、相続人全員が合意するなら、遺産分割協議で決めた内容通りに財産を取得しても良いのです。

ただし、以下のケースでは、相続人全員の合意があっても遺言内容と異なる遺産分割ができないので注意しましょう。

- 遺言内容に遺産分割協議の禁止が指定されている

- 遺言執行者が指名されており、その遺言執行者の同意が得られない

勝手に開けてしまった遺言書は有効か

発見された遺言書は勝手に開けてはいけない決まりがあります。

民法では「封印のある遺言書は、家庭裁判所において相続人又はその代理人の立会いがなければ、開封することができない。」と規定されており、勝手に開けてしまうと5万円以下の過料に処せられるおそれがあります。

遺言書は偽造防止などの目的で検認手続きをしなければなりません。

検認とは、他の相続人に対して遺言の存在とその記載内容を知らせることに加え、遺言書の形状、加除訂正、日付、署名、押印など、遺言書の内容を明確にして偽造や変造を防止するための手続きです。

公正証書遺言以外の自筆証書遺言・秘密証書遺言は、遺言者の死後、遺言書を家庭裁判所に提出して検認が必要です。(自筆証書遺言でも法務局の保管制度を活用すれば、検認は不要です。)

では、開けてしまった遺言書は無効かというと、そうではありません。

開封してしまった場合でも、その遺言書は有効ですし、開けた方も相続人の資格を失うことはありません。

ただし、検認を受けなければ、相続手続きにおいて遺言書は使用できないので、遺言書の発見者および保管者は早期に裁判所に申し立てを行い、検認手続きを進める必要があります。

まとめ

遺言書も様々な効力を持っていますが、指定できる事項は決まっています。

また効力の及ばない範囲もあるので、よくよく注意して作成してください。

なお、遺言書はいくつかの種類があり、各形式のルールに従って作らないと無効になってしまいます。

手間をかけて作成した遺言書も無効になると、効力を持ちません。よって、確実に有効となる遺言書を作成する場合、相続専門の税理士にご相談ください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続が発生したときには、遺言がない場合は遺産分割協議を行なって、誰がどの財産を引き継ぐのかを話し合います。しかし、分割内容を話し合うにも、「どの財産がどれだけあるのか」を明らかにしなければなりません。

また、相続税は相続財産全体にかかってきますから、税額計算をして申告と納付を行うためにも、財産を調べる必要があります。

申告にも期限があるので、調査が遅れると期限に間に合わずに追徴課税を受ける怖れもあります。よって、相続開始からできる限り早期に相続財産の調査をすることが大切です。

財産調査の重要性

(1)相続放棄 相続が開始した場合、相続人は単純承認、限定承認、相続放棄のいずれかを選択することになります。

単純承認とは、被相続人(亡くなられた方)の現金や預貯金、不動産やローンなど、資産と負債も含めてすべての財産を引き継ぐことです。

限定承認とは、相続財産の範囲内で相続債務も受け継ぐことです。例えば、相続財産が、1,000万円の土地と、1,500万円の借金だった場合、債権者に土地と同額の1,000万円を支払えば、土地を引き継ぐことができます。

相続放棄とは相続権を手放す行為なので、被相続人のプラスの財産もマイナスの財産も含めて一切引き継ぎません。

なお、限定承認と相続放棄は自己のために相続開始を知ったときから3ヶ月以内(熟慮期間内)に家庭裁判所に申述すしなければならないと定められています。そのため、選択をするために、相続財産の内容を明らかにする必要があるのです。

早期に正確な相続財産調査を行わないと、相続放棄をすべきなのか単純承認をすべきなのか、正しい判断を行えなくなります。

(2)相続税申告 相続税の申告には正確な税額が計算が必要です。そのため、遺産の全容を明らかにした上で、不動産や株式などの財産を正しく評価しなければなりません。

不動産や株式の相続税評価方法はそれぞれ決まっています。

不動産については、土地には路線価方式や倍率方式が採用され、建物には固定資産税が評価の基準となります。

★参考記事:相続によって取得した建物の評価方法 株式は上場株式の場合は相続開始日の終値(おわりね)を基準に評価額を算出します。非上々株式の場合、市場価格が存在しないので、評価は少し複雑になります。

何が言いたいかというと、預貯金と違ってこれらの評価には時間も手間もかかるので、早い段階で遺産内容がわかっていないと、相続税申告が遅れてしまうということです。

相続税申告期限は、相続の開始があったことを知った日の翌日から10ヶ月以内です。もし、期限を過ぎてしまうと、加算税などのペナルティーが課せられます。

そのため、早めに財産調査を行うことがとても大切なのです。

預貯金の探し方

預貯金の調査ではまず、被相続人がどの銀行を利用していたかを調べます。

同じ銀行の場合、全ての支店にある故人の口座を調べてもらえますから、まずは亡くなった方が利用していた金融機関を特定します。

通帳、キャッシュカード、金融機関からの被相続人宛の郵便物などから金融機関を特定し、残高証明等を発行してもらいましょう。(通帳がなくても、紛失しているケースがあります。取引の可能性が少しでもあるなら、その金融機関は対象に含めましょう。)

金融機関がわかったら、残高証明書の発行をしましょう。手続きには、被相続人の死亡や請求者(相続人)との関係を示す書類(戸籍や除籍謄本など)が必要です。

金融機関によって必要書類は異なるので、事前確認を行なった方が良いでしょう。

なお、自分でやるのも良いですが、面倒だという場合は専門家への依頼をお勧めします。専門家に代行させた方が、慣れている分手続きがスムーズに進むからです。

不動産の探し方

(1)納税通知書で確認 土地や建物を持っている場合、「固定資産税」や「都市計画税」といった税金がかかります。

これらの税金の課税対象になっている場合、毎年4月~6月初旬ごろに「納税通知書」が送付されるので、そこに記載されている情報から相続不動産を確認すると良いでしょう。

私道など納税通知書に記載されない不動産の場合は、権利証や登記識別情報通知を探しましょう。どちらの資料も法務局が発行している書類で、大抵は所有者の自宅に保管されています。

(2)名寄帳の写しで確認 名寄帳(なよせちょう)とは、市区町村が管理している課税台帳です。被相続人が該当地区で不動産を所有していた場合は、その情報が記載されています。

よって、相続不動産の市区町村がわかっている場合は、該当地区の市町村役場で、「名寄帳」の写しを請求すると良いでしょう。

なお、名寄帳には、私道といった非課税不動産が記載されている他、要望を出せば共有名義での名寄帳も出してもらえるので便利です。(共有名義で所有していた不動産でも被相続人の持分は遺産となります。)

名寄帳を取得したら、役場にて「固定資産評価証明書」も請求します。固定資産評価証明書は、不動産の価値の目安を記したものです。不動産の名義変更(相続登記)の際に添付する書類でもあるので、取得しておきましょう。

(3)法務局で登記簿謄本(登記事項証明書)を取得する 登記簿謄本には、不動産所有者の名前と住所、取得理由や年月日が記載されています。

そのため、登記簿謄本に被相続人の名前と住所が載っていれば、それをもって所有者であると判断できます。(権利証だけでは、被相続人がその対象不動産を既に売却しているといったケースもあり、所有とは限らないので注意です。)

各方法で不動産の「地番」や「家屋番号」などを特定できたら、法務局で登記簿謄本を取得し、被相続人の所有の有無を明らかにしましょう。

株式の調査方法

(1)上場株式 株式などの有価証券も相続財産になります。

被相続人が株式取引に利用していた証券会社がわかる場合、その証券会社に問い合わせをすれば、相続財産となる上場株式を確認できます。

相続人であることの証明資料(戸籍謄本等)や身分証明書などの必要書類を送付し、「残高証明書」の開示を、証券会社に請求します。上場株式であれば市場取引価格がわかるので、「被相続人の死亡日現在」の残高を開示してもらえます。

証券会社が不明な場合は、被相続人の遺品から郵便物(取引残高報告書)がないか探しましょう。また、預貯金口座に取引明細がないかもチェックしましょう。

証券会社ではなく信託銀行から株式に関する書類が届いている場合には、その信託銀行が被相続人の株式を管理している可能性がありますので、こちらも問い合わせを行います。

(2)非上場株式 非上場株式の場合、上場株式とは違って証券会社が管理をしておらず、探すのに手間がかかります。

非上場株式でも株券が発行されている場合がありますので、遺品を探しましょう。株券が発行されていない場合でも、「株主名簿記載事項証明書」という、株主の名前と持っている株式の数が記載された書類が発行されている場合がありますので、書類がないか確認してください。

また、他の株主から株式を買い取る場合には、株式譲渡契約書という、株式の売買のための契約書を結ぶのが一般的ですので、株式を引き受けるための契約書や申込書などがないかも併せてチェックします。

美術品や車などの動産の探し方

美術品や車は被相続人の自宅にある場合がほとんどですが、貸金庫等に保管されている場合もあります。貸金庫の存在が確認された場合は、調査を漏らさないよう注意しましょう。

他にも貴金属なども相続財産になります。価値の高いものはリスト化しておき、専門の業者に鑑定を依頼しましょう。

債務などのマイナス財産の探し方

借金などのマイナス財産の調査も必須です。マイナス財産の大きさは、相続放棄や限定承認を判断する指標になるからです。

被相続人の自宅に金融機関からの督促状や返済の明細書、消費者金融のキャッシュカードがないか確認します。

また、各信用情報機関(CIC・JICC・JBA)に対して、被相続人の信用情報の情報開示を求めて、過去のローンやキャッシングの契約等を把握する方法もあります。

まとめ

相続放棄をするかどうかの判断も相続税申告をするにも、遺産の全容を明らかにした上で、財産評価が大事です。よって、財産調査は最初のスタートであり、とても重要な事項です。

相続財産の調査は、ご自身でも行えますが、多くの手続が必要となるので時間も手間もかかります。「葬儀の準備や仕事で中々時間が取れない」・「正確な調査ができるか不安」という方は、専門家に任せた方が良いでしょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続と言えば、「被相続人の財産を法定相続人である配偶者や子供等が引き継ぐもの」とイメージしがち。

しかしながら、諸々の事情によっては相続人が財産を取得しないケースもあります。

相続をしないパターンとしては、相続権を手放す「相続放棄」がありますが、この他にも財産を受け取れないパターンとして「相続廃除」と「相続欠格」の二つがあります。

相続放棄は財産を取得しないことを相続人が選択しますが、相続廃除と相続欠格については、被相続人や他の相続人が問題のある相続人の資格を剥奪するため、大きな違いがあります。

相続廃除とは

(1)概要

相続廃除とは、 推定相続人が被相続人へ虐待や重大な侮辱を加えるなど、著しい非行をした場合に、相続権を剥奪する制度です。

家庭裁判所へ請求し、申し立てが認められれば相続人の資格は失われます。遺留分(最低限の財産を取得する権利)も当然ありません。

なお、失う資格は廃除された相続に関する権利のみです。

例えば、父親の相続についての廃除が決定しても、母親の相続については相続権はそのままです。

(2)廃除の対象

相続廃除は、遺留分権を持つ推定相続人が対象の制度です。

具体的には被相続人の配偶者や子供(孫)・父母(祖父母)のうち推定相続人となる方が対象です。(被相続人の兄弟姉妹は遺留分権がないので、対象ではありません。)

なお、推定相続人とは、被相続人が亡くなって相続が始まった時に、相続人になる予定の方を指します。

例えば、ある方の家族構成が、配偶者A、息子B、弟のCがいる場合、将来的に相続が始まった際に相続人となるのは配偶者A、息子Bなので、その二人が推定相続人となります。

元々、遺留分権を持たない兄弟姉妹や推定相続人の配偶者などは対象ではありません。

また、 廃除は本人のみに影響するので、廃除された方に子供や孫がいる場合、その代襲相続権には影響がありません。

(3)廃除が成立する要件

民法892条では遺留分を持つ相続人が被相続人に対して下記の行為を行った時に相続権を剥奪できるとされています。

- 被相続人に対して虐待をしたとき

- 被相続人に重大な侮辱を加えたとき

- その他の著しい非行があったとき

注意したいのは、 これらの行為があっただけでは廃除は成立しない点です。

裁判所は「相続人の非行があったという事実」に加えて、それが「どのレベルのものなのか」を考慮します。

推定相続人の非行が顕著な場合には廃除が成立しますが、軽度の場合は認められにくいのが実態のようです。

(4)手続き

相続人廃除の方法は、被相続人が行います。

- 被相続人が生存中に自分で家庭裁判所へ請求する

- 被相続人が遺言を作成し、遺言執行者が家庭裁判所へ請求する

手続きは上記のように被相続人が存命中に行う「生前廃除」か、自身の死後に遺言執行者に請求をしてもらう「遺言廃除」があります。

いずれの場合も被相続人の意思のもとに行われます。よって、相続人が他の相続人を廃除するようなことはできないのです。

(5)取り消し

相続廃除は請求が家庭裁判所に受理された後であっても、取り消すことができます。

相続人廃除は、侮辱や虐待などの非行をした推定相続人の相続権を奪う制度でありますが、申立人(被相続人)の意思が変われば問題ありません。

つまり、相手を許す気持ちになれば、相続人の廃除取り消しは成立します。

相続人廃除を取り消しを行う場合は、家庭裁判所に対して、「相続人廃除の審判の取消し」を申し立てます。

取り消しは通常の廃除の手続きと同様に、生前でも遺言でも行えます。

相続欠格とは

(1)概要

被相続人の親族はその関係性によって優先順位が決まっており、順位に従って法定相続人の資格が与えられます。

しかし、 一定の事由に該当する場合、法定相続人となっていても、その方は相続人としての資格を剥奪されてしまいます。これは「相続欠格」といいます。

相続欠格になれば、遺産分割協議にも参加できませんし、一定の財産を得る遺留分権も失います。

また、遺言による「遺贈」でも財産を取得することができません。

(2)相続欠格事由

相続欠格に該当するかどうかは「相続欠格事由」に当てはまるかで判断します。

相続欠格事由とは相続の秩序を乱すような行為で、以下のようなものになります。

- 故意に被相続人や他の相続人を死亡させる、または死亡させようとして刑に処せられた

- 被相続人が殺害された事実を知りながら、告訴、告発をしなかった(ただし、まだ子供で弁別がない場合や、殺害者が自身の配偶者や直系血族であった場合を除く)

- 被相続人に対し詐欺や強迫を行い、遺言の作成・撤回・取消し・変更等を妨げた

- 詐欺や強迫によって、被相続人に相続に関する遺言を作成・撤回・取消し・変更させた

- 相続に関する被相続人の遺言書について偽造・変造・破棄・隠匿を行った

これらの事由に該当すれば、民法で定められている通り「当然に」相続人となることができないため、あらゆる権利を失います。

ただし、失うのは特定の被相続人との関係における相続権であり、他の相続における相続資格は失いません。

(3)手続き

相続欠格は前述した欠格事由に該当する事実があれば、直ちに相続権を失います。

何らかの手続きが必要となるわけではありません。

遺産分割協議でも、相続欠格者は相続人ではないので、相続欠格者を外して協議が行われます。

ただし、相続を原因として不動産の名義を変更するときには、相続欠格者であることの証明書を提出しないと法務局が、登記を受け付けてくれません。

そのため、相続登記をする際に「相続欠格事由に該当することの証明書」を提出することが必要です。

(4)取り消しはできない

相続欠格者は欠格事由に該当すれば成立するので、取り消しはできません。

ただし、死亡保険金や死亡退職金は受け取ることができるので、被相続人が相続欠格者を受取人に指定していれば、その分の財産を受け取ることは可能です。

相続廃除と相続欠格との違い

(1)被相続人の意思

大きな違いは被相続人の意思の有無です。

相続欠格は欠格事由に該当すれば、被相続人の意思に関わらず、相続権を失います。

対して、相続廃除は、「この相続人に相続をさせたくない」という希望のもとに被相続人もしくは遺言執行者によって手続きが行われます。

被相続人が対象者を許せば、取り消しが可能な点も相続廃除の特徴です。

(2)遺贈

相続廃除された方は、遺言での遺贈では財産を受け取れます。

ですが、欠格者は遺贈すら受けることも許されません。

(3)対象

相続廃除の対象は遺留分を有する推定相続人のみになります。

ですので、遺留分が認められていない兄弟姉妹には、相続廃除が出来ません。

対して、相続欠格では、欠格事由に該当する相続人全てが対象です。

税法上の扱い

相続税の各控除額では、法定相続人の人数が計算式に含まれているため、人数によって相続税額が変わってきます。

- 相続税の基礎控除額=3,000万円+(600万円×相続人の人数)

- 死亡保険金の非課税枠=500万円×相続人の人数

- 死亡退職金の非課税枠=500万円×相続人の人数

「相続欠格」「相続廃除」はいなかったものとして扱われるので、法定相続人としてカウントされません。

そのため、基礎控除額や非課税枠には影響はないのです。

この背景には、被相続人の意思などで基礎控除額や非課税枠の金額などが左右されることは課税の公平の観点から、望ましくないという考えがあります。

なお「相続放棄」については、その相続放棄がなかったものとして扱われるので、法定相続人としてカウントされます。

この点はしっかり覚えておきましょう。

まとめ

相続廃除や相続欠格について、その特徴や違いについてご説明いたしました。

どちらも税法上の取り扱いは相続放棄と異なりますので、相続税計算の際は注意してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

自筆証書遺言は遺言者本人が自ら書いて完成させます。

- 手軽に作成可能

- 作成費用がかからない

- 証人も不要

等々、手順が簡単な遺言書です。お手軽なため、作成頻度も高いです。

ただし、その反面以下のデメリットもあります。

- 証人を必要としないため、内容不備が起きやすい

- 紛失のリスクがある

- 発見されないリスクがある

遺言者自身が作成しなければならないので、作成不備が起こりやすく保管の面にも不安があります。

不備となった場合は、遺言書が無効になってしまいます。

なお、2020年7月より法務局で自筆証書遺言の保管制度が開始されています。

少し手間はかかりますが、法務局が原本の保管をしてくれるので、紛失のリスクはなくなります。

また、相続発生後の検認手続きも不要になるというメリットも付いてくるので、保管が心配な場合は、同制度を利用した方が良いでしょう。

(2)公正証書遺言

公正証書遺言とは、公証役場で作成される遺言書です。

公証役場とは、公正証書の作成、私文書の認証、確定日付の付与等を行う役場であり、法務局が管轄しています。

全国約300箇所に設置されています。

遺言書の作成方法は、公証役場の公証人が遺言者から遺言内容を聞き取り、代理で書面に書き起こします。

公証人が作成するため、作成不備は起きません。また、原本も公証役場に保管されるので、紛失や偽造のリスクは無くなります。

また、状況によっては公証人が病院や自宅へ出張してくれるため、高齢や入院中の方でも利用しやすくなっています。

メリットをまとめると以下の通りです。

- 公証人が作成するので不備が起きにくい

- 紛失や、偽造されるリスクがなく、遺族にも発見されやすい

- 検認不要

- 病院や自宅へ出張してくれる

ただし、以下のデメリットがあることも覚えておきましょう。

- 原案の打ち合わせ等で作成の手間がかかること

- 作成費用がかかること

- 二人以上の証人が必要

公正証書遺言には自筆証書遺言ほどのお手軽さはありません。

しかし、作成や保管の面で優れているのが特徴です。

(3)秘密証書遺言

遺言内容を秘密にしたい場合に利用されます。

本人が遺言書を作成した後、公証人と二人以上の立ち合いで完成します。

遺言書を作成した記録は公証役場に残りますが、遺言書自体の管理は遺言者が行います。

遺言書内容は作成者本人の秘密にできますが、内容不備になるリスクや紛失のリスクがあります。

また証人を用意しなければならない等、手間もかかります。

実務上はほとんど利用されていません。

特別方式遺言とは

特別方式遺言とは事情により普通方式が作成不可な際に認められる遺言書です。

よって、後に普通方式が作成可能になった場合は、効力が失われます。

(具体的には平常時に戻ってから6ヶ月後に無効となります。)

特別方式遺言はあくまで緊急時の特別措置です。

(1)危急時遺言

遺言者に死の危険が迫っている際に作成可能なものです。

状況によって「一般危急時遺言」と「難船危急時遺言」に作成方法が分かれます。

一般危急時遺言は以下の特徴があります。

- 病気や怪我等で死の危険が迫っている場合に作成できる

- 利害関係のない三人の証人による立会いで作成する

- 証人による代筆も可能

- 証人の署名と押印が必要

- 作成した後は、20日以内に家庭裁判所で確認手続きをする

利害関係のない証人とは、相続とは関係ない人=推定相続人に該当しない人です。

難船危急時遺言には以下の特徴があります。

- 船や飛行機の搭乗中に危機が迫った場合に作成可

- 利害関係のない証人二人の立会いで作成

- 代筆も可能

- 証人の署名と押印が必要

- 家庭裁判所で確認手続きをする(日数の決まりなし)

状況が局所的であることや、船や飛行機に搭乗している中で証人を二人も集めるのはハードルが高いため、作成される頻度は低いです。

(2)隔絶地遺言

交通が遮断されていたり、陸地から遠く離れている場所にいる場合に作成可能です。

危急時遺言と違って、死の危険が迫っている状況では無いので代筆は認められていません。

「一般隔絶地遺言」と「船舶隔絶地遺言」の二種類があります。

一般隔絶地遺言の特徴は以下です。

- 刑務所に服役していたり、伝染病で隔離されている人が作成可能

- 地震や台風等の被災者も対象

- 警察官一名と証人一名の立会で作成される

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

船舶隔絶地遺言の特徴は以下の通りです。

- マグロ漁船等航海中の船で仕事をしていて、長期間陸地にいない場合に作成できる

- 船長や事務員一名と証人二名以上の立会で作成

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

遺言書の選択で考慮するべき事項

(1)検認の有無

遺言書の検認とは、相続人に遺言書の存在と記載内容を知らせること、内容を明らかにして偽造や変造を防ぐ手続きです。遺言書の内容とは、形、加除訂正の状態、日付、署名等です。

相続開始後に、遺言書が見つかった場合は、この検認手続きが必要になります。

検認前に遺言書を遺族が開封してしまうと無効にはなりませんが、開封した方が偽造や変造を疑われるリスクが出てしまいます。また、5万円以下の過料も科される可能性もあるので要注意です。

普通方式遺言の中で自筆証書遺言と秘密証書遺言は検認が必要です。

公正証書遺言については原本が公証役場内に保管されており、作成も公証人が行うため、書類不備や偽造・改ざんの恐れがなく、検認が不要となっています。また、自筆証書遺言でも法務局の保管制度を利用した場合は検認が不要となります。

検認が不要となれば、遺族の相続手続きによる負担が減ることとなるので、検認の有無は考慮にいれて良いでしょう。

(2)保管方法

遺言の保管方法については、法律に定めがありません。遺言者判断で、自由に遺言書を保管できます。(遺言執行者に預けておくことも可能です。)

ただし、相続が起きたときにその遺言書が遺族によって直ちに発見され、遺言執行者によって速やかに遺言内容が実現されるようにしておかなければなりません。発見が遅れれば、相続手続きもスムーズに行かなくなるからです。

相続の起きた時期から大分遅れて遺言書が見つかった場合、相続人の間で面倒な手続きが生じることもあります。(遺産分割が済んでしまった状態で発見されれば、分割をやり直すことになります。)

(3)作成不備となるリスク

遺言書は各様式のルールに従って作成しなければなりません。従っていない場合は、形式上の不備により遺言自体が無効となってしまう可能性があります。

特に、自分自身で作成する自筆証書遺言と秘密証書遺言は作成不備が起きやすいのです。

例えば、自筆証書遺言では以下のような不備がよくあります。

- 日付、氏名、押印のいずれか一つが欠けている

- パソコンで作成されている

- 修正や変更の方法に誤りがある

これらの不備はお一人で作成されている場合、どうしても気付きにくくなります。その意味でも、証人が遺言の中身を確認しない秘密証書遺言も不備になる可能性が高いのです。

せっかく作成した遺言書が無効となってしまう事態は避けたいところ。

よって、作成不備のリスクがない公正証書遺言、もしくは自筆証書遺言の場合は保管制度を利用しましょう。保管制度では、担当官が形式不備をチェックしてくれます。

まとめ

遺言書には多くの種類があります。大体の場合は普通方式の3つの形式から遺言作成方法を選択することになりますが、メリットとデメリットを把握した上で、最適な形式を選びましょう。

作成が不安であったり、どの形式を選んで良いかわからない場合は、専門家に相談してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続財産の総額次第では 相続税 が発生します。

相続税を支払う方法には、「分割された相続財産から支払う」方法や、「相続人自身の所有財産から支払う」といった方法があります。

ただし、以下のような状況では、相続税が支払えなくなる可能性もあります。

- 相続財産に不動産の割合が多く、相続税を支払うだけの現金がない

- 相続人に資力がない

相続税が課税される財産は現金だけでなく、土地や建物といった不動産、自動車などの動産も該当します。

特に不動産は早急な換金が難しいため、相続財産の中に占める割合が大きいと「高額の相続税が生じるにも関わらず相続税を支払えない」という事態を招きやすいでしょう。

しかし、悲観することはありません。

相続税を支払えない状況に陥っても、救済措置となる制度が用意されているからです。

このコラムでは相続税が支払えなくなった場合の対処法をいくつかご紹介いたします。

相続税を支払わないことで起こるリスク

(1)延滞税が課せられる

相続税を期限内に支払わないと、「延滞税」というペナルティーが発生します。

税金には法定納期限というものがあります。各税法で本来納付すべき期限までに税金を支払っていない場合には、日数に応じて利息に相当する延滞税が課せられます。

相続税の法定納期限は相続税の法定申告期限と同じく「相続開始を知った日(死亡日)の翌日から10ヶ月」です。

この期限を過ぎれば、1日ごとに延滞税が加算されていくことになります。

なお、延滞税の税率は納期限の翌日から2ヶ月を経過する日までと2か月を経過した日以降で以下のように変わります。

納付期限の翌日から2ヶ月間の延滞で課せられる利息…2.5%

納付期限の翌日から2ヶ月を経過した日以降の延滞で課せられる利息…8.8%

※令和3年1月1日~令和3年12月31日中に適用される割合。

2ヶ月を超えれば、より高い税金を支払うことになります。

(2)加算税が課せられる

期限までに申告も行っていなかった場合や、申告内容が少額だった場合は、延滞税に加えて加算税も負担しなければなりません。

無申告加算税…正当な理由なく、期限までに申告・納税を行わなかった場合に課税されます。本来の税額の50万円までは15%、50万円を超える部分に20%が課税されますが、税務署の指摘前に、自主的に申告と納付を行うと5%に税率が軽減されます。

過少申告加算税…申告書に記載された納税額が過少であった場合に課税されます。追加税額の10%が課税されますが、この金額が期限内申告税額と50万円のどちらか多い方の金額を超える部分については、15%が課税されます。税務調査を受ける前に自主的に申告をした場合は、50万円までは5%、50万円を超える部分に10%の課税となります。

なお、故意に申告しなかったり財産を隠しているなどの悪質なケースでは、さらに高額な重加算税がかけられる可能性もあります。

(3)財産の差し押さえも

相続税を支払わずに、滞納し続けていると、国税庁に財産を差し押さえられる怖れがあります。

差し押さえられるのは不動産が多いですが、自動車や骨董品などの動産の場合もあります。

さらに税務当局が納税が不可能と判断した場合には、他の相続人に税金が負担させられることになります。

同じ被相続人から相続した遺産の相続税については、「連帯納付義務」といって相続人全員で納付義務が生じるからです。

したがって、相続税が支払えなくなると、他の相続人にも迷惑をかけることになります。

相続税が支払えない場合の対策①延納

相続税を現金一括で期日までに払えない場合、最長で20年の期間にわたり分割で払うことができる「延納」という制度があります。

同制度は申告期限内に申請をする必要があり、申請が認められれば、延納制度を利用できます。

ただし、相続人自身に相続税を支払える資力があると判断された場合、利用はできません。

延納制度の利用には以下の条件をすべて満たします。

- 相続税額が10万円を超えている

- 現金一括納付が困難である正当な理由があり、困難とする範囲内の金額である

- 申告期限までに「延納申請書」及び「担保提供関係書類」を提出する

- 延納税額、および利子税額に相当する担保を提供する (ただし、延納税額が 100 万円以下で、延納期間が 3年以下の場合はその必要はない)

担保として認められるものは以下の通りです。

- 国債、地方債

- 社債、その他有価証券で税務署長が確実と認めるもの

- 土地、建物

- 税務署長が確実と認める保証人の保証

延納制度の利点は相続税を少しずつ納付できる為、支払い負担が軽減される点です。

また、相続税の支払いのために、ほかの財産を売却しなくて良いことも大きなメリットといえます。

しかし、延納をしている期間は、利息としての利子税がプラスされるので、結果的に本来支払うべき相続税よりも高い金額を納付しなければなりません。

また、制度利用には担保の提供が求められますが、担保として認められるかどうかのハードルも高く、そこが難関といえます。

相続税が支払えない場合の対策②物納

延納制度で支払い困難となった場合は、「物納」という選択もあります。

物納制度とは、相続税を相続財産の不動産や株などで納める方法です。

物納が認められるのは相続人が元来所有していた財産ではなく、相続財産に限ります。

物納の利用には、以下の条件全てを満たす必要があります。

- 延納による金銭納付が困難であること

- 物納に充てる財産を申請すること

- 申告期限(10ヶ月以内)までに「物納申請書」を提出すること

物納が利用できるのは、現金納付や延納制度でも納付困難な場合のみです。

審査が厳格な為、利用する条件は非常に厳しいものと言えます。

物納のメリットは、納税資金を用意できなくても、不動産や株など相続財産そのものを納めることができるという点です。

デメリットとしては、物納に充てられる財産の種類や優先順位は決まっており、ご自身の都合で選ぶことができません。

なお、買い手がつかないような不動産だと、物納が認められません。

また、物納する財産は、相続税を計算する評価額ベースで価値が決まるので、市場価値より安い評価にされてしまいます。

相続税が支払えない場合の対策③不動産等の現金化

相続財産に現金や預貯金がなくとも、資産価値が高いものがある場合は、ご自身で売却して現金化し、そのお金で相続税を支払うという方法もあります。

不動産については自身で売却する方が、物納を行うよりも断然お得です。

しかし、すぐに売れない場合は、期限までに納付金を準備できなくなる可能性があったり、想定よりも安くなってしまい、金額が確保できない場合もあります。

不動産を売却する為には、登記の手続きなどに要する時間などを含め、申告期限内に売却が完了できるかどうか慎重に判断する必要があります。

なお、売却して利益が生じると、譲渡所得税がかかることもデメリットです。

相続税が支払えない場合の対策④金融機関から借り入れ

金融機関のローン等を利用して相続税を支払う方法もあります。

資金の借り入れがうまくいけば、期限までに相続税の支払いができますし、手放したくない不動産や財産を売らずに済みます。

ただし、お金の借り入れをする為、利息がかかってしまいます。

条件次第ではかなり高利になる場合もあるので、注意しましょう。

まとめ

相続税が支払えない場合の対策をいくつかご説明いたしましたが、いかがだったでしょうか。

今回ご紹介した対処法の他にも、有効な方法がありますが、それは相続専門の税理士に相談することです。

税理士の役目はいかに税金を抑えるかです。

そのため、相続開始前や開始時に相続税に強い税理士に依頼しておけば、本来の税額よりも大幅に減額できる可能性もあるのです。

また、相続税に強い税理士の場合、ここで述べてきた対処法にも詳しいため、各相続の状況に合わせて最良の選択をアドバイスすることができるでしょう。

どの方法がベストであるかは、ご自身のおかれている状況によって変わります。

対応に迷われている場合は、早急にご相談されることをお勧めいたします。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

遺言書は故人の意思を相続に反映するための書類であり、強い効力を持っています。

遺産分割の割合の指定の他、法定相続人以外の方に相続財産を渡す遺贈、戸籍上親子関係ではない子供の認知など、いくつかの事項に対して指定が可能です。

具体的には法的な効力がある項目は、大きく分けて以下の三つになります。

- 身分に関すること…子供の認知や未成年者の後見人・後見監督人の指定

- 財産処分に関すること…遺贈、財産の寄付、信託の設定

- 相続に関する項目…相続分の決定、遺産分割の方法の指定、相続人の廃除など

逆に言えば、上記以外の事項は指定できません。

効力の及ばない範囲のことを遺言書に書いてもその部分は無効となります。

このページでは遺言書に指定できる事項について詳しくご紹介いたします。是非、ご自身やご家族の遺言書作成に役立ててください。

遺言書の効力発生時期

遺言書の効力が生じるのは、原則として遺言者が亡くなった時です。

ただし、例外として、遺言に停止条件が書かれていた場合は、その条件が遺言者の死亡後に成就された時から遺言の効力が発生します。

遺言書に条件を定めて、その条件が成就した際に財産を渡すことを「停止条件付遺贈」といいます。

例えば遺言書に「孫が結婚すれば財産を渡す」と書けば、お孫さんは婚姻をした時に遺贈を受けられるようになります。

遺言書で指定可能な事項

(1)相続財産の配分指定

各相続人の財産取得分は、遺言者が自由に決めて構いません。

民法では「法定相続分」と言って相続人の順位や組み合わせによって、割合が決まっていますが、これと異なる配分率を指定できます。子供に多く財産を取得させるようなことでも大丈夫です。

しかし、遺留分を侵害するような配分はできません。

遺留分とは、法定相続人が最低限の財産を取得できる権利です。例えば、配偶者に1円も渡さないような配分指定をしても、無効となります。

強い効力を持つ遺言書であっても、遺留分は相続人の権利として保障されます。

(2)遺産分割方法と分割禁止の指定

遺産分割方法には以下の三つがあります。

- 現物分割…個々の遺産をそのまま分割すること。例えば「自宅は妻に、預金は子供に」といった分け方が該当します。遺産をそのまま残せるというメリットがある反面、公平に分けるのが難しいデメリットがあります。

- 代償分割…特定の相続人が、特定の財産を相続する代わりに、他の相続人に金銭などを支払う方法。例としては「妻が自宅を取得して子供には500万円支払う」という分け方です。支払う側に資力がないと成立しません。

- 換価分割…財産を売却してお金に代えた上で、その金銭を分ける方法です。公平性がありますが、現物を処分する手間がかかってしまいます。

上記の遺産分割の方法を指定したり、遺言執行者に財産分割を任せることもできます。

なお、遺産分割自体を禁止することもできます。期間は相続開始から五年以下です。

(3)遺贈の決定

遺贈とは法定相続人以外の方に相続財産を渡すことです。

例えば、被相続人の友人や介護をしてくれた子供の妻などに財産を渡しても構いません。

ただし、遺贈によって遺留分を侵害しないように注意が必要です。

相続でのトラブルに発展しないよう、生前のうちから説明を行うなどしておきましょう。

(4)子供の認知

戸籍上で婚姻関係のない方との間にできた子供の認知を遺言書で行うことができます。

認知を行えば、その子供は法定相続人となり、相続に参加することができます。

なお、遺言書によって子どもの認知が行われれば、遺言執行者は就任から10日以内に認知の届け出を行う義務があります。

(5)相続廃除等に関する事項

相続廃除とは、特定の推定相続人が被相続人に対して虐待や重大な侮辱を行なっていた場合に、相続人資格を剥奪できる制度です。

廃除は遺言執行者が家庭裁判所に「推定相続人廃除審判申立て」を行い、これが受理されれば確定となります。

廃除が成立すれば、該当者は相続関係から除外され、財産を受け取れません。

(6)後見人・後見監督人の指定

未成年者が相続手続きを行うには、代理人を立てる必要があります。

そのため、遺言書で後見人を指定し、該当相続人の手続きを任せることができます。

(7)遺言執行者の指定

遺言内容をスムーズに実行するために、遺言執行者を指名し、手続きを委託することができます。

(8)相続人相互の担保責任の指定

取得財産が他人のものであったり、欠陥があった場合、他の相続人は担保責任を負います。

遺言者は、この担保責任の負担者の指定や負担の割合を決めることができます。

遺言書の効力が及ばないこと

(1)遺留分の侵害

先述したように、民法では、相続人の最低限の権利を保証しています。

これを「遺留分」と言い、遺言によっても侵害することができないことになっています。

例えば、法定相続人以外の方にすべての財産を遺贈したいと思っても、遺言者の配偶者・子供・父母には最低限の遺産を受け取ることができる権利があるので、その通りにはなりません。

もし、遺留分を侵害する内容が記載されていると、その部分は無効になる上、相続人同士の争いを生んでしまうので十分に配慮するべきです。

(2)養子縁組など子供の認知以外に関すること

子供の認知以外の身分行為に関しての記載をしても無効です。

例えば、養子縁組に関することや配偶者との婚姻関係の解消等をを記載しても、効力を持ちません。

(3)付言事項

付言事項とは、法的効力を持たない事柄について遺言書で付言する事項です。

例えば

- 相続分指定の理由

- 葬儀内容の指定

- 医療への臓器提供

などがあります。

付言事項は遺言書としては効力がなく、法的な拘束力もないので従う必要はありません。

しかし、故人の思いとしては相続人に伝わるので、付言事項の内容をできるだけ実行しようとする動きが生まれるでしょう。

付言事項を書くかどうかは遺言者の自由ですが、自身の思いを残された家族に明確に伝えられるので、利用価値のあるものと言えるでしょう。

遺言と異なる遺産分割はできるのか

遺言書がある場合、原則として相続ではその内容に従うこととなります。

ただし、相続人全員の合意(遺贈が指定されている場合は受遺者の合意も必要)があれば、遺言書で記載された内容と異なる遺産分割をしても構いません。

遺言の利害関係人全員が遺言内容と異なる遺産分割を希望するのであれば、これを認めることで利害関係人の利益となるからです。

遺産分割協議が既に完了しており、後から遺言書が見つかった場合でも、相続人全員が合意するなら、遺産分割協議で決めた内容通りに財産を取得しても良いのです。

ただし、以下のケースでは、相続人全員の合意があっても遺言内容と異なる遺産分割ができないので注意しましょう。

- 遺言内容に遺産分割協議の禁止が指定されている

- 遺言執行者が指名されており、その遺言執行者の同意が得られない

勝手に開けてしまった遺言書は有効か

発見された遺言書は勝手に開けてはいけない決まりがあります。

民法では「封印のある遺言書は、家庭裁判所において相続人又はその代理人の立会いがなければ、開封することができない。」と規定されており、勝手に開けてしまうと5万円以下の過料に処せられるおそれがあります。

遺言書は偽造防止などの目的で検認手続きをしなければなりません。

検認とは、他の相続人に対して遺言の存在とその記載内容を知らせることに加え、遺言書の形状、加除訂正、日付、署名、押印など、遺言書の内容を明確にして偽造や変造を防止するための手続きです。

公正証書遺言以外の自筆証書遺言・秘密証書遺言は、遺言者の死後、遺言書を家庭裁判所に提出して検認が必要です。(自筆証書遺言でも法務局の保管制度を活用すれば、検認は不要です。)

では、開けてしまった遺言書は無効かというと、そうではありません。

開封してしまった場合でも、その遺言書は有効ですし、開けた方も相続人の資格を失うことはありません。

ただし、検認を受けなければ、相続手続きにおいて遺言書は使用できないので、遺言書の発見者および保管者は早期に裁判所に申し立てを行い、検認手続きを進める必要があります。

まとめ

遺言書も様々な効力を持っていますが、指定できる事項は決まっています。

また効力の及ばない範囲もあるので、よくよく注意して作成してください。

なお、遺言書はいくつかの種類があり、各形式のルールに従って作らないと無効になってしまいます。

手間をかけて作成した遺言書も無効になると、効力を持ちません。よって、確実に有効となる遺言書を作成する場合、相続専門の税理士にご相談ください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続が発生したときには、遺言がない場合は遺産分割協議を行なって、誰がどの財産を引き継ぐのかを話し合います。しかし、分割内容を話し合うにも、「どの財産がどれだけあるのか」を明らかにしなければなりません。

また、相続税は相続財産全体にかかってきますから、税額計算をして申告と納付を行うためにも、財産を調べる必要があります。

申告にも期限があるので、調査が遅れると期限に間に合わずに追徴課税を受ける怖れもあります。よって、相続開始からできる限り早期に相続財産の調査をすることが大切です。

財産調査の重要性

(1)相続放棄 相続が開始した場合、相続人は単純承認、限定承認、相続放棄のいずれかを選択することになります。

単純承認とは、被相続人(亡くなられた方)の現金や預貯金、不動産やローンなど、資産と負債も含めてすべての財産を引き継ぐことです。

限定承認とは、相続財産の範囲内で相続債務も受け継ぐことです。例えば、相続財産が、1,000万円の土地と、1,500万円の借金だった場合、債権者に土地と同額の1,000万円を支払えば、土地を引き継ぐことができます。

相続放棄とは相続権を手放す行為なので、被相続人のプラスの財産もマイナスの財産も含めて一切引き継ぎません。

なお、限定承認と相続放棄は自己のために相続開始を知ったときから3ヶ月以内(熟慮期間内)に家庭裁判所に申述すしなければならないと定められています。そのため、選択をするために、相続財産の内容を明らかにする必要があるのです。

早期に正確な相続財産調査を行わないと、相続放棄をすべきなのか単純承認をすべきなのか、正しい判断を行えなくなります。

(2)相続税申告 相続税の申告には正確な税額が計算が必要です。そのため、遺産の全容を明らかにした上で、不動産や株式などの財産を正しく評価しなければなりません。

不動産や株式の相続税評価方法はそれぞれ決まっています。

不動産については、土地には路線価方式や倍率方式が採用され、建物には固定資産税が評価の基準となります。

★参考記事:相続によって取得した建物の評価方法 株式は上場株式の場合は相続開始日の終値(おわりね)を基準に評価額を算出します。非上々株式の場合、市場価格が存在しないので、評価は少し複雑になります。

何が言いたいかというと、預貯金と違ってこれらの評価には時間も手間もかかるので、早い段階で遺産内容がわかっていないと、相続税申告が遅れてしまうということです。

相続税申告期限は、相続の開始があったことを知った日の翌日から10ヶ月以内です。もし、期限を過ぎてしまうと、加算税などのペナルティーが課せられます。

そのため、早めに財産調査を行うことがとても大切なのです。

預貯金の探し方

預貯金の調査ではまず、被相続人がどの銀行を利用していたかを調べます。

同じ銀行の場合、全ての支店にある故人の口座を調べてもらえますから、まずは亡くなった方が利用していた金融機関を特定します。

通帳、キャッシュカード、金融機関からの被相続人宛の郵便物などから金融機関を特定し、残高証明等を発行してもらいましょう。(通帳がなくても、紛失しているケースがあります。取引の可能性が少しでもあるなら、その金融機関は対象に含めましょう。)

金融機関がわかったら、残高証明書の発行をしましょう。手続きには、被相続人の死亡や請求者(相続人)との関係を示す書類(戸籍や除籍謄本など)が必要です。

金融機関によって必要書類は異なるので、事前確認を行なった方が良いでしょう。

なお、自分でやるのも良いですが、面倒だという場合は専門家への依頼をお勧めします。専門家に代行させた方が、慣れている分手続きがスムーズに進むからです。

不動産の探し方

(1)納税通知書で確認 土地や建物を持っている場合、「固定資産税」や「都市計画税」といった税金がかかります。

これらの税金の課税対象になっている場合、毎年4月~6月初旬ごろに「納税通知書」が送付されるので、そこに記載されている情報から相続不動産を確認すると良いでしょう。

私道など納税通知書に記載されない不動産の場合は、権利証や登記識別情報通知を探しましょう。どちらの資料も法務局が発行している書類で、大抵は所有者の自宅に保管されています。

(2)名寄帳の写しで確認 名寄帳(なよせちょう)とは、市区町村が管理している課税台帳です。被相続人が該当地区で不動産を所有していた場合は、その情報が記載されています。

よって、相続不動産の市区町村がわかっている場合は、該当地区の市町村役場で、「名寄帳」の写しを請求すると良いでしょう。

なお、名寄帳には、私道といった非課税不動産が記載されている他、要望を出せば共有名義での名寄帳も出してもらえるので便利です。(共有名義で所有していた不動産でも被相続人の持分は遺産となります。)

名寄帳を取得したら、役場にて「固定資産評価証明書」も請求します。固定資産評価証明書は、不動産の価値の目安を記したものです。不動産の名義変更(相続登記)の際に添付する書類でもあるので、取得しておきましょう。

(3)法務局で登記簿謄本(登記事項証明書)を取得する 登記簿謄本には、不動産所有者の名前と住所、取得理由や年月日が記載されています。

そのため、登記簿謄本に被相続人の名前と住所が載っていれば、それをもって所有者であると判断できます。(権利証だけでは、被相続人がその対象不動産を既に売却しているといったケースもあり、所有とは限らないので注意です。)

各方法で不動産の「地番」や「家屋番号」などを特定できたら、法務局で登記簿謄本を取得し、被相続人の所有の有無を明らかにしましょう。

株式の調査方法

(1)上場株式 株式などの有価証券も相続財産になります。

被相続人が株式取引に利用していた証券会社がわかる場合、その証券会社に問い合わせをすれば、相続財産となる上場株式を確認できます。

相続人であることの証明資料(戸籍謄本等)や身分証明書などの必要書類を送付し、「残高証明書」の開示を、証券会社に請求します。上場株式であれば市場取引価格がわかるので、「被相続人の死亡日現在」の残高を開示してもらえます。

証券会社が不明な場合は、被相続人の遺品から郵便物(取引残高報告書)がないか探しましょう。また、預貯金口座に取引明細がないかもチェックしましょう。

証券会社ではなく信託銀行から株式に関する書類が届いている場合には、その信託銀行が被相続人の株式を管理している可能性がありますので、こちらも問い合わせを行います。

(2)非上場株式 非上場株式の場合、上場株式とは違って証券会社が管理をしておらず、探すのに手間がかかります。

非上場株式でも株券が発行されている場合がありますので、遺品を探しましょう。株券が発行されていない場合でも、「株主名簿記載事項証明書」という、株主の名前と持っている株式の数が記載された書類が発行されている場合がありますので、書類がないか確認してください。

また、他の株主から株式を買い取る場合には、株式譲渡契約書という、株式の売買のための契約書を結ぶのが一般的ですので、株式を引き受けるための契約書や申込書などがないかも併せてチェックします。

美術品や車などの動産の探し方

美術品や車は被相続人の自宅にある場合がほとんどですが、貸金庫等に保管されている場合もあります。貸金庫の存在が確認された場合は、調査を漏らさないよう注意しましょう。

他にも貴金属なども相続財産になります。価値の高いものはリスト化しておき、専門の業者に鑑定を依頼しましょう。

債務などのマイナス財産の探し方

借金などのマイナス財産の調査も必須です。マイナス財産の大きさは、相続放棄や限定承認を判断する指標になるからです。

被相続人の自宅に金融機関からの督促状や返済の明細書、消費者金融のキャッシュカードがないか確認します。

また、各信用情報機関(CIC・JICC・JBA)に対して、被相続人の信用情報の情報開示を求めて、過去のローンやキャッシングの契約等を把握する方法もあります。

まとめ

相続放棄をするかどうかの判断も相続税申告をするにも、遺産の全容を明らかにした上で、財産評価が大事です。よって、財産調査は最初のスタートであり、とても重要な事項です。

相続財産の調査は、ご自身でも行えますが、多くの手続が必要となるので時間も手間もかかります。「葬儀の準備や仕事で中々時間が取れない」・「正確な調査ができるか不安」という方は、専門家に任せた方が良いでしょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続と言えば、「被相続人の財産を法定相続人である配偶者や子供等が引き継ぐもの」とイメージしがち。

しかしながら、諸々の事情によっては相続人が財産を取得しないケースもあります。

相続をしないパターンとしては、相続権を手放す「相続放棄」がありますが、この他にも財産を受け取れないパターンとして「相続廃除」と「相続欠格」の二つがあります。

相続放棄は財産を取得しないことを相続人が選択しますが、相続廃除と相続欠格については、被相続人や他の相続人が問題のある相続人の資格を剥奪するため、大きな違いがあります。

相続廃除とは

(1)概要

相続廃除とは、 推定相続人が被相続人へ虐待や重大な侮辱を加えるなど、著しい非行をした場合に、相続権を剥奪する制度です。

家庭裁判所へ請求し、申し立てが認められれば相続人の資格は失われます。遺留分(最低限の財産を取得する権利)も当然ありません。

なお、失う資格は廃除された相続に関する権利のみです。

例えば、父親の相続についての廃除が決定しても、母親の相続については相続権はそのままです。

(2)廃除の対象

相続廃除は、遺留分権を持つ推定相続人が対象の制度です。

具体的には被相続人の配偶者や子供(孫)・父母(祖父母)のうち推定相続人となる方が対象です。(被相続人の兄弟姉妹は遺留分権がないので、対象ではありません。)

なお、推定相続人とは、被相続人が亡くなって相続が始まった時に、相続人になる予定の方を指します。

例えば、ある方の家族構成が、配偶者A、息子B、弟のCがいる場合、将来的に相続が始まった際に相続人となるのは配偶者A、息子Bなので、その二人が推定相続人となります。

元々、遺留分権を持たない兄弟姉妹や推定相続人の配偶者などは対象ではありません。

また、 廃除は本人のみに影響するので、廃除された方に子供や孫がいる場合、その代襲相続権には影響がありません。

(3)廃除が成立する要件

民法892条では遺留分を持つ相続人が被相続人に対して下記の行為を行った時に相続権を剥奪できるとされています。

- 被相続人に対して虐待をしたとき

- 被相続人に重大な侮辱を加えたとき

- その他の著しい非行があったとき

注意したいのは、 これらの行為があっただけでは廃除は成立しない点です。

裁判所は「相続人の非行があったという事実」に加えて、それが「どのレベルのものなのか」を考慮します。

推定相続人の非行が顕著な場合には廃除が成立しますが、軽度の場合は認められにくいのが実態のようです。

(4)手続き

相続人廃除の方法は、被相続人が行います。

- 被相続人が生存中に自分で家庭裁判所へ請求する

- 被相続人が遺言を作成し、遺言執行者が家庭裁判所へ請求する

手続きは上記のように被相続人が存命中に行う「生前廃除」か、自身の死後に遺言執行者に請求をしてもらう「遺言廃除」があります。

いずれの場合も被相続人の意思のもとに行われます。よって、相続人が他の相続人を廃除するようなことはできないのです。

(5)取り消し

相続廃除は請求が家庭裁判所に受理された後であっても、取り消すことができます。

相続人廃除は、侮辱や虐待などの非行をした推定相続人の相続権を奪う制度でありますが、申立人(被相続人)の意思が変われば問題ありません。

つまり、相手を許す気持ちになれば、相続人の廃除取り消しは成立します。

相続人廃除を取り消しを行う場合は、家庭裁判所に対して、「相続人廃除の審判の取消し」を申し立てます。

取り消しは通常の廃除の手続きと同様に、生前でも遺言でも行えます。

相続欠格とは

(1)概要

被相続人の親族はその関係性によって優先順位が決まっており、順位に従って法定相続人の資格が与えられます。

しかし、 一定の事由に該当する場合、法定相続人となっていても、その方は相続人としての資格を剥奪されてしまいます。これは「相続欠格」といいます。

相続欠格になれば、遺産分割協議にも参加できませんし、一定の財産を得る遺留分権も失います。

また、遺言による「遺贈」でも財産を取得することができません。

(2)相続欠格事由

相続欠格に該当するかどうかは「相続欠格事由」に当てはまるかで判断します。

相続欠格事由とは相続の秩序を乱すような行為で、以下のようなものになります。

- 故意に被相続人や他の相続人を死亡させる、または死亡させようとして刑に処せられた

- 被相続人が殺害された事実を知りながら、告訴、告発をしなかった(ただし、まだ子供で弁別がない場合や、殺害者が自身の配偶者や直系血族であった場合を除く)

- 被相続人に対し詐欺や強迫を行い、遺言の作成・撤回・取消し・変更等を妨げた

- 詐欺や強迫によって、被相続人に相続に関する遺言を作成・撤回・取消し・変更させた

- 相続に関する被相続人の遺言書について偽造・変造・破棄・隠匿を行った

これらの事由に該当すれば、民法で定められている通り「当然に」相続人となることができないため、あらゆる権利を失います。

ただし、失うのは特定の被相続人との関係における相続権であり、他の相続における相続資格は失いません。

(3)手続き

相続欠格は前述した欠格事由に該当する事実があれば、直ちに相続権を失います。

何らかの手続きが必要となるわけではありません。

遺産分割協議でも、相続欠格者は相続人ではないので、相続欠格者を外して協議が行われます。

ただし、相続を原因として不動産の名義を変更するときには、相続欠格者であることの証明書を提出しないと法務局が、登記を受け付けてくれません。

そのため、相続登記をする際に「相続欠格事由に該当することの証明書」を提出することが必要です。

(4)取り消しはできない

相続欠格者は欠格事由に該当すれば成立するので、取り消しはできません。

ただし、死亡保険金や死亡退職金は受け取ることができるので、被相続人が相続欠格者を受取人に指定していれば、その分の財産を受け取ることは可能です。

相続廃除と相続欠格との違い

(1)被相続人の意思

大きな違いは被相続人の意思の有無です。

相続欠格は欠格事由に該当すれば、被相続人の意思に関わらず、相続権を失います。

対して、相続廃除は、「この相続人に相続をさせたくない」という希望のもとに被相続人もしくは遺言執行者によって手続きが行われます。

被相続人が対象者を許せば、取り消しが可能な点も相続廃除の特徴です。

(2)遺贈

相続廃除された方は、遺言での遺贈では財産を受け取れます。

ですが、欠格者は遺贈すら受けることも許されません。

(3)対象

相続廃除の対象は遺留分を有する推定相続人のみになります。

ですので、遺留分が認められていない兄弟姉妹には、相続廃除が出来ません。

対して、相続欠格では、欠格事由に該当する相続人全てが対象です。

税法上の扱い

相続税の各控除額では、法定相続人の人数が計算式に含まれているため、人数によって相続税額が変わってきます。

- 相続税の基礎控除額=3,000万円+(600万円×相続人の人数)

- 死亡保険金の非課税枠=500万円×相続人の人数

- 死亡退職金の非課税枠=500万円×相続人の人数

「相続欠格」「相続廃除」はいなかったものとして扱われるので、法定相続人としてカウントされません。

そのため、基礎控除額や非課税枠には影響はないのです。

この背景には、被相続人の意思などで基礎控除額や非課税枠の金額などが左右されることは課税の公平の観点から、望ましくないという考えがあります。

なお「相続放棄」については、その相続放棄がなかったものとして扱われるので、法定相続人としてカウントされます。

この点はしっかり覚えておきましょう。

まとめ

相続廃除や相続欠格について、その特徴や違いについてご説明いたしました。

どちらも税法上の取り扱いは相続放棄と異なりますので、相続税計算の際は注意してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

公正証書遺言とは、公証役場で作成される遺言書です。

公証役場とは、公正証書の作成、私文書の認証、確定日付の付与等を行う役場であり、法務局が管轄しています。

全国約300箇所に設置されています。

遺言書の作成方法は、公証役場の公証人が遺言者から遺言内容を聞き取り、代理で書面に書き起こします。

公証人が作成するため、作成不備は起きません。また、原本も公証役場に保管されるので、紛失や偽造のリスクは無くなります。

また、状況によっては公証人が病院や自宅へ出張してくれるため、高齢や入院中の方でも利用しやすくなっています。

メリットをまとめると以下の通りです。

- 公証人が作成するので不備が起きにくい

- 紛失や、偽造されるリスクがなく、遺族にも発見されやすい

- 検認不要

- 病院や自宅へ出張してくれる

ただし、以下のデメリットがあることも覚えておきましょう。

- 原案の打ち合わせ等で作成の手間がかかること

- 作成費用がかかること

- 二人以上の証人が必要

公正証書遺言には自筆証書遺言ほどのお手軽さはありません。

しかし、作成や保管の面で優れているのが特徴です。

(3)秘密証書遺言

遺言内容を秘密にしたい場合に利用されます。

本人が遺言書を作成した後、公証人と二人以上の立ち合いで完成します。

遺言書を作成した記録は公証役場に残りますが、遺言書自体の管理は遺言者が行います。

遺言書内容は作成者本人の秘密にできますが、内容不備になるリスクや紛失のリスクがあります。

また証人を用意しなければならない等、手間もかかります。

実務上はほとんど利用されていません。

特別方式遺言とは

特別方式遺言とは事情により普通方式が作成不可な際に認められる遺言書です。

よって、後に普通方式が作成可能になった場合は、効力が失われます。

(具体的には平常時に戻ってから6ヶ月後に無効となります。)

特別方式遺言はあくまで緊急時の特別措置です。

(1)危急時遺言

遺言者に死の危険が迫っている際に作成可能なものです。

状況によって「一般危急時遺言」と「難船危急時遺言」に作成方法が分かれます。

一般危急時遺言は以下の特徴があります。

- 病気や怪我等で死の危険が迫っている場合に作成できる

- 利害関係のない三人の証人による立会いで作成する

- 証人による代筆も可能

- 証人の署名と押印が必要

- 作成した後は、20日以内に家庭裁判所で確認手続きをする

利害関係のない証人とは、相続とは関係ない人=推定相続人に該当しない人です。

難船危急時遺言には以下の特徴があります。

- 船や飛行機の搭乗中に危機が迫った場合に作成可

- 利害関係のない証人二人の立会いで作成

- 代筆も可能

- 証人の署名と押印が必要

- 家庭裁判所で確認手続きをする(日数の決まりなし)

状況が局所的であることや、船や飛行機に搭乗している中で証人を二人も集めるのはハードルが高いため、作成される頻度は低いです。

(2)隔絶地遺言

交通が遮断されていたり、陸地から遠く離れている場所にいる場合に作成可能です。

危急時遺言と違って、死の危険が迫っている状況では無いので代筆は認められていません。

「一般隔絶地遺言」と「船舶隔絶地遺言」の二種類があります。

一般隔絶地遺言の特徴は以下です。

- 刑務所に服役していたり、伝染病で隔離されている人が作成可能

- 地震や台風等の被災者も対象

- 警察官一名と証人一名の立会で作成される

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

船舶隔絶地遺言の特徴は以下の通りです。

- マグロ漁船等航海中の船で仕事をしていて、長期間陸地にいない場合に作成できる

- 船長や事務員一名と証人二名以上の立会で作成

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

遺言書の選択で考慮するべき事項

(1)検認の有無

遺言書の検認とは、相続人に遺言書の存在と記載内容を知らせること、内容を明らかにして偽造や変造を防ぐ手続きです。遺言書の内容とは、形、加除訂正の状態、日付、署名等です。

相続開始後に、遺言書が見つかった場合は、この検認手続きが必要になります。

検認前に遺言書を遺族が開封してしまうと無効にはなりませんが、開封した方が偽造や変造を疑われるリスクが出てしまいます。また、5万円以下の過料も科される可能性もあるので要注意です。

普通方式遺言の中で自筆証書遺言と秘密証書遺言は検認が必要です。

公正証書遺言については原本が公証役場内に保管されており、作成も公証人が行うため、書類不備や偽造・改ざんの恐れがなく、検認が不要となっています。また、自筆証書遺言でも法務局の保管制度を利用した場合は検認が不要となります。

検認が不要となれば、遺族の相続手続きによる負担が減ることとなるので、検認の有無は考慮にいれて良いでしょう。

(2)保管方法

遺言の保管方法については、法律に定めがありません。遺言者判断で、自由に遺言書を保管できます。(遺言執行者に預けておくことも可能です。)

ただし、相続が起きたときにその遺言書が遺族によって直ちに発見され、遺言執行者によって速やかに遺言内容が実現されるようにしておかなければなりません。発見が遅れれば、相続手続きもスムーズに行かなくなるからです。

相続の起きた時期から大分遅れて遺言書が見つかった場合、相続人の間で面倒な手続きが生じることもあります。(遺産分割が済んでしまった状態で発見されれば、分割をやり直すことになります。)

(3)作成不備となるリスク

遺言書は各様式のルールに従って作成しなければなりません。従っていない場合は、形式上の不備により遺言自体が無効となってしまう可能性があります。

特に、自分自身で作成する自筆証書遺言と秘密証書遺言は作成不備が起きやすいのです。

例えば、自筆証書遺言では以下のような不備がよくあります。

- 日付、氏名、押印のいずれか一つが欠けている

- パソコンで作成されている

- 修正や変更の方法に誤りがある

これらの不備はお一人で作成されている場合、どうしても気付きにくくなります。その意味でも、証人が遺言の中身を確認しない秘密証書遺言も不備になる可能性が高いのです。

せっかく作成した遺言書が無効となってしまう事態は避けたいところ。

よって、作成不備のリスクがない公正証書遺言、もしくは自筆証書遺言の場合は保管制度を利用しましょう。保管制度では、担当官が形式不備をチェックしてくれます。

まとめ

遺言書には多くの種類があります。大体の場合は普通方式の3つの形式から遺言作成方法を選択することになりますが、メリットとデメリットを把握した上で、最適な形式を選びましょう。

作成が不安であったり、どの形式を選んで良いかわからない場合は、専門家に相談してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続財産の総額次第では 相続税 が発生します。

相続税を支払う方法には、「分割された相続財産から支払う」方法や、「相続人自身の所有財産から支払う」といった方法があります。

ただし、以下のような状況では、相続税が支払えなくなる可能性もあります。

- 相続財産に不動産の割合が多く、相続税を支払うだけの現金がない

- 相続人に資力がない

相続税が課税される財産は現金だけでなく、土地や建物といった不動産、自動車などの動産も該当します。

特に不動産は早急な換金が難しいため、相続財産の中に占める割合が大きいと「高額の相続税が生じるにも関わらず相続税を支払えない」という事態を招きやすいでしょう。

しかし、悲観することはありません。

相続税を支払えない状況に陥っても、救済措置となる制度が用意されているからです。

このコラムでは相続税が支払えなくなった場合の対処法をいくつかご紹介いたします。

相続税を支払わないことで起こるリスク

(1)延滞税が課せられる

相続税を期限内に支払わないと、「延滞税」というペナルティーが発生します。

税金には法定納期限というものがあります。各税法で本来納付すべき期限までに税金を支払っていない場合には、日数に応じて利息に相当する延滞税が課せられます。

相続税の法定納期限は相続税の法定申告期限と同じく「相続開始を知った日(死亡日)の翌日から10ヶ月」です。

この期限を過ぎれば、1日ごとに延滞税が加算されていくことになります。

なお、延滞税の税率は納期限の翌日から2ヶ月を経過する日までと2か月を経過した日以降で以下のように変わります。

納付期限の翌日から2ヶ月間の延滞で課せられる利息…2.5%

納付期限の翌日から2ヶ月を経過した日以降の延滞で課せられる利息…8.8%

※令和3年1月1日~令和3年12月31日中に適用される割合。

2ヶ月を超えれば、より高い税金を支払うことになります。

(2)加算税が課せられる

期限までに申告も行っていなかった場合や、申告内容が少額だった場合は、延滞税に加えて加算税も負担しなければなりません。

無申告加算税…正当な理由なく、期限までに申告・納税を行わなかった場合に課税されます。本来の税額の50万円までは15%、50万円を超える部分に20%が課税されますが、税務署の指摘前に、自主的に申告と納付を行うと5%に税率が軽減されます。

過少申告加算税…申告書に記載された納税額が過少であった場合に課税されます。追加税額の10%が課税されますが、この金額が期限内申告税額と50万円のどちらか多い方の金額を超える部分については、15%が課税されます。税務調査を受ける前に自主的に申告をした場合は、50万円までは5%、50万円を超える部分に10%の課税となります。

なお、故意に申告しなかったり財産を隠しているなどの悪質なケースでは、さらに高額な重加算税がかけられる可能性もあります。

(3)財産の差し押さえも

相続税を支払わずに、滞納し続けていると、国税庁に財産を差し押さえられる怖れがあります。

差し押さえられるのは不動産が多いですが、自動車や骨董品などの動産の場合もあります。

さらに税務当局が納税が不可能と判断した場合には、他の相続人に税金が負担させられることになります。

同じ被相続人から相続した遺産の相続税については、「連帯納付義務」といって相続人全員で納付義務が生じるからです。

したがって、相続税が支払えなくなると、他の相続人にも迷惑をかけることになります。

相続税が支払えない場合の対策①延納

相続税を現金一括で期日までに払えない場合、最長で20年の期間にわたり分割で払うことができる「延納」という制度があります。

同制度は申告期限内に申請をする必要があり、申請が認められれば、延納制度を利用できます。

ただし、相続人自身に相続税を支払える資力があると判断された場合、利用はできません。

延納制度の利用には以下の条件をすべて満たします。

- 相続税額が10万円を超えている

- 現金一括納付が困難である正当な理由があり、困難とする範囲内の金額である

- 申告期限までに「延納申請書」及び「担保提供関係書類」を提出する

- 延納税額、および利子税額に相当する担保を提供する (ただし、延納税額が 100 万円以下で、延納期間が 3年以下の場合はその必要はない)

担保として認められるものは以下の通りです。

- 国債、地方債

- 社債、その他有価証券で税務署長が確実と認めるもの

- 土地、建物

- 税務署長が確実と認める保証人の保証

延納制度の利点は相続税を少しずつ納付できる為、支払い負担が軽減される点です。

また、相続税の支払いのために、ほかの財産を売却しなくて良いことも大きなメリットといえます。

しかし、延納をしている期間は、利息としての利子税がプラスされるので、結果的に本来支払うべき相続税よりも高い金額を納付しなければなりません。

また、制度利用には担保の提供が求められますが、担保として認められるかどうかのハードルも高く、そこが難関といえます。

相続税が支払えない場合の対策②物納

延納制度で支払い困難となった場合は、「物納」という選択もあります。

物納制度とは、相続税を相続財産の不動産や株などで納める方法です。

物納が認められるのは相続人が元来所有していた財産ではなく、相続財産に限ります。

物納の利用には、以下の条件全てを満たす必要があります。

- 延納による金銭納付が困難であること

- 物納に充てる財産を申請すること

- 申告期限(10ヶ月以内)までに「物納申請書」を提出すること

物納が利用できるのは、現金納付や延納制度でも納付困難な場合のみです。

審査が厳格な為、利用する条件は非常に厳しいものと言えます。

物納のメリットは、納税資金を用意できなくても、不動産や株など相続財産そのものを納めることができるという点です。

デメリットとしては、物納に充てられる財産の種類や優先順位は決まっており、ご自身の都合で選ぶことができません。

なお、買い手がつかないような不動産だと、物納が認められません。

また、物納する財産は、相続税を計算する評価額ベースで価値が決まるので、市場価値より安い評価にされてしまいます。

相続税が支払えない場合の対策③不動産等の現金化

相続財産に現金や預貯金がなくとも、資産価値が高いものがある場合は、ご自身で売却して現金化し、そのお金で相続税を支払うという方法もあります。

不動産については自身で売却する方が、物納を行うよりも断然お得です。

しかし、すぐに売れない場合は、期限までに納付金を準備できなくなる可能性があったり、想定よりも安くなってしまい、金額が確保できない場合もあります。

不動産を売却する為には、登記の手続きなどに要する時間などを含め、申告期限内に売却が完了できるかどうか慎重に判断する必要があります。

なお、売却して利益が生じると、譲渡所得税がかかることもデメリットです。

相続税が支払えない場合の対策④金融機関から借り入れ

金融機関のローン等を利用して相続税を支払う方法もあります。

資金の借り入れがうまくいけば、期限までに相続税の支払いができますし、手放したくない不動産や財産を売らずに済みます。

ただし、お金の借り入れをする為、利息がかかってしまいます。

条件次第ではかなり高利になる場合もあるので、注意しましょう。

まとめ

相続税が支払えない場合の対策をいくつかご説明いたしましたが、いかがだったでしょうか。

今回ご紹介した対処法の他にも、有効な方法がありますが、それは相続専門の税理士に相談することです。

税理士の役目はいかに税金を抑えるかです。

そのため、相続開始前や開始時に相続税に強い税理士に依頼しておけば、本来の税額よりも大幅に減額できる可能性もあるのです。

また、相続税に強い税理士の場合、ここで述べてきた対処法にも詳しいため、各相続の状況に合わせて最良の選択をアドバイスすることができるでしょう。

どの方法がベストであるかは、ご自身のおかれている状況によって変わります。

対応に迷われている場合は、早急にご相談されることをお勧めいたします。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

遺言書は故人の意思を相続に反映するための書類であり、強い効力を持っています。

遺産分割の割合の指定の他、法定相続人以外の方に相続財産を渡す遺贈、戸籍上親子関係ではない子供の認知など、いくつかの事項に対して指定が可能です。

具体的には法的な効力がある項目は、大きく分けて以下の三つになります。

- 身分に関すること…子供の認知や未成年者の後見人・後見監督人の指定

- 財産処分に関すること…遺贈、財産の寄付、信託の設定

- 相続に関する項目…相続分の決定、遺産分割の方法の指定、相続人の廃除など

逆に言えば、上記以外の事項は指定できません。

効力の及ばない範囲のことを遺言書に書いてもその部分は無効となります。

このページでは遺言書に指定できる事項について詳しくご紹介いたします。是非、ご自身やご家族の遺言書作成に役立ててください。

遺言書の効力発生時期

遺言書の効力が生じるのは、原則として遺言者が亡くなった時です。

ただし、例外として、遺言に停止条件が書かれていた場合は、その条件が遺言者の死亡後に成就された時から遺言の効力が発生します。

遺言書に条件を定めて、その条件が成就した際に財産を渡すことを「停止条件付遺贈」といいます。

例えば遺言書に「孫が結婚すれば財産を渡す」と書けば、お孫さんは婚姻をした時に遺贈を受けられるようになります。

遺言書で指定可能な事項

(1)相続財産の配分指定

各相続人の財産取得分は、遺言者が自由に決めて構いません。

民法では「法定相続分」と言って相続人の順位や組み合わせによって、割合が決まっていますが、これと異なる配分率を指定できます。子供に多く財産を取得させるようなことでも大丈夫です。

しかし、遺留分を侵害するような配分はできません。

遺留分とは、法定相続人が最低限の財産を取得できる権利です。例えば、配偶者に1円も渡さないような配分指定をしても、無効となります。

強い効力を持つ遺言書であっても、遺留分は相続人の権利として保障されます。

(2)遺産分割方法と分割禁止の指定

遺産分割方法には以下の三つがあります。

- 現物分割…個々の遺産をそのまま分割すること。例えば「自宅は妻に、預金は子供に」といった分け方が該当します。遺産をそのまま残せるというメリットがある反面、公平に分けるのが難しいデメリットがあります。

- 代償分割…特定の相続人が、特定の財産を相続する代わりに、他の相続人に金銭などを支払う方法。例としては「妻が自宅を取得して子供には500万円支払う」という分け方です。支払う側に資力がないと成立しません。

- 換価分割…財産を売却してお金に代えた上で、その金銭を分ける方法です。公平性がありますが、現物を処分する手間がかかってしまいます。

上記の遺産分割の方法を指定したり、遺言執行者に財産分割を任せることもできます。

なお、遺産分割自体を禁止することもできます。期間は相続開始から五年以下です。

(3)遺贈の決定

遺贈とは法定相続人以外の方に相続財産を渡すことです。

例えば、被相続人の友人や介護をしてくれた子供の妻などに財産を渡しても構いません。

ただし、遺贈によって遺留分を侵害しないように注意が必要です。

相続でのトラブルに発展しないよう、生前のうちから説明を行うなどしておきましょう。

(4)子供の認知

戸籍上で婚姻関係のない方との間にできた子供の認知を遺言書で行うことができます。

認知を行えば、その子供は法定相続人となり、相続に参加することができます。

なお、遺言書によって子どもの認知が行われれば、遺言執行者は就任から10日以内に認知の届け出を行う義務があります。

(5)相続廃除等に関する事項

相続廃除とは、特定の推定相続人が被相続人に対して虐待や重大な侮辱を行なっていた場合に、相続人資格を剥奪できる制度です。

廃除は遺言執行者が家庭裁判所に「推定相続人廃除審判申立て」を行い、これが受理されれば確定となります。

廃除が成立すれば、該当者は相続関係から除外され、財産を受け取れません。

(6)後見人・後見監督人の指定

未成年者が相続手続きを行うには、代理人を立てる必要があります。

そのため、遺言書で後見人を指定し、該当相続人の手続きを任せることができます。

(7)遺言執行者の指定

遺言内容をスムーズに実行するために、遺言執行者を指名し、手続きを委託することができます。

(8)相続人相互の担保責任の指定

取得財産が他人のものであったり、欠陥があった場合、他の相続人は担保責任を負います。

遺言者は、この担保責任の負担者の指定や負担の割合を決めることができます。

遺言書の効力が及ばないこと

(1)遺留分の侵害

先述したように、民法では、相続人の最低限の権利を保証しています。

これを「遺留分」と言い、遺言によっても侵害することができないことになっています。

例えば、法定相続人以外の方にすべての財産を遺贈したいと思っても、遺言者の配偶者・子供・父母には最低限の遺産を受け取ることができる権利があるので、その通りにはなりません。

もし、遺留分を侵害する内容が記載されていると、その部分は無効になる上、相続人同士の争いを生んでしまうので十分に配慮するべきです。

(2)養子縁組など子供の認知以外に関すること

子供の認知以外の身分行為に関しての記載をしても無効です。

例えば、養子縁組に関することや配偶者との婚姻関係の解消等をを記載しても、効力を持ちません。

(3)付言事項

付言事項とは、法的効力を持たない事柄について遺言書で付言する事項です。

例えば

- 相続分指定の理由

- 葬儀内容の指定

- 医療への臓器提供

などがあります。

付言事項は遺言書としては効力がなく、法的な拘束力もないので従う必要はありません。

しかし、故人の思いとしては相続人に伝わるので、付言事項の内容をできるだけ実行しようとする動きが生まれるでしょう。

付言事項を書くかどうかは遺言者の自由ですが、自身の思いを残された家族に明確に伝えられるので、利用価値のあるものと言えるでしょう。

遺言と異なる遺産分割はできるのか

遺言書がある場合、原則として相続ではその内容に従うこととなります。

ただし、相続人全員の合意(遺贈が指定されている場合は受遺者の合意も必要)があれば、遺言書で記載された内容と異なる遺産分割をしても構いません。

遺言の利害関係人全員が遺言内容と異なる遺産分割を希望するのであれば、これを認めることで利害関係人の利益となるからです。

遺産分割協議が既に完了しており、後から遺言書が見つかった場合でも、相続人全員が合意するなら、遺産分割協議で決めた内容通りに財産を取得しても良いのです。

ただし、以下のケースでは、相続人全員の合意があっても遺言内容と異なる遺産分割ができないので注意しましょう。

- 遺言内容に遺産分割協議の禁止が指定されている

- 遺言執行者が指名されており、その遺言執行者の同意が得られない

勝手に開けてしまった遺言書は有効か

発見された遺言書は勝手に開けてはいけない決まりがあります。

民法では「封印のある遺言書は、家庭裁判所において相続人又はその代理人の立会いがなければ、開封することができない。」と規定されており、勝手に開けてしまうと5万円以下の過料に処せられるおそれがあります。

遺言書は偽造防止などの目的で検認手続きをしなければなりません。

検認とは、他の相続人に対して遺言の存在とその記載内容を知らせることに加え、遺言書の形状、加除訂正、日付、署名、押印など、遺言書の内容を明確にして偽造や変造を防止するための手続きです。

公正証書遺言以外の自筆証書遺言・秘密証書遺言は、遺言者の死後、遺言書を家庭裁判所に提出して検認が必要です。(自筆証書遺言でも法務局の保管制度を活用すれば、検認は不要です。)

では、開けてしまった遺言書は無効かというと、そうではありません。

開封してしまった場合でも、その遺言書は有効ですし、開けた方も相続人の資格を失うことはありません。

ただし、検認を受けなければ、相続手続きにおいて遺言書は使用できないので、遺言書の発見者および保管者は早期に裁判所に申し立てを行い、検認手続きを進める必要があります。

まとめ

遺言書も様々な効力を持っていますが、指定できる事項は決まっています。

また効力の及ばない範囲もあるので、よくよく注意して作成してください。

なお、遺言書はいくつかの種類があり、各形式のルールに従って作らないと無効になってしまいます。

手間をかけて作成した遺言書も無効になると、効力を持ちません。よって、確実に有効となる遺言書を作成する場合、相続専門の税理士にご相談ください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続が発生したときには、遺言がない場合は遺産分割協議を行なって、誰がどの財産を引き継ぐのかを話し合います。しかし、分割内容を話し合うにも、「どの財産がどれだけあるのか」を明らかにしなければなりません。

また、相続税は相続財産全体にかかってきますから、税額計算をして申告と納付を行うためにも、財産を調べる必要があります。

申告にも期限があるので、調査が遅れると期限に間に合わずに追徴課税を受ける怖れもあります。よって、相続開始からできる限り早期に相続財産の調査をすることが大切です。

財産調査の重要性

(1)相続放棄 相続が開始した場合、相続人は単純承認、限定承認、相続放棄のいずれかを選択することになります。

単純承認とは、被相続人(亡くなられた方)の現金や預貯金、不動産やローンなど、資産と負債も含めてすべての財産を引き継ぐことです。

限定承認とは、相続財産の範囲内で相続債務も受け継ぐことです。例えば、相続財産が、1,000万円の土地と、1,500万円の借金だった場合、債権者に土地と同額の1,000万円を支払えば、土地を引き継ぐことができます。

相続放棄とは相続権を手放す行為なので、被相続人のプラスの財産もマイナスの財産も含めて一切引き継ぎません。

なお、限定承認と相続放棄は自己のために相続開始を知ったときから3ヶ月以内(熟慮期間内)に家庭裁判所に申述すしなければならないと定められています。そのため、選択をするために、相続財産の内容を明らかにする必要があるのです。

早期に正確な相続財産調査を行わないと、相続放棄をすべきなのか単純承認をすべきなのか、正しい判断を行えなくなります。

(2)相続税申告 相続税の申告には正確な税額が計算が必要です。そのため、遺産の全容を明らかにした上で、不動産や株式などの財産を正しく評価しなければなりません。

不動産や株式の相続税評価方法はそれぞれ決まっています。

不動産については、土地には路線価方式や倍率方式が採用され、建物には固定資産税が評価の基準となります。

★参考記事:相続によって取得した建物の評価方法 株式は上場株式の場合は相続開始日の終値(おわりね)を基準に評価額を算出します。非上々株式の場合、市場価格が存在しないので、評価は少し複雑になります。

何が言いたいかというと、預貯金と違ってこれらの評価には時間も手間もかかるので、早い段階で遺産内容がわかっていないと、相続税申告が遅れてしまうということです。

相続税申告期限は、相続の開始があったことを知った日の翌日から10ヶ月以内です。もし、期限を過ぎてしまうと、加算税などのペナルティーが課せられます。

そのため、早めに財産調査を行うことがとても大切なのです。

預貯金の探し方

預貯金の調査ではまず、被相続人がどの銀行を利用していたかを調べます。

同じ銀行の場合、全ての支店にある故人の口座を調べてもらえますから、まずは亡くなった方が利用していた金融機関を特定します。

通帳、キャッシュカード、金融機関からの被相続人宛の郵便物などから金融機関を特定し、残高証明等を発行してもらいましょう。(通帳がなくても、紛失しているケースがあります。取引の可能性が少しでもあるなら、その金融機関は対象に含めましょう。)

金融機関がわかったら、残高証明書の発行をしましょう。手続きには、被相続人の死亡や請求者(相続人)との関係を示す書類(戸籍や除籍謄本など)が必要です。

金融機関によって必要書類は異なるので、事前確認を行なった方が良いでしょう。

なお、自分でやるのも良いですが、面倒だという場合は専門家への依頼をお勧めします。専門家に代行させた方が、慣れている分手続きがスムーズに進むからです。

不動産の探し方

(1)納税通知書で確認 土地や建物を持っている場合、「固定資産税」や「都市計画税」といった税金がかかります。

これらの税金の課税対象になっている場合、毎年4月~6月初旬ごろに「納税通知書」が送付されるので、そこに記載されている情報から相続不動産を確認すると良いでしょう。

私道など納税通知書に記載されない不動産の場合は、権利証や登記識別情報通知を探しましょう。どちらの資料も法務局が発行している書類で、大抵は所有者の自宅に保管されています。

(2)名寄帳の写しで確認 名寄帳(なよせちょう)とは、市区町村が管理している課税台帳です。被相続人が該当地区で不動産を所有していた場合は、その情報が記載されています。

よって、相続不動産の市区町村がわかっている場合は、該当地区の市町村役場で、「名寄帳」の写しを請求すると良いでしょう。

なお、名寄帳には、私道といった非課税不動産が記載されている他、要望を出せば共有名義での名寄帳も出してもらえるので便利です。(共有名義で所有していた不動産でも被相続人の持分は遺産となります。)

名寄帳を取得したら、役場にて「固定資産評価証明書」も請求します。固定資産評価証明書は、不動産の価値の目安を記したものです。不動産の名義変更(相続登記)の際に添付する書類でもあるので、取得しておきましょう。

(3)法務局で登記簿謄本(登記事項証明書)を取得する 登記簿謄本には、不動産所有者の名前と住所、取得理由や年月日が記載されています。

そのため、登記簿謄本に被相続人の名前と住所が載っていれば、それをもって所有者であると判断できます。(権利証だけでは、被相続人がその対象不動産を既に売却しているといったケースもあり、所有とは限らないので注意です。)

各方法で不動産の「地番」や「家屋番号」などを特定できたら、法務局で登記簿謄本を取得し、被相続人の所有の有無を明らかにしましょう。

株式の調査方法

(1)上場株式 株式などの有価証券も相続財産になります。

被相続人が株式取引に利用していた証券会社がわかる場合、その証券会社に問い合わせをすれば、相続財産となる上場株式を確認できます。

相続人であることの証明資料(戸籍謄本等)や身分証明書などの必要書類を送付し、「残高証明書」の開示を、証券会社に請求します。上場株式であれば市場取引価格がわかるので、「被相続人の死亡日現在」の残高を開示してもらえます。

証券会社が不明な場合は、被相続人の遺品から郵便物(取引残高報告書)がないか探しましょう。また、預貯金口座に取引明細がないかもチェックしましょう。

証券会社ではなく信託銀行から株式に関する書類が届いている場合には、その信託銀行が被相続人の株式を管理している可能性がありますので、こちらも問い合わせを行います。

(2)非上場株式 非上場株式の場合、上場株式とは違って証券会社が管理をしておらず、探すのに手間がかかります。

非上場株式でも株券が発行されている場合がありますので、遺品を探しましょう。株券が発行されていない場合でも、「株主名簿記載事項証明書」という、株主の名前と持っている株式の数が記載された書類が発行されている場合がありますので、書類がないか確認してください。

また、他の株主から株式を買い取る場合には、株式譲渡契約書という、株式の売買のための契約書を結ぶのが一般的ですので、株式を引き受けるための契約書や申込書などがないかも併せてチェックします。

美術品や車などの動産の探し方

美術品や車は被相続人の自宅にある場合がほとんどですが、貸金庫等に保管されている場合もあります。貸金庫の存在が確認された場合は、調査を漏らさないよう注意しましょう。

他にも貴金属なども相続財産になります。価値の高いものはリスト化しておき、専門の業者に鑑定を依頼しましょう。

債務などのマイナス財産の探し方

借金などのマイナス財産の調査も必須です。マイナス財産の大きさは、相続放棄や限定承認を判断する指標になるからです。

被相続人の自宅に金融機関からの督促状や返済の明細書、消費者金融のキャッシュカードがないか確認します。

また、各信用情報機関(CIC・JICC・JBA)に対して、被相続人の信用情報の情報開示を求めて、過去のローンやキャッシングの契約等を把握する方法もあります。

まとめ

相続放棄をするかどうかの判断も相続税申告をするにも、遺産の全容を明らかにした上で、財産評価が大事です。よって、財産調査は最初のスタートであり、とても重要な事項です。

相続財産の調査は、ご自身でも行えますが、多くの手続が必要となるので時間も手間もかかります。「葬儀の準備や仕事で中々時間が取れない」・「正確な調査ができるか不安」という方は、専門家に任せた方が良いでしょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

こんにちは。

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続と言えば、「被相続人の財産を法定相続人である配偶者や子供等が引き継ぐもの」とイメージしがち。

しかしながら、諸々の事情によっては相続人が財産を取得しないケースもあります。

相続をしないパターンとしては、相続権を手放す「相続放棄」がありますが、この他にも財産を受け取れないパターンとして「相続廃除」と「相続欠格」の二つがあります。

相続放棄は財産を取得しないことを相続人が選択しますが、相続廃除と相続欠格については、被相続人や他の相続人が問題のある相続人の資格を剥奪するため、大きな違いがあります。

相続廃除とは

(1)概要

相続廃除とは、 推定相続人が被相続人へ虐待や重大な侮辱を加えるなど、著しい非行をした場合に、相続権を剥奪する制度です。

家庭裁判所へ請求し、申し立てが認められれば相続人の資格は失われます。遺留分(最低限の財産を取得する権利)も当然ありません。

なお、失う資格は廃除された相続に関する権利のみです。

例えば、父親の相続についての廃除が決定しても、母親の相続については相続権はそのままです。

(2)廃除の対象

相続廃除は、遺留分権を持つ推定相続人が対象の制度です。

具体的には被相続人の配偶者や子供(孫)・父母(祖父母)のうち推定相続人となる方が対象です。(被相続人の兄弟姉妹は遺留分権がないので、対象ではありません。)

なお、推定相続人とは、被相続人が亡くなって相続が始まった時に、相続人になる予定の方を指します。

例えば、ある方の家族構成が、配偶者A、息子B、弟のCがいる場合、将来的に相続が始まった際に相続人となるのは配偶者A、息子Bなので、その二人が推定相続人となります。

元々、遺留分権を持たない兄弟姉妹や推定相続人の配偶者などは対象ではありません。

また、 廃除は本人のみに影響するので、廃除された方に子供や孫がいる場合、その代襲相続権には影響がありません。

(3)廃除が成立する要件

民法892条では遺留分を持つ相続人が被相続人に対して下記の行為を行った時に相続権を剥奪できるとされています。

- 被相続人に対して虐待をしたとき

- 被相続人に重大な侮辱を加えたとき

- その他の著しい非行があったとき

注意したいのは、 これらの行為があっただけでは廃除は成立しない点です。

裁判所は「相続人の非行があったという事実」に加えて、それが「どのレベルのものなのか」を考慮します。

推定相続人の非行が顕著な場合には廃除が成立しますが、軽度の場合は認められにくいのが実態のようです。

(4)手続き

相続人廃除の方法は、被相続人が行います。

- 被相続人が生存中に自分で家庭裁判所へ請求する

- 被相続人が遺言を作成し、遺言執行者が家庭裁判所へ請求する

手続きは上記のように被相続人が存命中に行う「生前廃除」か、自身の死後に遺言執行者に請求をしてもらう「遺言廃除」があります。

いずれの場合も被相続人の意思のもとに行われます。よって、相続人が他の相続人を廃除するようなことはできないのです。

(5)取り消し

相続廃除は請求が家庭裁判所に受理された後であっても、取り消すことができます。

相続人廃除は、侮辱や虐待などの非行をした推定相続人の相続権を奪う制度でありますが、申立人(被相続人)の意思が変われば問題ありません。

つまり、相手を許す気持ちになれば、相続人の廃除取り消しは成立します。

相続人廃除を取り消しを行う場合は、家庭裁判所に対して、「相続人廃除の審判の取消し」を申し立てます。

取り消しは通常の廃除の手続きと同様に、生前でも遺言でも行えます。

相続欠格とは

(1)概要

被相続人の親族はその関係性によって優先順位が決まっており、順位に従って法定相続人の資格が与えられます。

しかし、 一定の事由に該当する場合、法定相続人となっていても、その方は相続人としての資格を剥奪されてしまいます。これは「相続欠格」といいます。

相続欠格になれば、遺産分割協議にも参加できませんし、一定の財産を得る遺留分権も失います。

また、遺言による「遺贈」でも財産を取得することができません。

(2)相続欠格事由

相続欠格に該当するかどうかは「相続欠格事由」に当てはまるかで判断します。

相続欠格事由とは相続の秩序を乱すような行為で、以下のようなものになります。

- 故意に被相続人や他の相続人を死亡させる、または死亡させようとして刑に処せられた

- 被相続人が殺害された事実を知りながら、告訴、告発をしなかった(ただし、まだ子供で弁別がない場合や、殺害者が自身の配偶者や直系血族であった場合を除く)

- 被相続人に対し詐欺や強迫を行い、遺言の作成・撤回・取消し・変更等を妨げた

- 詐欺や強迫によって、被相続人に相続に関する遺言を作成・撤回・取消し・変更させた

- 相続に関する被相続人の遺言書について偽造・変造・破棄・隠匿を行った

これらの事由に該当すれば、民法で定められている通り「当然に」相続人となることができないため、あらゆる権利を失います。

ただし、失うのは特定の被相続人との関係における相続権であり、他の相続における相続資格は失いません。

(3)手続き

相続欠格は前述した欠格事由に該当する事実があれば、直ちに相続権を失います。

何らかの手続きが必要となるわけではありません。

遺産分割協議でも、相続欠格者は相続人ではないので、相続欠格者を外して協議が行われます。

ただし、相続を原因として不動産の名義を変更するときには、相続欠格者であることの証明書を提出しないと法務局が、登記を受け付けてくれません。

そのため、相続登記をする際に「相続欠格事由に該当することの証明書」を提出することが必要です。

(4)取り消しはできない

相続欠格者は欠格事由に該当すれば成立するので、取り消しはできません。

ただし、死亡保険金や死亡退職金は受け取ることができるので、被相続人が相続欠格者を受取人に指定していれば、その分の財産を受け取ることは可能です。

相続廃除と相続欠格との違い

(1)被相続人の意思

大きな違いは被相続人の意思の有無です。

相続欠格は欠格事由に該当すれば、被相続人の意思に関わらず、相続権を失います。

対して、相続廃除は、「この相続人に相続をさせたくない」という希望のもとに被相続人もしくは遺言執行者によって手続きが行われます。

被相続人が対象者を許せば、取り消しが可能な点も相続廃除の特徴です。

(2)遺贈

相続廃除された方は、遺言での遺贈では財産を受け取れます。

ですが、欠格者は遺贈すら受けることも許されません。

(3)対象

相続廃除の対象は遺留分を有する推定相続人のみになります。

ですので、遺留分が認められていない兄弟姉妹には、相続廃除が出来ません。

対して、相続欠格では、欠格事由に該当する相続人全てが対象です。

税法上の扱い

相続税の各控除額では、法定相続人の人数が計算式に含まれているため、人数によって相続税額が変わってきます。

- 相続税の基礎控除額=3,000万円+(600万円×相続人の人数)

- 死亡保険金の非課税枠=500万円×相続人の人数

- 死亡退職金の非課税枠=500万円×相続人の人数

「相続欠格」「相続廃除」はいなかったものとして扱われるので、法定相続人としてカウントされません。

そのため、基礎控除額や非課税枠には影響はないのです。

この背景には、被相続人の意思などで基礎控除額や非課税枠の金額などが左右されることは課税の公平の観点から、望ましくないという考えがあります。

なお「相続放棄」については、その相続放棄がなかったものとして扱われるので、法定相続人としてカウントされます。

この点はしっかり覚えておきましょう。

まとめ

相続廃除や相続欠格について、その特徴や違いについてご説明いたしました。

どちらも税法上の取り扱いは相続放棄と異なりますので、相続税計算の際は注意してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

遺言内容を秘密にしたい場合に利用されます。

本人が遺言書を作成した後、公証人と二人以上の立ち合いで完成します。

遺言書を作成した記録は公証役場に残りますが、遺言書自体の管理は遺言者が行います。

遺言書内容は作成者本人の秘密にできますが、内容不備になるリスクや紛失のリスクがあります。

また証人を用意しなければならない等、手間もかかります。

実務上はほとんど利用されていません。

特別方式遺言とは

特別方式遺言とは事情により普通方式が作成不可な際に認められる遺言書です。

よって、後に普通方式が作成可能になった場合は、効力が失われます。

(具体的には平常時に戻ってから6ヶ月後に無効となります。)

特別方式遺言はあくまで緊急時の特別措置です。

(1)危急時遺言

遺言者に死の危険が迫っている際に作成可能なものです。

状況によって「一般危急時遺言」と「難船危急時遺言」に作成方法が分かれます。

一般危急時遺言は以下の特徴があります。

- 病気や怪我等で死の危険が迫っている場合に作成できる

- 利害関係のない三人の証人による立会いで作成する

- 証人による代筆も可能

- 証人の署名と押印が必要

- 作成した後は、20日以内に家庭裁判所で確認手続きをする

利害関係のない証人とは、相続とは関係ない人=推定相続人に該当しない人です。

難船危急時遺言には以下の特徴があります。

- 船や飛行機の搭乗中に危機が迫った場合に作成可

- 利害関係のない証人二人の立会いで作成

- 代筆も可能

- 証人の署名と押印が必要

- 家庭裁判所で確認手続きをする(日数の決まりなし)

状況が局所的であることや、船や飛行機に搭乗している中で証人を二人も集めるのはハードルが高いため、作成される頻度は低いです。

(2)隔絶地遺言

交通が遮断されていたり、陸地から遠く離れている場所にいる場合に作成可能です。

危急時遺言と違って、死の危険が迫っている状況では無いので代筆は認められていません。

「一般隔絶地遺言」と「船舶隔絶地遺言」の二種類があります。

一般隔絶地遺言の特徴は以下です。

- 刑務所に服役していたり、伝染病で隔離されている人が作成可能

- 地震や台風等の被災者も対象

- 警察官一名と証人一名の立会で作成される

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

船舶隔絶地遺言の特徴は以下の通りです。

- マグロ漁船等航海中の船で仕事をしていて、長期間陸地にいない場合に作成できる

- 船長や事務員一名と証人二名以上の立会で作成

- 遺言者と立会人それぞれの署名捺印が必要

- 本人作成のため家庭裁判所の確認は不要

遺言書の選択で考慮するべき事項

(1)検認の有無

遺言書の検認とは、相続人に遺言書の存在と記載内容を知らせること、内容を明らかにして偽造や変造を防ぐ手続きです。遺言書の内容とは、形、加除訂正の状態、日付、署名等です。

相続開始後に、遺言書が見つかった場合は、この検認手続きが必要になります。

検認前に遺言書を遺族が開封してしまうと無効にはなりませんが、開封した方が偽造や変造を疑われるリスクが出てしまいます。また、5万円以下の過料も科される可能性もあるので要注意です。

普通方式遺言の中で自筆証書遺言と秘密証書遺言は検認が必要です。

公正証書遺言については原本が公証役場内に保管されており、作成も公証人が行うため、書類不備や偽造・改ざんの恐れがなく、検認が不要となっています。また、自筆証書遺言でも法務局の保管制度を利用した場合は検認が不要となります。

検認が不要となれば、遺族の相続手続きによる負担が減ることとなるので、検認の有無は考慮にいれて良いでしょう。

(2)保管方法

遺言の保管方法については、法律に定めがありません。遺言者判断で、自由に遺言書を保管できます。(遺言執行者に預けておくことも可能です。)

ただし、相続が起きたときにその遺言書が遺族によって直ちに発見され、遺言執行者によって速やかに遺言内容が実現されるようにしておかなければなりません。発見が遅れれば、相続手続きもスムーズに行かなくなるからです。

相続の起きた時期から大分遅れて遺言書が見つかった場合、相続人の間で面倒な手続きが生じることもあります。(遺産分割が済んでしまった状態で発見されれば、分割をやり直すことになります。)

(3)作成不備となるリスク