厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

秘密証書遺言は、名前の通り「誰にも公開されずに秘密にできる」ものです。公証人によって、遺言の存在を証明してもらうことができます。

ただし、形式不備となる可能性が高く、加えて原本を自分で保管するので、紛失のリスクもあります。このような部分もあり、自筆証書遺言・公正証書遺言と比べてあまり作成されません。

秘密証書遺言の概要

秘密証書遺言とは、遺言内容を秘密のまま、存在だけを公証役場で証明してもらえるものです。

秘密証書遺言の特徴は以下の通りです。

- 代筆も可能(署名は自筆で行う)

- パソコンでの作成も可(こちらも署名は自筆で書くこと)

- 公証役場での手続きが必要

- 役場の手続きでは証人2人が必要となる

- 遺言書原本の保管は遺言者がする

秘密証書遺言は書類を作成した後、公証役場で公証人及び証人の立ち合いを経て完成します。

遺言書作成の事実は役場に記録されますが、遺言書管理は遺言者本人が行います。

手続きには11,000円の手数料がかかり、証人も役場で紹介してもらうなら一人あたり5,000円から1万円程度かかります。

なお、証人は遺言者自身で用意できますが、以下の方は証人になれません。

- 未成年者(現行法では18歳)

- 推定相続人、受遺者、それらの配偶者や直系血族

- 公証人の配偶者、4親等内の親族、書記および使用人

遺言者にとって、近しい親族も証人になれません。

証人は相続について、遺言者と利害関係の無い第三者でなくてはならないからです。

そのため、遺言者の親類は大半が証人になれないと覚えておきましょう。

周囲に証人になってくれる方(資格者)がいない場合は、先述した公証役場で紹介してもらうか、税理士などの相続の専門家に依頼しましょう。

秘密証書遺言の利点

秘密証書遺言のメリットは、遺言内容を遺言者自身はもちろん証人にも知られないという点です。

公証人ですら遺言の中身を見ません。

また、財産目録以外は自筆での作成が求められる自筆証書遺言とは異なり、秘密証書遺言は全文パソコンで作成しても良く、代筆も大丈夫です。(ただし、署名は自筆で書くこと。)

遺言者が封をして公証人が封紙に署名する方式なので、第三者の偽造や変造を防ぐこともできます。

秘密証書遺言がお勧めされない理由

(1)不備が起こりやすい

秘密証書遺言は形式不備で無効となるリスクがあります。

これは、遺言者以外だれも中身を見られないからです。形式不備にならないためには、遺言者自身が作成時に注意する以外にありません。

内容等を専門家に確認してもらってから、公証役場で手続きをしても良いですが、それであれば、秘密証書遺言を選ぶメリットはないでしょう。

(2)原本が発見されない場合も

公証役場は秘密証書遺言が作成された事実のみを証明するだけなので、原本は遺言者が相続まで保管します。

よって、紛失や、相続時に発見してもらえない可能性も高くなります。

公正証書遺言では原本が公証役場に保管されるので、紛失等の心配はありません。自筆証書遺言でも法務局の保管制度を利用すれば、同様にリスクがなくなります。

(3)相続では検認手続きが必要

秘密証書遺言は、ルールに従って遺言書が書かれているのか、家庭裁判所で確認される必要があります。

これは「検認」と言われるものです。

なお、検認が終わるまでは遺言書を開封できないので注意しましょう。もし、誤って開封してしまった場合は罰則として過料が課せられる可能性もあります。

遺言の原本が無ければ効力は生じない

秘密証書遺言は、日本公証人連合会の「遺言検索システム」で存在を確認できます。

検索利用者が相続人本人の場合は以下の書類が必要です。

- 遺言者の死亡書類(除籍謄本など)

- 利用者と遺言者の繋がりが確認できる戸籍謄本など

- 利用者の顔写真付き本人確認資料+認印

(顔写真付きの本人確認資料が無い場合は、印鑑証明書+実印が必須)

代理人がシステムを利用する場合、以下の書類が必要です。

- 遺言者の死亡書類(除籍謄本など)

- 委任者(利用者)と遺言者の繋がりが確認できる戸籍謄本など

- 委任状(実印で押印)

- 委任者(利用者)の発行3ヶ月以内の印鑑証明書

- 代理人の顔写真付き本人確認資料+認印

(顔写真付きの本人確認資料が無いなら、代理人の印鑑証明書+実印でOKです)

検索システムによって存在は確認できますが、原本が無ければ意味はないのです。誰も保管場所を知らずに遺言書を見つけてもらえなければ、結果として紛失と同じです。

また、苦労して発見しても前述の通り、形式不備等で遺言書が無効になる恐れもあります。

まとめ

ご説明した通り、秘密証書遺言は形式不備や保管のリスクが多く、あまり利用されないのです。

遺言形式でどれを選ぶかは遺言者の自由ですが、メリット・デメリットをよく把握した上で、最適なものを選ぶようにしましょう。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

「遺言書」が残されていない場合、相続財産は相続人全員で協議を行い、財産分割について話し合いますが、しばしば「被相続人の介護をしていた」「遺産の中に占める不動産の割合が多く、遺産を平等に分けることが難しい」などの理由でまとまらない可能性があります。

遺言書があれば遺産分割もスムーズに進む(相続人の感情は置いておいて)ので、やはり生前のうちに遺言書を作っておくべきです。

遺言書の作成は「高齢になってから」「病気になってから」の段階で検討を始める方が多いです。しかし、遺言書はできるだけ早めに書いておく方がメリットがあるのです。

早期の遺言作成のメリット

早めに遺言書を作るメリットは以下です。

- 不測の事態に備えることができる

- 判断能力があるうちに作成できる

人生ではいつ何が起こるか全く分かりません。急に病気になったり、交通事故や災害に巻き込まれて寝たきりになる、最悪の場合には死亡する可能性もあります。

そうなれば、遺言を残すことは不可能です。逆に遺言書を早いうちから書いていれば、万が一の事態が起きても、自分の意思を家族に残せます。

また、加齢によって認知症や脳の病気等で判断能力が著しく低下してしまうと、その状態で書いた遺言書は無効となってしまいます。

身体の不自由であれば遺言は作成できますが、判断能力がないと遺言作成が認められないのです。

遺言書は作成した後で何度でも書き直せます。考えや財産・家族状況が変われば、その時に書き直せばよいのです。様々なリスクを考慮すると、高齢になる前に作成しておいた方が安心なのです。

遺言書が15歳から作成可能

遺言作成は民法961条で「15歳」になればできるとされています。

通常、法的な契約に必要とされる時期は成年後とされていますが、遺言作成については低い年齢で設定されています。

そもそも遺言とは、できる限り遺言者の最後の意思を尊重する制度なので、遺言の意味がわかる年齢であれば遺言作成が可能なのです。

海外への派遣等、治安の不安定な国や災害の多い地域で仕事をされる方は、若い年齢でも遺言を残すケースがあります。

遺言にも種類がある

ここまで読んで「早めに遺言書を作ろう」と思われた方は、作成する前に遺言書の種類を押さえておくべきです。

遺言書にもいろんな種類があり、形式もバラバラです。それぞれにメリットとデメリットも違ってきます。

代表的な遺言書として「自筆証書遺言」、「公正証書遺言」、「秘密証書遺言」があります。

自筆証書遺言は、ご自身のみで作成できますが、その分、形式不備で無効になったり、保管による問題で紛失するリスクが高いのです。

公正証書遺言は、公正役場で公証人が作成に関与するので不備は起こりませんし、原本も公正役場で保管してもらうので、紛失や変造のリスクもありません。

しかし、公証人に依頼するための費用がかかることや、証人2人を用意しなければならない手間がデメリットになります。

秘密証書遺言は内容を秘密にした上で、存在のみを公証役場で証明してもらいます。そのため、公正証書遺言と同様に、偽造や改ざんを防ぐことができますし、パソコンでの作成も可能です。

しかし、公正証書遺言と同様に、費用がかかり、証人2人を用意する手間もある上、保管は自身で行うため紛失リスクも高く、公証人による内容確認もないので無効になる可能性もあります。

このように各遺言書にはそれぞれに特性があるので、それらを踏まえた上で最適なものを選ぶべきなのです。

まとめ

遺言書の作成は今ではインターネットで手軽に調べられますが、本当に書き方が合っているのかと不安になられる方も多いと思います。

そんな場合は、相続専門の税理士に作成を手伝ってもらいましょう。税理士の場合、相続税も熟知しているので、遺言作成の際に、相続税額の算出、土地・家屋の財産調査、節税に関するアドバイスもしてくれるでしょう。

相続が始まった後、相続税の申告も代行してもらえるので、心強い存在となります。

ただし、全ての税理士が相続に強いわけではありません。税理士と言っても、相続を専門としていない税理士もいるので、ご注意ください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

遺言内容を実現するためには、遺言実行者を指名しておく方が良いでしょう。

必ずしも選任しておかなければならないわけでもありませんが、遺言執行者は単独で手続きを進めることができるので、相続人数が多い場合や相続人の間でトラブルになりそうな場合は、遺言執行者を選任しておいた方がスムーズなのです。

遺言者は比較的自由に指名できますが、なれない方もいます。

遺言執行者とは

遺言執行者は遺言内容の実現を目的とし、不動産名義の変更や、預金口座の解約、財産の分配等、必要な手続きをする方です。

相続手続きは相続人の数が多ければ収集する戸籍や書類も増え、手間がかかります。その上、非協力的な相続人がいるとなると、手続きも困難になるでしょう。

その点、遺言執行者は単独での手続きができるので、相続人の関係性によって手続きが滞るということは起きません。遺言執行者は手続きをスムーズに行う意味でも非常に大きい存在なのです。

執行者になれない人は誰か

執行者になれないのは、下記のいずれかです。

- 未成年者

- 破産者

まず、未成年ですが、現在の法律では18歳未満が該当します。年齢は遺言書作成時ではなく、遺言者の死亡時(=遺言の効力発生時)で判定します。

つまり、遺言書作成時には未成年だったとしても、相続開始時に18歳を超えていれば問題なく遺言執行者に就任することができます。

破産者は債務者であり、裁判所によって破産手続開始決定を受けている方です。

借金が多過ぎて自己破産した方全てが遺言執行者になれないわけではなく、遺言の効力発生時に既に破産手続が完了しているのであれば、遺言執行者に就任できます。(問題になるのは、裁判所による開始決定の後、免責決定が下りるまでの期間です。)

もし、相続人が知らない第三者が遺言執行者になる場合は、未成年・破産者でない事を確認できる書類を持っておいた方が良いでしょう。(トラブル防止のため。)

本籍地を管轄する市区町村役場が発行する身分証明書には破産宣告を受けているかどうかが書かれているので用意しておきましょう。

なお、国家資格の士業は未成年者および破産者は登録できないので、税理士や行政書士や司法書士、弁護士であれば、欠格要件を自動的にクリアしています。

遺言執行者は、相続人や受遺者と同一でも問題ありませんが、他の相続人との間でトラブルが生じる可能性も否定できないので、相続専門の税理士など第三者の有資格者に遺言執行者を指定した方が良い場合もあります。

執行者になれば、相続人への進捗報告や、相続財産目録作成等、様々な法律手続きをしなければならないので、慣れている専門家を選ぶのは理に適っています。

遺言執行者の業務

遺言執行者は以下の業務を行います。

- 戸籍等の証明書の収集

- 相続財産調査及び相続人の確認

- 財産目録の作成・交付

- 法務局に対する登記申請手続き

- 各金融機関に対する解約手続き

- 株式等の名義変更手続き ・換価手続きを行う

遺言執行者には報告義務があり、相続人や受遺者が希望する場合は、遺言執行の状況を報告する必要があります。

遺言者の選任方法

(1)遺言書で遺言執行者を指定する

遺言書に執行者の名前と住所を書き、「遺言の執行者を任せる」といった文章も入れておきましょう。なお、予備の執行者も指定できます。

予備の方が執行者となるのは、本来指定されていた執行者が諸事情によって執行者になれなかった場合のみです。

また、遺言執行者ではなく遺言執行者を選任する方を指定することもできます。

(2)家庭裁判所に申し立てを行う

遺言書で遺言執行者が指定されていなかった場合や、指定した方が遺言執行者になれなかった場合は、家庭裁判所に選任の申し立てができます。

執行者の申し立てができるのは、相続人や受遺者、遺言者の債権者等です。

裁判所を通さずに、相続人間で遺言執行者を選任しても無効なので注意しましょう。

まとめ

遺言執行者は遺言者であれば比較的に自由に選ぶことができます。

相続人や受遺者を執行人にしても良いですし、友人や法人を選ぶこともできます。

しかし、未成年者や破産者は欠格事由に該当するので、選ぶことができません。

また、遺言執行者は相続人全員の代理人として単独で相続手続きを行うので、平日時間が取れない方や、慣れていない方を選ぶことも避けるべきでしょう。

お勧めは専門家を選任することです。報酬はかかりますが、専門知識と経験があるので、業務を手早く完了させることができます。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続では価値のあるものは基本的に相続税の課税対象となります。

金・純金・金地金ももちろん相続税の課税対象で、被相続人の財産にこれらが含まれるのであれば、評価額を計算し、申告と納付をしなければなりません。

金地金には貴金属業者の刻印があるので、価格はその貴金属業者に直接問い合わせると良いでしょう。刻印がない場合は、金買取専門店のホームページを参考にします。

相続税の課税対象となる金の種類

金でわかりやすいものは、金の延べ棒や金貨、金の像、ジュエリー、金印などがあります。最近では、インターネットでも楽に金を購入できるようになっていますが、もし相続財産にこれらが含まれるのであれば、全て相続税課税対象です。

どんな形でも、金でできていれば課税対象ですから、仏壇・仏具に金を使った装飾をしていれば、相続税がかかります。

金の相続税評価方法

金の相続税評価額の計算方法は、以下の通りです。

金地金の買取価格は1gあたりの金額で公表されているので、その買取価格は、単価に金の重量を掛けた金額となります。買取価格とは専門業者の買取価格です。一般消費者に売る場合の小売価格ではないので注意しましょう。

金地金には貴金属業者の刻印があるので、価格はそこに直接確認すると良いでしょう。

地金に刻印がない場合、買取専門店の公式HPに記載されている買取価格を参考にして大丈夫です。(業者名が刻印されていても、その業者の相場を採用しなくても構いません。納税者が自由に買取業者を選択できます。)

金貨は貨幣として現在も流通するものは額面通りの価格と同じと見て良いですが、現在日本で流通されていないものは、金貨買取業者の価格を採用しましょう。

そのほか、金のジュエリーや金の仏壇・仏具は質屋や買い取り業者に直接査定をしてもらう方が良いでしょう。

金の仏壇・仏具は課税対象

仏壇や仏具・仏像などは「祭祀財産」と言って、通常は相続税がかかりません。

祭祀とは、神や祖先を祀ること。祭祀財産は、それら祭祀に関する財産のことを指します。仏壇、仏像、仏具、神棚、位牌等がありますが、基本的に祭祀に必要であるもの全てが該当します。

こう聞くと、金の仏壇や仏具は祭祀財産であるから、相続税が節税できるのでは?と考える方もいますが、その様なことはありません。

「投資対象のもの」は全て相続税の課税対象となるので、祭祀財産として日常の礼拝に使っていたとしても、課税を免れることはないのです。

金は必ず税務署にバレる

金の延べ棒等は場所を取らないので、財産隠しに有効であるように思われますが、税務署は対象の過去所得や預金の記録を調べて、疑いがある場合には財産調査をし、隠し財産を発見します。

金は価値が高いので、しばしば脱税の道具にもされることが多く、税務署も丹念な調査を実施しています。購入者の名前や住所はおおよそ把握されていると思った方がよいでしょう。

以下は金の所有がバレる理由です。

(1)購入時にバレる

現法では、金の購入時に本人確認をすることとそれを記録することが業者に義務付けられています。

取引記録の法定保存期間は7年なので、税務署が金の販売業者に対して調査を行えば、購入の事実が明るみにでます。

(2)売却時にバレる

取引価格が200万円を超える金地金や金貨の売買が行われると、取引業者から税務署に支払調書と呼ばれる書類が提出されます。

そのため、支払調書をたどっていけば、売買した関係者がバレることになります。

また、200万円以下の取引であっても業者は「古物営業法」の規定に準じて本人確認およびその記録をしているので、支払調書が提出されずとも、記録は残ります。

よって、相続において金の所有を上手く隠せたとしても、その金を売却する際にバレることになります。

税務調査があれば隠せない

税務署は、被相続人および相続人のすべての金融機関の履歴を調べます。よって、相続税の申告内容が怪しいと思ったら、毎月のお金の流れを細かくチェックし、使途不明金の詳細を調べます。

申告書に記載がないような入出金があることが分かれば、税務調査が行われます。

税務署は自宅に保管されているものであっても、ある程度の予測を立てて調査していますので、おおよそのことは明確になります。

そのため、もし金や純金が相続財産にある場合は、必ず評価額を算出し、財産総額が基礎控除を超えるのであれば、相続税申告をしっかりと行いましょう。財産を不当に隠すと厳しいペナルティーが課せられるので絶対にやめてください。

万一、申告後に金が見つかった場合は、申告をやり直します。

税務調査で指摘を受ける前に自主的に修正申告をした場合は過少申告加算税が免除されます。そのため、相続税の申告後に金・純金・地金が発見された場合は、早めに修正申告をするべきです。

まとめ

貴金属は相続税の課税対象です。相続財産にこれらが含まれるのであれば、評価額を計算し、申告と納付をしなければなりません。

加算税や延滞税といった追徴課税を受けないように、申告漏れには注意したいものです。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

故人が自営業者であったり、会社員をしながら副業をしていた等、一定条件に該当する場合、遺族が代わりに確定申告をする必要があります。

この手続きは「準確定申告」と言いますが、相続放棄を検討している場合、この手続きはどうすれば良いのか、本記事で解説いたします。

準確定申告とは

準確定申告とは、故人の生前の特定期間内所得に応じて、遺族(=相続人)が税金の申告と納付をする手続きです。

準確定申告における申告義務者は亡くなった人の「法定相続人全員」であり、申告対象となる年の1月1日から亡くなった日までの所得を計算した上で、故人の最後の住所地を管轄する税務署で手続きを行います。

期限は「相続開始を知った翌日から4ヶ月以内」となっています。(申告も納付も同じ日です。)

なお、配偶者・扶養控除といった人的控除判定は準確定申告の場合、亡くなった時点となります。生命保険料や社会保険料といった所得控除の対象費用も亡くなった日までに支払ったものが対象です。

準確定が必要なのは、以下のようなケースです。

- 被相続人が個人事業主で事業所得を得ていた

- 給与2,000万円超、年金400万円超、副収入20万円超等一定の収入があった

- 2箇所以上の事業所から給与収入を得ていた

- 一定額の不動産所得があった

- 株や不動産の売却収入があった

- 保険金を得ていた(相続税、贈与税の対象となる場合を除く)

準確定申告が必要なのに申告期限を過ぎた場合は、加算税(無申告加算税)が課されます。また、税金の納付も遅れた日数に応じて延滞税が課されるので、注意してください。

相続放棄とは

相続放棄とは、財産取得における選択肢の一つです。

相続では財産を全て引き継ぐか、限定的に引き継ぐか、全く引き継がないかの3つの選択肢があります。相続放棄すると、はじめから相続人でなかったものとみなされます。よって、プラスの財産もマイナスの財産も含め一切取得しないことになります。

なお、相続放棄は、「自身のために相続開始を知った日から3カ月以内」に家庭裁判所に申述書を提出しなければなりません。

相続放棄をすると準確定申告はしなくて良い

準確定申告の申告義務者は「法定相続人全員」です。

相続放棄をすれば法定相続人ではなくなるので、準確定申告をする必要はなくなります。

例えば、相続人が子供三兄弟で、長男が相続放棄をすると、法定相続人は次男と三男となり、二人が準確定申告の手続きをすることとなります。

相続放棄前に準確定申告をしてしまった場合

相続放棄を検討中の方が、準確定申告を先にしてしまうとどうなるか。結論を先に言うと、相続放棄が否認される可能性が高いです。

準確定申告はあくまで相続人が行うものなので、準確定申告をしたことによって「財産を取得する」意思表示をしたとみなされるからです。

また、申告により所得税が還付されることがありますが、これらは本来は故人のものであり、それを受け取ることは、相続財産を取得しているのと同じです。よって、準確定申告をすると相続放棄ができないと覚えておきましょう。

準確定申告に限らず相続放棄を検討する場合は、余計な手続きはしない、財産には手を付けないことを念頭に置きましょう。

相続人全員が相続放棄した場合はどうなるのか

遺産の中に借金が多く、相続人全員が相続放棄するケースもあります。

その場合、被相続人の準確定申告は誰が行うのかというと、包括受遺者になります。包括受遺者とは、財産を特定せずに、割合的に遺産を譲り受ける人です。

遺言書で包括受遺者が記載されているなら、包括受遺者が遺贈のあったことを知った日の翌日から4カ月までに準確定申告書を提出しなければなりません。

包括受遺者もいない場合は、相続財産法人の管理人が確定した日の翌日から4カ月までに相続財産法人が準確定申告書を提出しなければなりません。(相続財産法人とは、遺産を相続する人がいない場合に相続財産が法人化することです。相続放棄をした方は準確定申告をする必要はありません。)

準確定申告の手続きについて

(1)申告書類の提出先

準確定申告は被相続人の住所地を管轄する税務署で行います。

該当の税務署が遠い場合は、申告書類を郵送で送っても大丈夫です。2020年度分から、国税庁のe-Taxによる電子申告も可能になっています。

(2)申告は相続人全員で署名

確定申告付表には相続人全員で連署します。特定の相続人が代表となって単独で申告することはできません。

他の相続人の氏名を付記して個別で申告を行うことも可能ですが、この場合には、申告書を提出した相続人は、他の相続人に申告内容を通知しなければなりません。

(3)通常の確定申告と同じ書類を用いる

必要書類は源泉徴収票や医療費領収書、生命保険等の控除証明書です。

ほかに、申告者のマイナンバーや関係書類など、必要書類は通常の確定申告と同じです。

まとめ

相続放棄をした方は準確定申告をしなくて大丈夫です。準確定申告をする義務があるのは、あくまで相続人です。

準確定申告を行う場合、期限が相続税申告よりも早くなっているので、注意しましょう。他の手続きに気をとられて、期限を過ぎないようにしてください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

老齢の夫婦の場合、どちらが先に亡くなるかわかりません。そのため、どちらが遺言を残せばいいのか悩むでしょう。

そんな時、「同じ紙に同じ内容で共同の遺言書を作成すれば良い」と考える方もいます。

ただし、同一の証書で遺言書を作成した場合、遺言内容のほとんどが無効になってしまう可能性があります。

共同の遺言書とは

共同遺言は二人以上の方が同一の紙で遺言を残すことです。

具体的には以下の三つになります。

- 二人以上の遺言者が同一の用紙を使用するが、内容的には各々独立している(単純共同遺言)

- 二人以上の遺言者が同一の用紙を使用し、その内容がお互いに遺贈をするもの(双方的共同遺言)

- 二人以上の遺言者が同一の用紙を使用し、互いの遺言を条件とするような内容のもの(相関的共同遺言)

共同の遺言書は禁止となっている

民法では「遺言は二人以上の者が同一の証書で残すことができない」と定められています。

つまり、夫婦で同じ用紙を使って遺言書を作成した場合は、その遺言書は無効になってしまいます。(これは「共同遺言の禁止」とされています。)

遺言書は作成するにも手間がかかります。そのため、できれば相続で有効になるものを作りたいですよね。従って、共同遺言の作成は避けるべきなのです。

共同遺言は何故ダメなのか

共同遺言が禁止される理由は、遺言の作成に制約ができるからです。

遺言は他人の意思に関わらず、自分の意思が反映されるべきです。自由に内容を書くのが前提で、一度書いたものを容易に撤回できなければなりません。

しかし、二人以上の方が同一の証書に遺言を書いた場合には、内容の決定について自身の意思が100%反映されるとは言い難くなります。また、遺言書の撤回も単独では難しくなります。そうなれば、遺言作成における自由度が確保できなくなります。

このため民法では共同遺言を禁止し、もし共同遺言が作成された場合は無効になることにしているのです。

配偶者に財産を確実に渡すなら夫婦相互遺言を活用

ある夫婦がどちらが先に亡くなってもお互いに財産を相続させたいと考えた場合、どのような遺言書を作成すればよいでしょうか。

この場合は、「別々の用紙に同じ内容の遺言書を残す」ことが良いと言えます。

具体的には夫婦で別々の用紙に「自身が亡くなった場合、財産は配偶者に相続させる」という趣旨の遺言書を作成します。これは「夫婦相互遺言」というものです。

夫婦相互遺言があれば、残された側はスムーズに財産を受け取ることができます。(ただし、他に法定相続人がいる場合、遺留分を侵害しないように注意してください)

遺言書を残すことはとても大切

配偶者しか相続人がいないので、遺言書を作成する必要がないと考える方もいますが、相続では予期せぬ相続人が登場する可能性もあります。

会ったこともない法定相続人が相続開始後に突如現れる場合もあるのです。そうなれば遺産分割協議を開いて遺産の配分を話し合わなければなりません。

もし、遺言書があれば、遺産分割協議をせずに円滑に財産取得ができます。そのため、遺言書はぜひ作成しておきましょう。遺言には主に三つの種類がありますが、ご自身にとって最適なものを選びましょう。

①自筆証書遺言

作成費用が不要、個人での作成が可能なため、選ぶ方が多い遺言書です。なお、法務局では自筆証書遺言を保管してくれる「自筆証書遺言の保管制度」があります。同制度を利用すれば、紛失や第三者の改ざんといったリスクがなくなる上、相続発生後の「検認手続き」も不要になるメリットがあります。

②公正証書遺言

公証人が遺言者から内容を聞き取り、代理で遺言書を作成する方法です。公証人が作成するので形式不備は起こりませんし、原本も公証役場に保管されるので紛失や偽造のリスクもありません。

③秘密証書遺言

遺言内容を秘密にしたいケースに利用されます。作成は本人で行い、公証人と二人以上の立ち合いで遺言書が完成します。存在だけを公証役場で証明してもらった後、原本は自分で管理しなければいけないので、紛失のリスクがあります。

まとめ

共同遺言は遺言の作成に制約をかけてしまうという点から、民法では禁止になっています。作成しても無効となってしまうので注意しましょう。

たとえ、夫婦であっても別々の用紙で遺言書を作成するべきです。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

相続財産とは、被相続人が亡くなった時点で所有していた一切の権利義務を指します。言い換えれば、相続によって相続人に引き継がれる権利義務とも言えます。

注意しなければならないのは、もし被相続人に借金があれば、その借金も相続することになります。つまり、経済的な価値があるものは大方相続財産に含まれると考えると良いでしょう。

相続財産の把握は、分割協議を進めるだけでなく、相続税申告の点でも重要です。そのため、相続財産の範囲を知ることは非常に大切なことです。

本コラムで相続財産の範囲について解説いたしますので、参考にしてください。

相続の対象となる財産とは

(1)プラスの相続財産

不動産…宅地・住宅・農地・山林・店舗など

不動産上の権利…借地権・地上権・定期借地権など

動産…自動車・家財・船舶・美術品・骨董品・貴金属など

その他…ゴルフ会員権・電話加入権・著作権・特許権・商標権・意匠権など

※会員権は「会員死亡時に失効する」といった規約がある場合は、相続対象になりません。

(2)マイナスの相続財産

公租公課…未払の所得税・住民税・その他税金など

預かり金の返還債務…預かり敷金・保証金など

その他…未払費用・未払利息・未払の医療費など

被相続人の借金やローンも、マイナスの財産として相続人が引き受けます。

マイナスの財産が多い場合の対処法

相続財産の内容について借金の方が多い場合、これを相続してしまえば、相続人が多大な負担を負ってしまいます。返済の目処が立たず、自己破産をしなければならなくなってしまうこともあります。

そういった状況を避けるには、限定承認か相続放棄を検討します。

限定承認とは相続によって得るプラスの財産の限度で債務を引き継ぎます。相続放棄は相続人の資格を放棄することになるので、財産は一切取得できませんが、借金からは解放されます。

ただし、限定承認も相続放棄も申し立てが裁判所に受理された時点で、取り消しができません。よって、慎重に検討した上で選択するようにしましょう。(場合によっては、申立ての取り消しができる場合もあります。)

なお、限定承認も相続放棄も、相続の開始があったことを知った日から3ヶ月以内の熟慮期間中に行います。この期間に被相続人の口座から預貯金を引き下ろして自己のために使う、借金の一部を返済するなど、遺産の処分をしてしまうと、その時点で限定承認も相続放棄も不可能となります。

相続財産にならないもの

(1)遺族給付

遺族給付は遺族が受け取る固有の権利ですので、相続財産には含まれません。

遺族基礎年金、遺族厚生年金などが該当します。

(2)賃貸物件の家賃

相続財産に賃貸物件がある場合、相続開始後も賃料が発生します。これら相続財産から発生した収益は相続財産ではありません。

発生した賃料については遺産分割協議の中で取り決めることが多いです。(大抵の場合は、賃貸物件の取得者が賃料も取得します。)

(3)株式の配当

株式の配当は相続財産内の株券から生じた収益であり、遺産ではありません。

配当を誰が取得するかについては、こちらも遺産分割協議で決めます。もし、相続人の一人が独占しているような場合には、訴訟で返還を請求することも可能です。

(4)一身専属的な権利・義務

一身専属的な権利・義務は、本人のみに認められる権利です。

下記のものがあります。

- 生活保護受給権

- 年金受給権

- 扶養請求権

- 身元保証人としての地位

- 国家資格

- 使用貸借における借主の地位

- 本人の責めに帰すべき罰金

これらは譲渡・相続はできないもののため、相続財産にはなりません。

(亡くなった時点で消滅します。)

分割対象にならない相続財産とは

相続財産なのに遺産分割の対象とならない財産は以下の通りです。

(1)債務

被相続人の債務については、遺産分割の対象にはなりません。

各相続人が法定相続分に応じて相続し、相続後はそれぞれが債権者に対して返済義務を負うことになります。

ただし、相続人全員の合意がある場合、遺産分割協議で一部の相続人に相続債務を負担させることもできます。

(2)生命保険金

生命保険金は契約や約款で受取人が指定されており、支払われるお金は受取人固有のものなので、遺産分割の対象にはなりません。

ただし、受取人未指定の場合や受取人が被相続人だった場合は、遺産分割の対象となります。

(3)可分債権

可分債権とは、その性質上、分割可能な債権です。

貸金債権や過払い金などの不当利得債権、事故における損害賠償債権などがあります。

いずれも法定相続分に従って、当然に相続するので各自が法定相続分に相当する割合について請求することが可能です。よって、遺産分割の対象とはなりません。

まとめ

相続を進めるとき、相続財産の範囲がわからないと遺産分割協議も始められませんし、相続税申告も難しくなってきます。

そのため、何が相続財産に該当するかきっちりと押さえておきましょう。

不安な場合は、相続専門の税理士のサポートを受けましょう。手間をかけずに、相続税の申告も可能となります。是非相談してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

金銭や不動産等の財産贈与があった場合、金額に応じて贈与税が生じます。

贈与税が発生する場合は、税金の申告と納付を行います。どちらの手続きも期限が決まっており、遅れた場合は追徴等の罰則があります。

本コラムでは、贈与税の納付方法と注意点について解説いたします。

贈与税は1年間の合計額に課税される

贈与税は1年間にもらった贈与額の合計に課税されます。しかし、110万円の基礎控除が設定されているので、贈与額が110万円以下の場合は贈与税がかかりません。逆に、110万円を超える場合は贈与税が生じます。

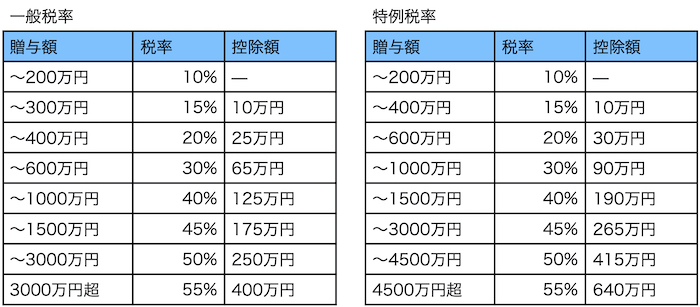

下記は贈与税の税率表です、本来の贈与額から基礎控除額の110万円を差し引いたものが課税価格で、その価格に応じた税率をかけ、控除額を差し引いたものが贈与税の金額です。

税率は以下の条件に該当する場合は特別税率が適用されます。(該当しないのであれば、一般税率が適用されます。)

- 贈与者と受贈者の関係が両親と子供や祖父母と孫といった直系尊属と直系卑属

- 贈与があった年の1月1日時点で受贈者が20歳以上である

なお、基礎控除の110万円は1年間ごとに設定されたもののため、毎年贈与をしても基礎控除以下であれば、贈与税は生じません。

贈与税を納めるのはもらった側

贈与税の申告と納付を行うのは財産をもらった側(=受贈者)です。前述したように、もらった財産が年間で110万円を超えるなら、税務署に申告と納税をしなければなりません。

なお、贈与税は受贈者一人がもらった金額に課税されます。つまり、贈与者が複数いる場合は、全ての贈与者から渡された資産の合計額によって贈与税を計算します。

贈与税の納付期限

贈与税の納付期限は贈与があった翌年の2月1日から3月15日までです。これは、申告も同じです。

もし、期限内に納付ができない場合は延滞税がかかります。

延滞税は以下のように日数で税率が変わります。

→「年7.3%」か「延滞税特例基準割合+1%」のいずれか低い方の割合(令和4年1月1日~令和4年12月31日の間の贈与なら、年2.4%の延滞税がかかります。)

②2カ月以降

→「年14.6%」か「延滞税特例基準割合+7.3%」のいずれか低い方の割合(令和4年1月1日~令和4年12月31日の間の贈与なら、年8.7%の延滞税となります。)

贈与税の納付方法とは

(1)税務署や金融機関で納める

税務署や金融機関で納める場合は、納付書が必要です。

納付書は、税務署もしくは税務署管轄内の金融機関で入手できます。ご自身の住んでいる地域の税務署が不明な場合は、国税庁のホームページで確認しましょう。

(2)e-Taxで電子納税

e-Taxで手続きを行い、口座振替やインターネットバンキングにより納付します。

いつでもどこでも場所と時間を選ばず納付が可能で、決済手数料もかかりませんが、e-Taxによる申告に限られること、事前のe-taxの利用開始手続きが手間という点がネックです。

(3)クレジットカード納付

「国税クレジットカードお支払サイト」から贈与税を納付することが可能です。

これも、時間や場所等を気にせず利用できますが、納付税額に応じて決済手数料がかかります。

(4)コンビニ納付

コンビニで手続きをする方法です。

バーコード付き納付書が必要となりますし、納付可能な金額も30万円以下となります。

まとめ

贈与税の納付方法について解説いたしました。

納付方法は様々な方法がありますので、ご自身にとって利用しやすい方法を選びましょう。

ただし、くれぐれも納付期限は守ること。納付期限を過ぎてしまうと罰則を受けることになるので、注意してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

学校の入学費用や授業料、教科書代など「子供の教育にかかるお金」は高額です。私立よりも安価な国公立で教育を受けたとしても、大学卒業までに1,000万円以上のお金がかかると考えられます。

相続税対策の一種として用いられる生前贈与制度には、実はこれら教育資金のための特例があります。内容は贈与者と受贈者が「親子」か「祖父母と孫」の関係で、教育資金の贈与があった場合、最大1,500万円まで贈与税がかからないというものです。

本制度は、2021年の税制改正により2023年3月31日までの贈与に適用可能です。

教育資金の一括贈与の特例とは

制度の大まかな内容は、贈与者が子供や孫等の直系卑属に教育費用を贈与した場合、最大1,500万円まで非課税になるというものです。なお、一括と言っていますが、限度額内であれば数回に渡って贈与してもかまいません。

主な特徴は以下となります。

(1)受贈者と贈与者の要件

受贈者と贈与者の要件は以下の通りです。

- 受贈者要件

- 贈与者の子供や孫・ひ孫(直系卑属)

- 年齢が30歳未満である

- 信託等を受ける前年の所得が1,000万円以下である

- 贈与者要件

- 受贈者にとって両親や祖父母にあたる(直系尊属)

- 年齢要件なし

受贈者は贈与前年の合計所得が1,000万円を超えていると、適用対象となりません。所得が多ければ贈与がなくとも教育が受けられると考えられるからです。

(2)限度額は受贈者1人単位

教育資金の一括贈与の特例では非課税上限額が1,500万円までですが、これは受贈者一人単位のものです。

要するに、祖父から孫に1,500万円渡し、追加で祖母からも1,500万円を贈与しても、合計3,000万円が非課税になるわけではないのです。

なお、通常の生前贈与とは問題なく併用できます。

(3)専用の金融機関で口座を開く

同制度を活用する場合、取り扱いのある信託銀行等に専用口座を作ります。

資金の払い戻し等は金融機関側が厳重に管理します。お金を都度利用する度に金銭の領収書等を金融機関に提出しなければなりません。

制度適用される教育資金の範囲とは

教育資金の範囲は主に「学校等に支払われるもの」と「学校以外の教育用途に支払われるもの」に二分されます。二つのグループはそれぞれ非課税枠が決まっており、その合計額が1,500万円を超えなければ贈与税は非課税となります。

(1)学校等に支払われるもの

教育機関へ支払われるものが対象で、最大1,500万円まで非課税となります。

- 教育機関への入学金、授業料、保育料、施設設備費、入学試験の検定料

- 在学証明、成績証明などの手数料

- 学用品代、修学旅行費、学校給食費、PTA会費

- 学校を通して購入した資料・勉強用具など

(2)学校以外の教育用途に支払われるもの

学習塾や家庭教師への月謝が非課税対象となります。また、スポーツ教室や絵画教室の受講料も範囲対象となります。非課税額は500万円まで。

- 学習塾・家庭教師の月謝

- スポーツ教室や美術教室等の授業料

- 通学定期代、留学渡航費用、入学や転入のための転居の際の交通費など

令和3年度版のポイント

(1)資金対象の範囲

2021年度の税制改正によって、受贈者の年齢が23歳以上の場合、学校ではない習い事への支払い費用については、非課税の対象外となります。

例を出すと、調理師免許取得のための専門学校への入学金・授業料は認められますが、料理教室に通う費用はNGとなります。

(2)残額の取り扱い

贈与された資金を使いきれずに贈与者が亡くなった場合、残額の全てが相続税の対象になります。

改正前の制度では、資金残額がある状態で贈与者が亡くなった場合、死亡日より3年前までに贈与された資金に係る残額のみが、相続税の対象でした。

しかし、税改正によって、全ての贈与に係る残額が相続税対象になります。つまり、祖父が教育資金として1,500万円を渡したのが、亡くなる10年前だったとしても、資金の残額には全て相続税が課税されます。

ただし、受贈者が以下に該当する場合は、相続の課税対象にはなりません。

- 23歳未満

- 学校等に在学中

- 教育訓練給付金の支給対象となる教育訓練を受講している

(3)相続税額の2割加算の適用

以前の制度内容では管理残高が相続財産に含まれても、「2割加算の適用」を受けませんでした。

相続税の2割加算は、被相続人の配偶者・子供・両親以外が、遺贈などによって財産を取得した場合、相続税額が2割加算されるというものです。

現行では、管理残高に係る相続税額について2割加算が適用されます。何の負担もなく世代飛ばしの相続ができていたものが、不可能になったのです。

まとめ

教育資金一括贈与の特例は非課税枠が高いですが、使用用途が限られていることや細かい要件がある部分がデメリットになります。安易に利用してしまうと、後々後悔することになるので十分注意しましょう。

利用されるのであれば、相続専門の税理士に事前に相談することを強くお勧め致します。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)

厚木市で相続手続支援をしている、税理士・相続手続相談士の小川正人です。

相続の際に必要な戸籍集めや口座解約、各種名義変更をお手伝いさせていただいております。

まだ母親のお腹の中にいる「胎児」の場合でも、相続人としての権利があります。

相続では、相続人として相続権が認められるには「相続開始の際(被相続人がなくなった際)に存在していなければならない」という「同時存在の原則」という決まりがあります。

しかし、この原則に従うと、被相続人が亡くなった直後に生まれた子供には相続権がなく、他の子供との不公平性が生じます。

そのため、民法では胎児も相続人としての権利を有するとされています。

胎児は無事生まれれば相続人となれる

預貯金や不動産・有価証券など、これの財産の持ち主になる=権利能力を有するには出生していなければなりません。

胎児は原則的にはまだ出生していないので、権利能力を有しませんが、相続については、民法886条で「既に生まれたものとみなす」という規定があり、例外的に相続権を持つことが認められています。

また、胎児には代襲相続も可能です。

代襲相続とは、相続人となるはずの方が既に死亡していた場合等に、その子供が代わって相続することを指します。

もし、祖父が亡くなって、父親もその相続中に亡くなってしまった場合、胎児は父親の代襲相続人として祖父の財産を取得できます。

ただし、死産となった場合には、残念ながら相続権を持てません。

民法でも胎児が生まれてこなかった場合には相続権が適用されないものと規定されています。

胎児がいる場合の相続手続き

(1)遺産分割協議

胎児は生まれてくるまでは遺産分割協議ができません。

胎児が生まれてきてから遺産分割協議がされますが、赤ん坊は未成年者に当たるので、未成年は自分で法律行為が行えません。

そのため、代理人が必要です。

母親は利益相反の関係に該当するので、家庭裁判所に申立てをして、特別代理人を選任します。

なお、胎児がお腹の中にいる状態で遺産分割協議しても、相続人全員の合意がないものとして無効となります。

(2)相続放棄

相続放棄とは相続権を手放すことです。

もし、親と胎児の両方が相続放棄を選択する場合は、親が代理人として手続き可能です。

しかし、胎児のみの場合、特別代理人を選任し、手続きを進める必要があります。

(親と胎児で利益相反が起こるため。)

(3)相続税の申告

胎児がいる場合、相続税申告では注意が必要です。

なぜなら、民法では亡くなった時において胎児が既に生まれたものとみなして相続人として取り扱いますが、相続税法では相続税の申告書提出の際に生まれていなければ法定相続人に含めません。

つまり、相続税申告の前に出生していれば、相続人に含めて相続税を算出し、そうでなければ生まれたあとに申告をやり直します。

相続税の基礎控除では法定相続人数で金額も変わるので、注意しましょう。

胎児が出生していない場合は、一旦、胎児がいないものとして申告をして、胎児が生まれてから4ヶ月以内に、正しいものとして申告(更生の申告)をします。

(4)相続登記の場合

胎児の出生前であっても、胎児を相続不動産の名義人として登記できます。

その場合には、生まれていない胎児を「亡何某妻何某胎児」と表記します。

しかし、胎児が死産した場合には、相続がなかったことになるため、再度名義の変更が必要となります。

まとめ

胎児にも相続権がありますので、生まれた後で財産を取得することができます。

ただし、相続税法では出生していない段階では相続人として認めず、出生後に相続人となり財産を引継ぐものとされています。

そのため、相続税の申告が必要な場合には、相続税額の計算や申告内容も変わってくるので注意しましょう。

胎児がいる場合の相続税申告はその後のやり直しも含めて、少々複雑ですので、是非相続専門の税理士に相談してください。

相続の手続きでお困りのことがございましたら、相続手続の専門家・相続手続相談士のいる厚木相続相談センターまでお気軽にご連絡ください。

行政書士 、司法書士、弁護士、不動産鑑定士との強いネットワークを活かして、あなたの相続の悩みをサポートいたします。

まずはお気軽に初回無料相談をご利用ください。

■お問い合わせフォームから今すぐ初回無料相談をしたい方→こちらをクリック

■お電話で今すぐ初回無料相談をしたい方→046-297-0055(受付時間:平日9:00~17:00)